警惕这帮空头!持有美债的理由正在消失

来自:金十数据

习惯于将美国国债收益率每次上涨都视为买入机会的债券投资者,现在正在自我怀疑。

周四拍卖的30年期美债的收益率是过去十年来最高之一,而且也远好于周三的10年期美债拍卖结果,但市场需求并不旺,这表明过去一周的严重抛售已经让投资者心有余悸。

近日包括强劲非农就业报告和3月份消费者价格指数(CPI)在内的几项经济数据的发布,削弱了市场对美联储降息的预期。美联储降息预期有利于债券市场,因此降息预期的消退让人怀疑美债收益率会否突破去年的峰值。

DWS美洲固定收益主管乔治·卡特拉姆波恩(George Catrambone)在谈到CPI时表示:“债券市场担心,三次数据超预期就会形成趋势。”该指数已经连续第三个月高于预期。美国经济彰显出进一步弹性,这被视为为10年期和30年期美债收益率重新测试去年10月份触及的5%以上高点铺平了道路。

10年期美债收益率达到4.5%的水平(去年年底还不到4%)曾被预计将引发一波美债买入潮,但这一预测尚未成为现实。10年期美债收益率自周三突破这一门槛以来,一直保持在这一门槛之上。

“债市目前的脆弱程度有点像去年10月,当时美联储无限期维持高利率的前景令投资者将注意力集中在供应增长等债市其他负面因素上。投资者所关心的问题是,美联储需要保持观望多久,以及是否和何时会降息。”卡特拉姆波恩表示。

收益率上升导致美债投资者在三月份损失近2%,年度亏损2.8%。

彭博宏观策略师西蒙·怀特(Simon White)写道,在美国经济衰退风险较低的情况下,那些非必要持有美债的人就没有必要持有,而在通胀日益根深蒂固的情况下,几乎没有理由不做空美债。投资者一直在犹豫是否要做空美债,但鉴于美国国家经济研究局(NBER)定义的近期经济下滑风险降低,加上周三再

次公布了强于预期的CPI数据,任何挥之不去的疑虑应该会被打消。

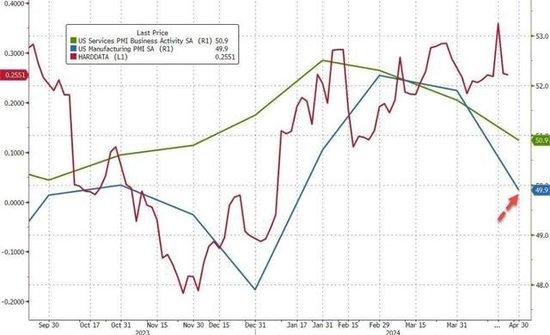

怀特表示,目前没有即将到来的经济衰退,因此不需要持有美债作为保护。而且,收益率看起来太低,特别是随着通胀风险上升,投资者将变得越来越不愿意在没有更大安全边际的情况下资助美国政府。此外,收益率曲线应该会再次开始变陡。从历史上看,无论是在硬着陆、软着陆或不着陆的情况下,在美联储最后一次加息之后的这个阶段,曲线都会开始变陡,如下图所示。

短期内不会出现衰退也会消除股市面临的最大单一风险。这意味着美股牛市趋势应该保持不变,尽管有一些短期风险,比如来自动量的风险。不过,正如周三的CPI数据显示的那样,随着市场对较高实际收益率的潜在影响进行调整,前进的道路现在可能会变得更加崎岖。

怀特表示,如果衰退在接下来的3-6个月内仍然不太可能发生,那么多资产管理人及其类似人士持有债券的理由就会减少。现在情况更是如此,因为通胀显然不会很快消失。此外,银行信贷宽松等领先指标显示,通胀可能很快开始再次上升。

他说,在这种环境下,持有美债越来越不理想,除非投资者必须持有,或者是在极端地缘政治驱动下寻求安全的情况下,而做空美债看起来则越来越有吸引力。

责任编辑:于健 SF069