修美乐仍占据96%市场份额,生物类似药降价梦还要多久?

转自:华尔街见闻

随着生物药专利悬崖期的来临,生物类似药正以惊人的速度在美国市场抢占先机。

但其中仍然有许多值得投资者关注的重点,尤其是美国通胀持续的预期下,更多药价政策对医药价格的影响可能会逐渐显现。

美国生物类似药市场增长迅速

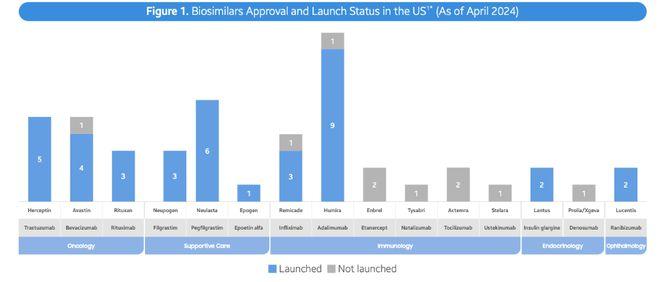

三星生物近期发布的2024年第二季度美国生物类似药市场报告指出,截至目前,美国FDA已批准48个生物类似药,涉及15个原研生物药。其中38个已正式商业化销售。平均而言,生物类似药在上市三年后占据了53%的市场份额。

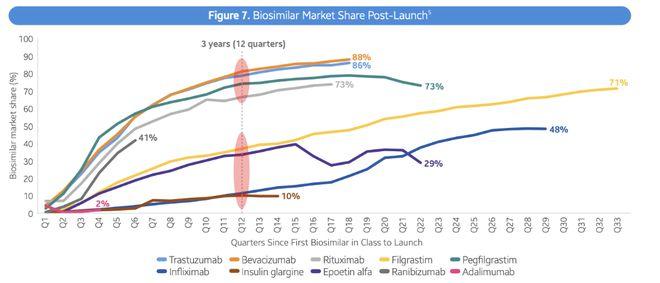

生物类似药分为两大阵营:渗透快和渗透慢。

肿瘤、眼科和长效粒细胞集落刺激因子三大领域的生物类似药进展神速,上市三年平均市占率高达75%。相比之下,免疫、短效粒细胞集落刺激因子、红细胞生成素、胰岛素三大领域的生物类似药则进展缓慢,三年市占率仅为23%。

在渗透快的领域中,肿瘤药物赫赛汀、安维汀、美罗华的生物类似药表现抢眼。以赫赛汀为例,2023年第四季度,5个赫赛汀生物类似药的市占率已达86%,其中Kanjinti一枝独秀占据31%份额。

安维汀和美罗华的生物类似药在2020年底就已实现与原研药并驾齐驱。阿柏西普的2个生物类似药Byooviz和Cimerli也已占据41%的市场,不过出人意料的是,尽管Cimerli的药品支付标准金额(ASP)更高,但其份额正在快速提升。

修美乐仍然占据96%市场份额,BI被迫裁员

然而,在免疫领域的“药王”修美乐却展现出顽强的抵抗力。

尽管修美乐的10个生物类似药自去年陆续获批上市,但渗透速度远低于预期。

更具体地,截至今年2月,这些生物类似药的市占率仅从上一季度的2%小幅提升至4%。艾伯维凭借多年累积的医生和患者用药习惯,以及对药品福利管理公司(PBM)的大幅回扣,仍牢牢把控着阿达木单抗的市场。

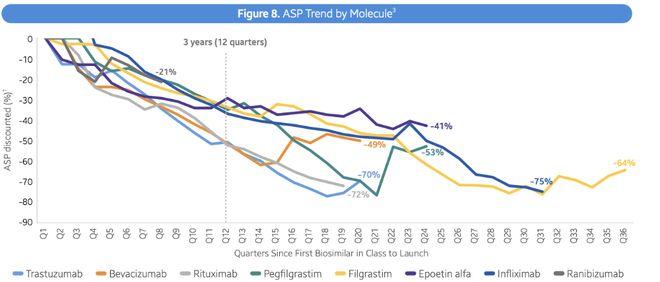

值得关注的是,尽管阿达木单抗生物类似药的批发采购价(WAC)比修美乐便宜55-86%不等,其中Hadlima和Yusimry的折扣高达86%,但这些极具价格优势的生物类似药仍难以快速撼动修美乐的市场地位。

在修美乐的高额定价和回扣返利下,Cyltezo等4个品牌采取了双价格或多价格策略,试图通过灵活的定价方式抢占市场,但收效甚微。这一情况凸显了修美乐在免疫领域的强大市场影响力,也导致勃林格殷格翰(BI)的阿达木单抗生物类似药Cyltezo销售不及预期,公司近期宣布在美国裁员以应对挑战。

从IQVIA的分析来看,制约修美乐生物类似药渗透的最大障碍在于药品福利管理公司(PBM)。报告指出,修美乐生物类似药在三大PBM(CVS Caremark、Express Scripts、OptumRx)的市占率显著低于小型PBM。

华尔街见闻·见智研究曾在文章《生物类似药出海美国,迎来拐点 | 见智研究》中详细介绍过修美乐及类似药定价机制。修美乐对PBM的回扣大致在3800美金,比例高达终端价格的54%。

根据IQVIA测算,如果将所有修美乐患者转换为生物类似药,美国医疗体系可节省高达60亿美元的年度药品支出,但由于PBM主要通过原研药的高额回扣获利,这一转换将导致三大PBM损失约84%的利润,因此它们并无动力推动修美乐生物类似药的应用。

为了维护修美乐的垄断地位,艾伯维不仅对PBM提供巨额回扣,还积极拓展患者援助计划,通过多重copay减免方式降低患者自付额,提高用药依从性。

此外,艾伯维还与Pharmacy Benefit Management Institute(PBMI)等第三方机构合作,向医生和患者宣传修美乐疗效和安全性数据,强化品牌认知。这些综合措施进一步巩固了修美乐的市场地位。

美国通胀持续,多个降低药价法案将逐渐对市场产生影响

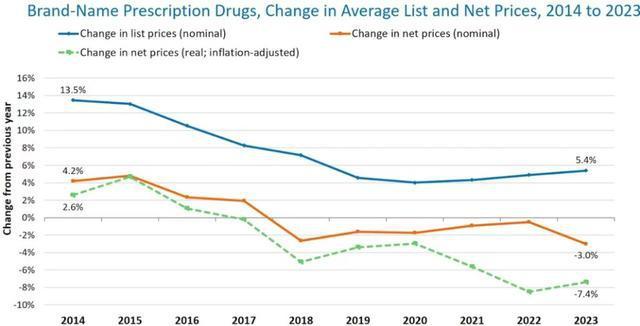

在现行的“回扣陷阱”机制下,PBM更倾向于将高定价药品纳入医保药品目录,而非临床价值更高的低价药品。

一方面,这种做法人为抬高了患者自付额和医保基金的负担;另一方面,由于回扣的极度不透明,PBM可将药企支付的回扣中饱私囊,推高药价。

而生物类似药的出现,正好撕开了这一机制的遮羞布。因为生物类似药以大幅折扣的价格提供与原研药相当的临床价值,无需像原研药那样给予PBM高额回扣,因而对PBM的利益构成直接挑战。

最重要的是,见智研究在文章《美国高药价谈判,你需要知道这些 | 见智研究》提到,不仅是医保谈判,PBM价格透明化也是今年对美国医药政策的观察重点。

事实上,过去六年中,大型药企的净收入持续下降。这一现象背后的原因复杂多样,但其中一个重要因素是药品价格与制药公司实际收入之间差距的扩大,暴露出PBM在美国药品定价体系中的影响力日益增强。

尽管PBM和原研药企在阿达木生物类似药的阻击战中暂时占据上风,但随着生物类似药不断积累真实世界数据,其疗效和安全性优势将更加明显。同时,随着医保压力与日俱增,监管政策也将向利于生物类似药的方向倾斜。

2022年8月美国通过的《降低通胀法案》首次授权Medicare与药企直接议价,虽然生物类似药暂不在议价范围内,但法案同时将符合条件的生物类似药的支付标准提高到原研药ASP的8%,有助于提升医疗机构使用生物类似药的积极性。

另一方面,法案实施后,原研药企的收入减少可能抬高药品挂牌价,从而凸显生物类似药的价格优势。

总的来说,修美乐所面临的竞争压力将是一个长期的拉锯战,其市场地位能否继续稳固仍有待观察。

对于类似药企业而言,除了价格战,如何赢得医生和患者的信任,并与PBM达成有利的合作协议,才是决定生物类似药能否成功挑战修美乐的关键因素。

但对于资本市场而言,需要重视美国多项降价政策对市场的影响了,长期定价机制的变化将逐渐开始。