修美樂仍佔據96%市場份額,生物類似藥降價夢還要多久?

轉自:華爾街見聞

隨着生物藥專利懸崖期的來臨,生物類似藥正以驚人的速度在美國市場搶佔先機。

但其中仍然有許多值得投資者關注的重點,尤其是美國通脹持續的預期下,更多藥價政策對醫藥價格的影響可能會逐漸顯現。

美國生物類似藥市場增長迅速

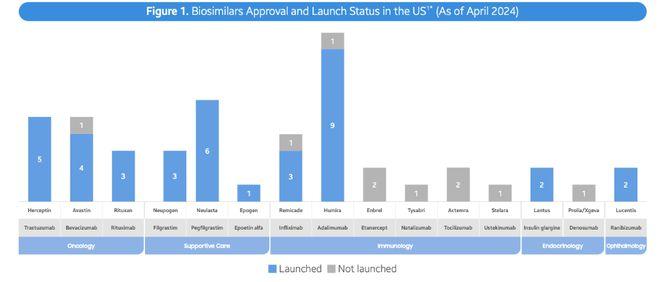

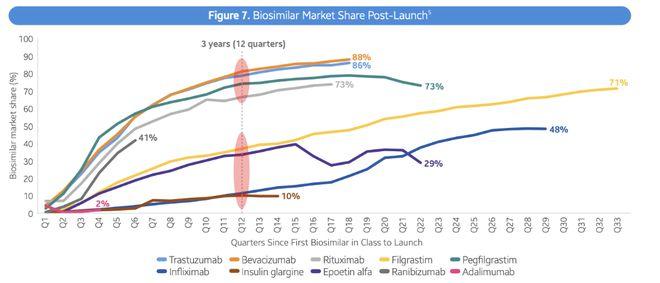

三星生物近期發佈的2024年第二季度美國生物類似藥市場報告指出,截至目前,美國FDA已批准48個生物類似藥,涉及15個原研生物藥。其中38個已正式商業化銷售。平均而言,生物類似藥在上市三年後佔據了53%的市場份額。

生物類似藥分爲兩大陣營:滲透快和滲透慢。

腫瘤、眼科和長效粒細胞集落刺激因子三大領域的生物類似藥進展神速,上市三年平均市佔率高達75%。相比之下,免疫、短效粒細胞集落刺激因子、紅細胞生成素、胰島素三大領域的生物類似藥則進展緩慢,三年市佔率僅爲23%。

在滲透快的領域中,腫瘤藥物赫賽汀、安維汀、美羅華的生物類似藥表現搶眼。以赫賽汀爲例,2023年第四季度,5個赫賽汀生物類似藥的市佔率已達86%,其中Kanjinti一枝獨秀佔據31%份額。

安維汀和美羅華的生物類似藥在2020年底就已實現與原研藥並駕齊驅。阿柏西普的2個生物類似藥Byooviz和Cimerli也已佔據41%的市場,不過出人意料的是,儘管Cimerli的藥品支付標準金額(ASP)更高,但其份額正在快速提升。

修美樂仍然佔據96%市場份額,BI被迫裁員

然而,在免疫領域的“藥王”修美樂卻展現出頑強的抵抗力。

儘管修美樂的10個生物類似藥自去年陸續獲批上市,但滲透速度遠低於預期。

更具體地,截至今年2月,這些生物類似藥的市佔率僅從上一季度的2%小幅提升至4%。艾伯維憑藉多年累積的醫生和患者用藥習慣,以及對藥品福利管理公司(PBM)的大幅回扣,仍牢牢把控着阿達木單抗的市場。

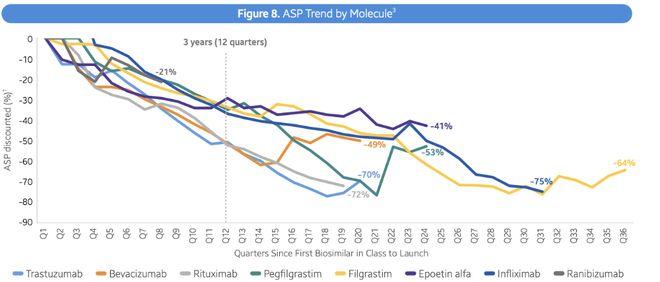

值得關注的是,儘管阿達木單抗生物類似藥的批發採購價(WAC)比修美樂便宜55-86%不等,其中Hadlima和Yusimry的折扣高達86%,但這些極具價格優勢的生物類似藥仍難以快速撼動修美樂的市場地位。

在修美樂的高額定價和回扣返利下,Cyltezo等4個品牌採取了雙價格或多價格策略,試圖通過靈活的定價方式搶佔市場,但收效甚微。這一情況凸顯了修美樂在免疫領域的強大市場影響力,也導致勃林格殷格翰(BI)的阿達木單抗生物類似藥Cyltezo銷售不及預期,公司近期宣佈在美國裁員以應對挑戰。

從IQVIA的分析來看,制約修美樂生物類似藥滲透的最大障礙在於藥品福利管理公司(PBM)。報告指出,修美樂生物類似藥在三大PBM(CVS Caremark、Express Scripts、OptumRx)的市佔率顯著低於小型PBM。

華爾街見聞·見智研究曾在文章《生物類似藥出海美國,迎來拐點 | 見智研究》中詳細介紹過修美樂及類似藥定價機制。修美樂對PBM的回扣大致在3800美金,比例高達終端價格的54%。

根據IQVIA測算,如果將所有修美樂患者轉換爲生物類似藥,美國醫療體系可節省高達60億美元的年度藥品支出,但由於PBM主要通過原研藥的高額回扣獲利,這一轉換將導致三大PBM損失約84%的利潤,因此它們並無動力推動修美樂生物類似藥的應用。

爲了維護修美樂的壟斷地位,艾伯維不僅對PBM提供鉅額回扣,還積極拓展患者援助計劃,通過多重copay減免方式降低患者自付額,提高用藥依從性。

此外,艾伯維還與Pharmacy Benefit Management Institute(PBMI)等第三方機構合作,向醫生和患者宣傳修美樂療效和安全性數據,強化品牌認知。這些綜合措施進一步鞏固了修美樂的市場地位。

美國通脹持續,多個降低藥價法案將逐漸對市場產生影響

在現行的“回扣陷阱”機制下,PBM更傾向於將高定價藥品納入醫保藥品目錄,而非臨牀價值更高的低價藥品。

一方面,這種做法人爲抬高了患者自付額和醫保基金的負擔;另一方面,由於回扣的極度不透明,PBM可將藥企支付的回扣中飽私囊,推高藥價。

而生物類似藥的出現,正好撕開了這一機制的遮羞布。因爲生物類似藥以大幅折扣的價格提供與原研藥相當的臨牀價值,無需像原研藥那樣給予PBM高額回扣,因而對PBM的利益構成直接挑戰。

最重要的是,見智研究在文章《美國高藥價談判,你需要知道這些 | 見智研究》提到,不僅是醫保談判,PBM價格透明化也是今年對美國醫藥政策的觀察重點。

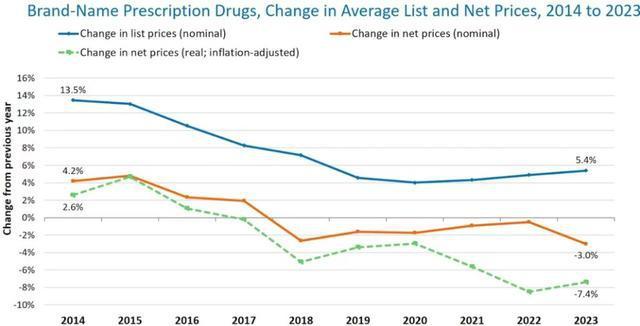

事實上,過去六年中,大型藥企的淨收入持續下降。這一現象背後的原因複雜多樣,但其中一個重要因素是藥品價格與製藥公司實際收入之間差距的擴大,暴露出PBM在美國藥品定價體系中的影響力日益增強。

儘管PBM和原研藥企在阿達木生物類似藥的阻擊戰中暫時佔據上風,但隨着生物類似藥不斷積累真實世界數據,其療效和安全性優勢將更加明顯。同時,隨着醫保壓力與日俱增,監管政策也將向利於生物類似藥的方向傾斜。

2022年8月美國通過的《降低通脹法案》首次授權Medicare與藥企直接議價,雖然生物類似藥暫不在議價範圍內,但法案同時將符合條件的生物類似藥的支付標準提高到原研藥ASP的8%,有助於提升醫療機構使用生物類似藥的積極性。

另一方面,法案實施後,原研藥企的收入減少可能抬高藥品掛牌價,從而凸顯生物類似藥的價格優勢。

總的來說,修美樂所面臨的競爭壓力將是一個長期的拉鋸戰,其市場地位能否繼續穩固仍有待觀察。

對於類似藥企業而言,除了價格戰,如何贏得醫生和患者的信任,並與PBM達成有利的合作協議,纔是決定生物類似藥能否成功挑戰修美樂的關鍵因素。

但對於資本市場而言,需要重視美國多項降價政策對市場的影響了,長期定價機制的變化將逐漸開始。