錢去哪了? 4月存款減少近4萬億元,專家:對存款的監管有助於資金活化,未來貨幣供應量增速應將有所企穩

每經記者 肖世清 每經編輯 廖丹

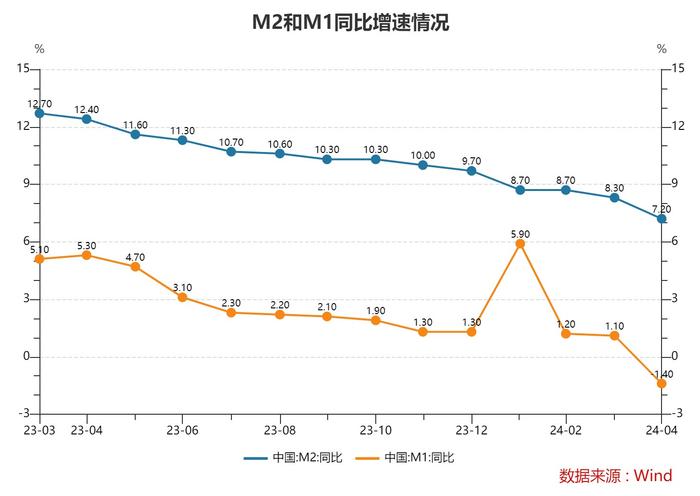

4月金融數據公佈,其中,M2和M1增速出現回落備受外界關注。

市場認爲,受存款“搬家”影響,M2、M1增速持續走低。數據顯示,我國前4個月人民幣存款增加了7.32萬億元,相較於一季度的11.24萬億元減少了3.92萬億元,相當於4月單月存款減少了近4萬億元。

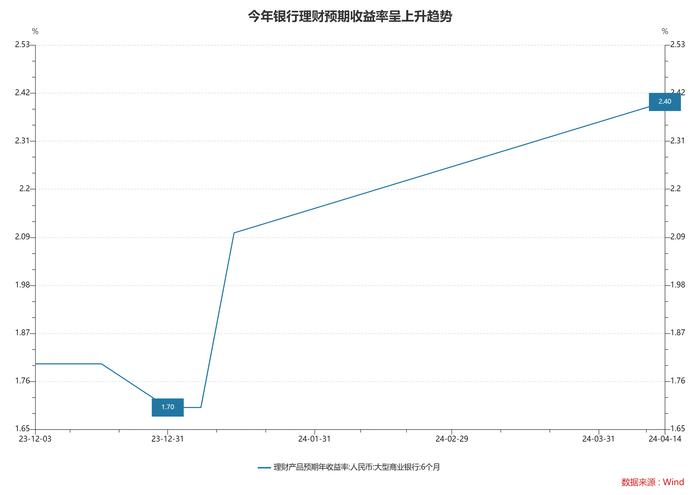

“存款”搬家背後,銀行理財產品規模卻在驟然崛起。據中信證券研究測算,2024年4月理財規模環比增長約2.3萬億元,至28.63萬億元。

招聯首席研究員董希淼對記者表示,M2增速下調,其中重要的原因是存款向理財產品分流。在M2中佔大頭的是企業和居民存款。隨着近期理財市場回暖、投資收益率上升,居民購買理財產品熱情回升,居民存款加速轉化爲理財產品。

M2、M1增速持續走低

根據我國的定義,貨幣供應量是全社會的貨幣存量,是某一時點承擔流通和支付手段的金融工具總和。現階段我國貨幣供應量分爲M0、M1、M2三個層次。M0,即常說的“現金”,最活躍、流動性也最高;M1是M0加上流動性稍弱一點的單位活期存款;M2是M1加上流動性更弱一些的單位定期存款、居民存款等。

近期,M2、M1增速持續走低。M1曾在2022年1月出現負增長,同比降低1.9%。央行彼時在報告中指出:“春節前由於企業集中發放薪酬、福利,單位活期存款會向個人存款轉移,導致M1減少較多。2022年春節前最後一個工作日爲1月30日,而2021年爲2月10日。”

記者注意到,雖然M2、M1同比增速均在下降,但近幾月M2與M1剪刀差呈擴大趨勢,目前已至8.6個百分點。

東方金誠首席宏觀分析師王青表示,近年來M2與M1增速“剪刀差”持續處於高位,主要原因是房地產市場低迷背景下,居民購房需求下降,居民存款向房企活期存款轉移受阻;同時,在經濟下行壓力下,企業經營投資活躍度偏弱,資金“活化”比重下降。明顯偏低的M1增速及較高的M2與M1增速“剪刀差”表明,當前亟需通過有效刺激內需、提振實體經濟活躍度,特別是推動房地產行業儘快實現軟着陸等方式,提振經濟內生增長動能。

對於M1、M2增速雙雙回落,有專家在接受記者採訪時提到,這意味着存款正從銀行體系分流。

從存款數據來看,前四個月人民幣存款增加7.32萬億元。其中,住戶存款增加6.71萬億元,非金融企業存款減少1.65萬億元,財政性存款減少1874億元,非銀行業金融機構存款增加1.23萬億元。

我國前4個月人民幣存款增加了7.32萬億元,但相較於一季度的11.24萬億元減少了3.92萬億元。這相當於4月單月存款減少了近4萬億元。

存款去哪了?

受訪專家認爲,受存款“搬家”影響,M1、M2同比增速下降。

董希淼指出,M2增速下調,其中重要的原因是存款向理財產品分流。在M2中佔大頭的是企業和居民存款。隨着近期理財市場回暖、投資收益率上升,居民購買理財產品熱情回升,居民存款加速轉化爲理財產品。

同時,董希淼認爲,部分企業將活期存款投向理財產品,這也是M1速度下降的原因之一。數據顯示,4月理財產品規模環比增長約2萬億元。隨着直接融資發展,未來M2增速還將可能放緩,但這並不是金融支持力度減弱,反而是融資結構優化、金融質效提升的體現,有利於更好地滿足實體經濟融資需求,降低宏觀槓桿率。

記者注意到,據中信證券研究測算,2024年4月理財規模環比增長約2.3萬億元,至28.63萬億元,理財規模高增背後除了季節性修復之外,主要得益於理財自身收益不俗疊加存款降息和手工補息全面禁令的影響發酵。

民生銀行首席經濟學家溫彬認爲,貨幣供應量增速放緩受到多重因素綜合影響。一是年初以來債市走牛提振理財等資管產品收益率,銀行存款向理財等分流。二是監管部門加大對資金空轉套利、銀行手工補息等行爲的規範,擠出部分虛增的存貸款水分。三是優化金融業增加值覈算,個別地方政府通過擴張存貸款提高金融增加值的動力明顯減弱。

中信證券首席經濟學家明明表示,貨幣供應量增速的明顯下滑,主要原因是4月以來,在季節性因素以及手工補息受到嚴格監管的背景下,許多存款資金轉移至銀行理財等資管產品。居民和企業存款減少印證“存款搬家”的現象,而財政存款同比少增主要源於政府債發行進程偏緩,考慮到政府債融資較去年同期減少5500億元,側面反映目前財政支出節奏可能邊際有所放緩。

需要注意的是,明明認爲:“本次貨幣供應量增速的下滑主要是在監管對於部分不合規的存款產品‘擠水分’,也和目前財富管理方式更加多元有關,不能片面解讀爲金融支持實體經濟能力下降;恰恰相反,我們認爲對於存款的監管反而有助於資金活化,有助於金融更好地支持實體經濟修復發展。”

專家:未來貨幣供應量增速應將有所企穩

對於貨幣供應總量,央行在近期發佈的貨幣政策執行報告中指出,龐大的貨幣總量增長可能放緩,這並不意味着金融支持實體經濟的力度減少,反而是金融支持質效提升的體現。

央行表示在2024年第一季度中國貨幣政策執行報告中指出,當前貨幣存量已經不少了。過去相當長一段時期,我國經濟保持高速增長,經濟體量持續增大,都會帶來資金需求的上升,規模龐大的存貸款,是過去多年來金融持續不斷支持實體經濟發展的反映。人民銀行着力調節好“貨幣供應總閘門”,但對於“錢去哪,錢在哪”等存貸款的結構問題,實體經濟主體的影響也很大。貸款投向主要取決於不同類借款人對銀行信貸的需求,存款在各經營主體之間的流動更多受實體經濟供需是否平衡、循環是否順暢影響。也要看到,當前我國經濟結構調整、轉型升級在加快推進,經濟更爲輕型化,信貸結構也在優化升級。

央行表示,還要看到,直接融資正在加快發展,未來隨着櫃檯債和企業債等債券規模進一步擴大,這些投融資活動並未通過傳統的銀行存貸款業務來實現,存貸款和貨幣供應量也會下降。實際上,這類直接融資不斷發展,更有利於資源優化配置,資金使用效率提升,間接融資的作用會相應下降。從國際上看,直接融資較爲發達的經濟體不再以貨幣供應量作爲貨幣政策中介目標。

央行表示,下階段,穩健的貨幣政策靈活適度、精準有效,引導信貸合理增長、均衡投放,盤活存量金融資源,保持社會融資規模、貨幣供應量同經濟增長和價格水平預期目標相匹配。同時,支持發揮政策合力,有效調動經營主體的資金運用,更好實現居民敢消費、企業願投資、政府能兜底,推動實體經濟暢通循環。

光大銀行金融市場部宏觀研究員周茂華對記者表示,隨着我國經濟行業結構轉型升級,信貸結構也在變化,傳統重資產、低效率行業信貸增速放緩,而薄弱環節、重點新興領域及服務輕資產行業信貸保持較快增長等,也可能導致貨幣供應量增速放緩等,但實際信貸支持經濟效率是提升的。目前看,M2同比增長與名義經濟增速基本匹配,市場流動性保持合理充裕,反映目前貨幣環境繼續爲經濟復甦提供有力支持。

溫彬認爲,未來幾個月,伴隨實體經濟融資需求逐步向好、政府部門融資加快以及債市逐步迴歸基本面邏輯,貨幣供應量增速應將有所企穩。

封面圖片來源:每日經濟新聞 劉國梅 攝