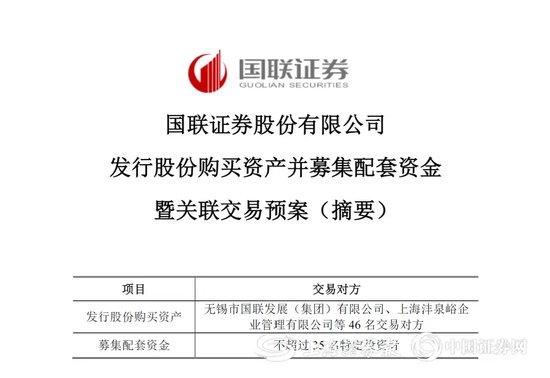

100%收购!券业大消息,国联证券拟以11.31元/股的价格通过发行A股股份的方式购买民生证券100%股份

100%收购!券业大消息

备受市场关注的“国联+民生”券商并购整合案再获实质性进展。

5月14日晚间,国联证券公告,拟以11.31元/股的价格通过发行A股股份的方式购买民生证券100%股份,并募集不超20亿元的配套资金用于发展民生证券业务。同时,公司股票将于5月15日开市起复牌。

国联拟收购民生100%股份

“国联+民生”有望成为证监会“培育一流投行”新提法后首个成功落地的券业并购案例。

公告显示,国联证券拟通过发行A股股份的方式向国联集团、沣泉峪等46名交易对方购买其合计持有的民生证券100%股份,并向不超过35名特定投资者募集配套资金不超20亿元且发行A股股份数量不超过2.5亿股。国联证券表示,本次交易募集配套资金扣除中介机构费用及交易税费后,拟用于发展民生证券业务。

具体而言,国联证券本轮发行A股价格为11.31元/股,是定价基准日前120个交易日A股股票交易均价。定价基准日为公司审议本次交易事项的第五届董事会第十六次会议决议公告日。国联证券表示,在定价基准日至发行日期间,公司如有派息、送股、资本公积金转增股本、配股等除权、除息事项,或者公司依照相关法律法规召开董事会、股东大会对发行价格进行调整的,本次发行股份数量也随之进行调整。

同日,北京利尔公告,公司全资子公司洛阳利尔与国联证券签署《发行股份购买资产框架协议》,洛阳利尔拟向国联证券出售所持民生证券1.47亿股股份(以下简称“标的资产”),并以标的资产认购国联证券新增发行的A股股份。

时代出版也发布公告表示,公司与国联证券签署《发行股份购买资产框架协议》,拟向国联证券出售所持民生证券7347.54万股股份(以下简称“标的资产”),并以标的资产认购国联证券新增发行的A股股份。

此外,索菲亚公告称,公司全资子公司广州索菲亚投资有限公司拟向国联证券出售所持民生证券约2.94亿股股份(简称“标的资产”),并以标的资产认购国联证券新增发行的A股股份。

合并后有望跻身头部券商行列

2023年3月,国联集团在30多万人的围观下,豪掷91亿元拍得民生证券30.30%股权。

2023年4月,民生证券向证监会递交变更主要股东的申请材料并获接受;9月,民生证券上述申请获证监会受理。同年12月15日,中国证监会网站显示,民生证券的主要股东变更申请已获证监会核准,国联集团正式成为民生证券第一大股东。

彼时,证监会要求,民生证券应当切实做好与国联证券的风险隔离,严格规范关联交易,严防利益冲突和输送风险;民生证券应当会同国联证券、国联集团按照报送中国证监会的初步整合方案确定的方向、时间表,稳妥有序推进民生证券与国联证券的整合工作。

根据公开数据简单测算,国联证券和民生证券完成整合后,投行、固收、研究、资产管理等主要业务将跻身行业第一梯队,成为准头部券商。未来,随着投资投行、财富管理等业务天花板的进一步打开,合并后的新证券公司有望冲击行业前10名区间,挤进头部券商序列,实现更高质量发展。

券业并购重组仍是2024年“重头戏”

2023年至今,“并购”成为了证券行业的重要“标签”。

去年底,中央金融工作会议明确提出要“培育一流投资银行和投资机构”。证监会表示,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,引导中小机构结合股东背景、区域优势等资源禀赋和专业能力做精做细,实现特色化、差异化发展等。

近段时间以来,中国证监会集中出台《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》等四部政策文件,明确支持证券行业并购整合。

在政策“东风”吹拂下,“平安+方正”、“太平洋+华创”、“国联+民生”以及“浙商+国都”等四起券业并购事件受到了市场高度关注。

除国联证券与民生证券正式走向合并外,“浙商+国都”也有了新进展。3月29日,浙商证券发布公告称,拟通过协议转让方式,受让重庆信托、天津重信、重庆嘉鸿、深圳远为、深圳中峻分别持有的国都证券4.7170%、4.7170%、3.7736%、3.3089%、2.6289%股份,合计股份占比为19.1454%。本次受让成功后,浙商证券将成为国都证券的第一大股东。

华龙证券表示,券商行业并购重组仍然是2024年投资主线,头部券商通过并购重组、组织创新等方式做优做强,中小券商差异化发展、特色化经营的行业特征得到进一步验证,券商行业并购重组将持续发酵,行业将持续受到并购重组事件催化。