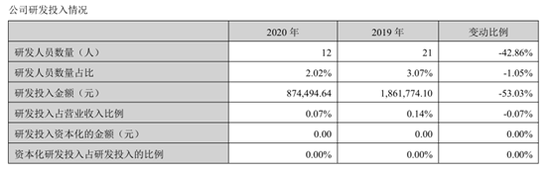

銀星能源營收增長或難持續 歸母淨利降45%資金鍊緊張

摘要:值得一提的是銀星能源營收的增長主要受風電搶裝潮的影響,風機設備製造同比大增599.09%,但有業內人士表示由於搶裝潮是個短期行爲,短期的透支行爲必然不可持續。新能源發電和風機設備製造作爲銀星能源營收的主要貢獻業務,其毛利率情況自然時刻影響着銀星能源的業績好壞。

新浪財經訊 3月24日,銀星能源披露2019年年報,公司2019年實現營業總收入13.6億元,同比增長13.5%;實現歸屬於母公司所有者的淨利潤2892.8萬,同比下降45.58%;扣非後歸母淨利爲5271.4萬元,同比下降0.54%。

值得一提的是銀星能源營收的增長主要受風電搶裝潮的影響,風機設備製造同比大增599.09%,但有業內人士表示由於搶裝潮是個短期行爲,短期的透支行爲必然不可持續。2015年搶裝透支了未來兩年的市場需求,導致2016、2017風電新增裝機連續下行。一旦搶裝潮過去,尤其是2022年平價上網時代來臨,產能過剩和業績回落也就成了大概率事件。另外,行業內大量的搶裝也將導致併網消納矛盾、新能源補貼壓力增大,反過來又將進一步壓制銀星能源第一大業務新能源發電的發展,並且會加大銀星能源資金鍊壓力。

除此之外,佔比最高的新能源發電業務並沒有同步增長,而是逆向下跌了3.14%,進而導致銀星能源整體毛利率下跌,出現增收不增利。而由於新能源電費結算滯後的問題,銀星能源面臨流動資金短缺風險。銀星能源報告披露其銀行貸款較高,還本付息壓力大;公司資產負債率高,融資難度較大,公司存在資金鍊風險。

發電業務波動大 風機設備製造短期爆發長期難續

銀星能源主要從事新能源發電和新能源裝備工程業務,其中:新能源發電產業主要包括風力發電和太陽能光伏發電。截止到2019年12月末,建成投運風電裝機容量140.68萬千瓦,建成投運太陽能光伏發電裝機容量5萬千瓦;新能源裝備工程業務主要包括塔筒製造、風機組裝、齒輪箱維修、風電及煤炭綜採設備檢修等業務。

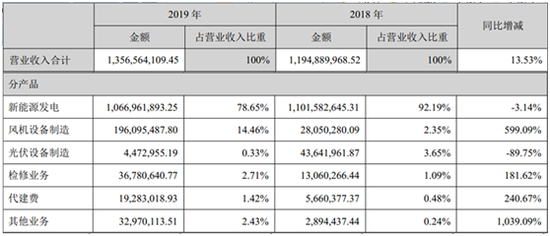

2019年銀星能源實現營業總收入13.6億,同比增長13.5%,相比去年增加了1.62億元。分產品來看,佔比最高的新能源發電業務並沒有同步增長,而是逆向下跌了3.14%,2019年爲10.67億元,在主營業務中的佔比也從2018年的92.19%下降到2019年的78.65%。而真正推動銀星能源營收增長的是風機設備製造,實現收入1.96億元,增加了1.68億元,同比大增599.09%,是銀星能源營收的絕對貢獻業務。

與風機設備製造形成鮮明對比的是光伏設備製造業務,2019年僅實現447.3萬元,同比大跌89.75%。剩下的檢修業務、代建費、其他業務同比分別增長181.62%、240.67%、1039.09%,增速同樣較快,尤其是其他業務是同比增速最快的,但由於之前基數較小,在佔比上依然較小。

從2019年銀星能源分產品的收入來看,新能源發電和光伏設備製造表現不佳,而風機設備製造等其他業務則保持快速增長。

根據年報披露的原因來看,光伏組件生產銷售量下降較大原因,主要是在補貼持續拖欠,光伏產業上游客商資金支付困難的大環境下,公司對光伏裝備製造產業調整優化轉型,導致2019年生產銷售量大幅下降。風機設備製造主要是塔筒,塔筒生產和銷售量增幅較大原因,2019年受風電搶裝熱潮影響,塔筒訂單飽滿,全年生產塔筒200套,主要爲阿拉善左旗20萬風電項目、華電海源李俊堡一期項目、水電四局王圈等項目。

年報中並未披露新能源發電的變動原因,不過從過去幾年披露的新能源發電數據來看,2015年至2019年新能源發電分別實現營收8.33億元、8.65億元、8.60億元、11.02億元和10.67億元(2018年發生同一控制下合併對分析不構成實質性影響,此處未對之前年度的追溯調整,下同),同比變動分別爲-12.05%、3.76%、-0.58%、88.29%和-3.14%,有着明顯的波動現象,從2015年和2017年兩個下降年份的年度報告中可知,風資源下降、新能源發電產業持續限電、交易電價下降是主要原因。

換言之,銀星能源的發電業務雖然是國家大力發展的方向,但卻存在幾大問題。

一是受自然天氣影響大,無論是風力發電還是光伏發電都與天氣息息相關,但是天氣的不可控性,也會導致銀星能源的經營業績難以控制。

二是發出的電量難以消納,導致棄風棄光限電,尤其是新能源業務受天氣影響導致發電具有時段性,並不能全天候的連續發電,而用電端並不會按新能源的發電特性進行用電,所以很容易出現棄風棄光限電,進而導致發電小時數下降,有效銷售電量減少等降低業績的問題。

三是銀星能源發電站所處的區域競爭激烈,供給過剩。隨着我國全社會用電量增速的下滑,電力需求的增長有所減緩,自2015年四季度,寧夏出現大規模的棄風棄光限電現象,新能源發電的消納問題日益凸顯。而銀星能源的新能源發電項目位於寧夏、內蒙和陝西地區,屬於棄風棄光限電較爲嚴重的區域。

四是電價市場化導致的單價下降。爲了緩解棄風限電帶來的影響,公司通過參與電量交易,爭取交易電量,但交易電價與標杆電價相比,存在不同程度的電價下降情況,若後期參與電量交易的單位不斷增多,公司未來市場化交易中低電價交易部分增多,交易市場競爭將越來越激烈,交易電價下降影響將會日益凸顯,將導致平均單價下降,電量銷售收入將會下降。

而這也是整個新能源行業面臨的問題,由於銀星能源的新能源裝備工程業務同樣與發電業務密切相關,在發電業務問題解決之前,新能源裝備工程業務同樣會受到壓制,進而導致銀星能源的經營業績繼續大幅波動,難以進入穩定增長模式。

值得一提的是,風機設備製造的快速增長,主要受風電搶裝潮的影響,本輪風電搶裝主要驅動力是政策調整。隨着平價上網時代的即將來臨,在風電上網電價調整、競價配置資源政策影響下,2019年新能源行業呈現保電價、保收益、搶開工、搶併網的發展態勢。陸上風電產業鏈持續處於緊平衡狀態,零部件緊缺、風機價格高漲。從風電產業發展趨勢看,短期內風電“搶裝”在2020年和2021年仍將持續。

雖然短期內銀星能源受益於搶裝潮,風機制造業務得到爆發式增長,但有業內人士表示由於搶裝潮是個短期行爲,短期的透支行爲必然不可持續。2015年搶裝透支了未來兩年的市場需求,導致2016、2017風電新增裝機連續下行。一旦搶裝潮過去,尤其是2022年平價上網時代來臨,產能過剩和業績回落也就成了大概率事件。除此之外,行業內大量的搶裝也將導致併網消納矛盾、新能源補貼壓力增大,反過來又將進一步壓制銀星能源第一大業務新能源發電的發展,並且會加大銀星能源資金鍊壓力。

增收不增利 資金鍊風險不小

新能源發電和風機設備製造作爲銀星能源營收的主要貢獻業務,其毛利率情況自然時刻影響着銀星能源的業績好壞。

從毛利率來看,新能源發電的毛利率2019年爲36.01%,同比去年下降了2.05%。風機設備製造雖然毛利率同比增加11.77%,但2019年毛利率依然只有13.08%,仍遠低於新能源發電的毛利率。

整體來看,銀星能源2019年的毛利率爲30.83%,2018年爲38.13%,同比下降了7.3個百分點。受此影響,儘管銀星能源2019年營收同比增長13.5%,但毛利卻是降低的,2019年實現毛利4.18億元,同比去年減少了3743.61萬元。

除此之外,2019年銀星能源實現歸母淨利2892.8萬,同比下降45.58%;扣非後歸母淨利爲5271.4萬元,同比下降0.54%,出現增收不增利。

銀星能源2019年增收不增利除受毛利下降影響外,非經常性損益的下降也是重要原因。根據年報披露的非經常損益表來看,2018年銀星能源同一控制下企業合併產生的子公司期初至合併日的當期淨損益實現2600.47萬元和企業取得子公司、聯營企業及合營企業的投資成本小於取得投資時應享有被投資單位可辨認淨資產公允價值產生的收益514.96萬元,而2019年無類似收益。

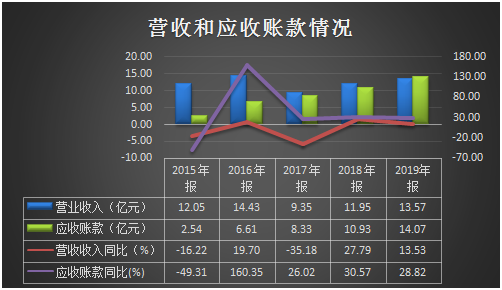

值得一提的是,與收入的橫向波動發展形成鮮明對比的是,由於新能源電費結算滯後的問題,銀星能源的應收賬款卻在高速增長。

數據來源:同花順iFinD

如圖所示,2015年至2019年銀星能源的應收賬款分別爲2.54億元、6.61億元、8.33億元、10.93億元和14.07億元,除2015年同比大跌49.31%外,之後分別同比增加160.35%、26.02%、30.57%和28.82%,一直在高速增長,同期收入在2016年達到高點14.43億元之後,之後都保持在之下水平,並且此處應收賬款數據引用是報表數據,如扣除減值準備,2019年還有1.48億元的應收款項融資未包括,實際賬面原值將更高,由此可見新能源電費結算滯後的程度。

新能源電費結算滯後,再加上之前年度的大額舉債導致近年的還本付息壓力增大,從現金流情況可以明顯看出,2015年至2019年籌資活動產生的現金流量淨額分別爲-6.96億元、3.52億元、-8.36億元、-5.51億元和-4.71億元,累計淨流出22.02億元。除此之外,2015年至2019年銀星能源的現金及現金等價物淨增加額分別爲-2.07億元、7.29億元、-8.04億元、-0.47億元和-0.46億元,累計淨流出3.75億元,期初現金及現金等價物餘額也從2015年初的5.37億元降低到了2019年的2.46億元,2019年現金佔總資產比例只有2.63%。

而截至2019年末銀星能源的短期借款+應付利息+一年內到期的非流動負債+長期借款則高達59.28億元,資金缺口高達56.82億元,就算僅考慮一年內到期的短期帶息負債14.92億元,資金缺口依然高達12.46億元。

值得一提的是,2015年至2019年銀星能源的財務費用分別爲4.18億元、3.57億元、3.13億元、3.20億元和3.15億元,從利息保障來看,目前的貨幣資金餘額如不考慮其他資金流入途徑,甚至不足償還一年的利息。

新能源電費結算滯後導致流動資金短缺,而之前的高槓杆導致還本付息壓力增大,同時也增大了融資難度,在收款和融資都不暢的情況下,卻面臨持續“失血”,銀星能源的資金鍊風險不小。(新浪財經上市公司研究院 逆舟)