詭異的液晶價格 不安的顯示市場

“2-3月份還是歷史最慘的降價週期,7-8月份已經是歷史罕見的漲價週期!”近期,液晶面板8月漲價一成,9月或將再漲價一成的消息,成爲顯示行業最大的新聞。

無獨有偶,在液晶面板漲價下,包括偏光片、濾光膜等行業也“漲”聲此起彼伏。終端彩電更是開始1-2成的價格上調,甚至有產品一次性調價超過千元。這一罕見的歷史性顯示產業價格波動,顯然超乎了所有的預計。

漲價背後的“時間線”誤判

搞懂這一輪漲價週期的原因,必須先認識一下此前的液晶面板降價週期!

本世紀第一個十年的後期,京東方、華星光電開始建設本土自主品牌首批大尺寸液晶面板線。這個過程大致用了5年。雖然市場成績不甚理想,但是卻徹底改變了我國大陸顯示產業不掌握大尺寸液晶面板製造技術的現實。

2015年之後,技術突破必然帶來產量突破。華星光電和京東方進入“產能擴張高潮”。在國家開發銀行低息貸款和地方政府財稅優惠的支持下,2015-2018年,本土大尺寸面板實現全面開花。特別是,10.5/11代線的建設,讓玻璃基板加工的技術能力躍居全球首位。同時,8.5/8.6/10.5/11代線的大量新建,也帶來了行業“巨大”的新增產能。

而全球市場,2016年之後,除了臺灣一套8.6代線、韓國LG的8.5代OLED改造線,卻並沒有新的大尺寸顯示面板產能增長——即,過去10年彩電面板的成長史就是“大陸地區企業”的獨家發展史。

這種海內外投資者的選擇差異,背後一定有原因:其原因有二,一方面韓國企業篤信OLED技術逐漸成熟,將重心轉移——但是,OLED技術成熟速度慢於預期,尤其是彩電用大尺寸產品,目前也僅僅LG一家有限量產。另一方面,全球彩電爲代表的大尺寸顯示面板需求市場“增長乏力”,扣除商顯產品線外,最近三年還出現了一定的需求下滑——因爲消費者視聽消費向智能投影、移動手機端、VR等新設備遷移了。這導致,能夠消化液晶面板新增產能的方式主要是“更大的尺寸”。

但是,推動更大尺寸產品的普及,必然依賴於大尺寸產品價格下調:夏普全球第一款60英寸電視售價18萬,現在65英寸液晶便宜的只要3000元。

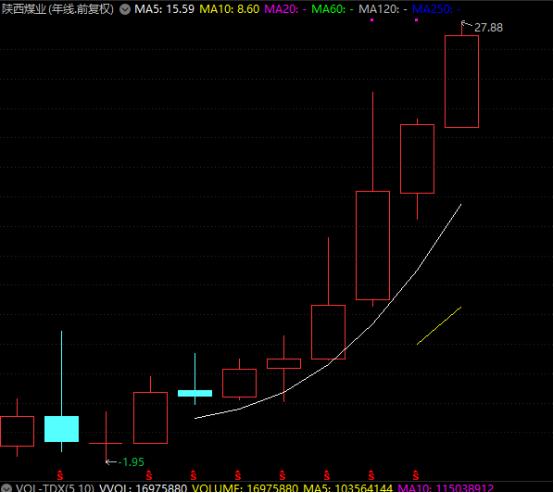

所以,正向看,是本土面板企業大規模新產品線建設造成了2017開始到今年初的漫長的“相對過剩下的液晶面板降價週期”;反向看則是“大尺寸液晶電視的普及和推廣過程,必然依賴於產品價格的下調”。且這兩個邏輯,都具有“歷史必然性”,是此前降價週期原因的“手心手背”。

這個邏輯如此清晰,也就導致了面板企業必須對此‘有所應對’!”2019年價格大戰的背景下,華星光電第二條11代線、惠科新線還在加緊建設,甚至規劃更多的大尺寸線,這必然讓全球面板企業中處於成本高位的地區工廠“去產能”!

2017年之前是日本地區的液晶面板去產能。典型的是松下的8代線關閉了,夏普10代線賣給了臺灣資本。2019年佔據全球液晶面板供應量近四分之一的三星和LG提出全面退出計劃,並在今年開始關停工廠。僅僅三星韓國兩大基地的產量就佔據全球彩電市場需求量的近一成。如此快速的去產能“必有原因”。

答案很簡單,2020年疫情導致全球彩電需求下滑的預期:行業人士最初的分析認爲,市場萎縮會達到10個百分點。外加2017-2019年連續降價,我國大陸地區的面板產能還在擴張,三星、LG加速關閉工廠,是比較好的“選擇”——當然,二者的選擇也不僅僅是不要面板了這麼簡單:三星/LG等更準備用空出來的廠房和必要設備製造下一代的OLED面板。

綜上所述,在今年第一季度,液晶面板行業有這麼幾件大事情:1。過去三年的行業相對過剩還在繼續、2。市場認爲新冠導致的需求萎縮必然出現,尤其是歐美疫情爆發後更強化了這一點、3。三星和LG再以上背景下加速去產能做減法;4。 一季度全球TV供應端與需求端兩側承壓,出貨4512萬臺,同比下降8.7%。……

但是,第二季度問題來了:集邦諮詢公佈了2020年上半年全球電視出貨量數據,僅僅同比下調1.7%。全球三大彩電市場之一的北美,上半年出貨量增加兩成——因爲疫情期間,美國聯邦政府和州政府分別出臺了經濟紓困法案和失業救濟金補貼等政策,刺激民衆消費助推了消費者對電視產品的需求。——即預期中的疫情導致需求下降幾乎沒有來,二季度全球實現正增長!

同時,在價格下降後,大尺寸彩電佔比提升:例如,國內市場上半年65英寸產品市場佔比提高近2.4個百分點——按照顯示面積看,一臺65英寸相當於四臺多32英寸,65英寸增加的2.4個百分點整體市場佔比,消耗的液晶面板產能,幾乎達到32英寸15%市場佔比額度的三分之二——相當於200萬臺32英寸產品需求。也就是,上半年大尺寸電視的超常規增長,大大加速了“面板產能”的消耗。

預期中的,疫情導致的需求下降沒來”、“意外的大尺寸增長消化了更多產能”、“應對疫情的三星LG關廠導致供給缺口”:三大因素迅速改變了顯示面板此前連續三年的“相對過剩”。四月份開始市場漲價一浪猛過一浪。9月初市場價格已經接近2018年底或者2019年初的液晶面板報價。

突發因素太多,決定降價難以持久

液晶面板漲了10%:這種OPEN-cellC面板佔彩電成本不過5成,甚至更低。在這樣的背景下,彩電大規模漲價,其實很難用‘面板’來背鍋!”

事實上,目前彩電漲價與液晶面板漲價的關聯程度有多高,並沒有明確的行業共識:更多的人士更認爲,此前價格戰太過厲害,這是彩電行業產品價格上漲的關鍵因素——超跌反彈。且,彩電行業需求面長期看並不樂觀,大尺寸產品普及也依賴於價格下降,所以“支撐彩電”和“面板”長期價格上漲的因素,並不存在。

更何況,LG和三星的去產能太猛、二季度全球彩電需求的反彈太超預期、價格戰下大尺寸的普及速度,70+都是翻番的增幅……這三大漲價因素,沒有一個能夠長期持續。

且,LG和三星正在將更多的關閉的LCD工廠轉化成OLED項目——這是未來產能的增量;以華星光電9月8日提前84天點亮的G11-t7項目爲代表,LCD行業還在增加新的產能;北美市場那種政府直接發錢下的需求增長,很可能是對未來需求的“透支”:這三點決定未來彩電面板供給和需求間的缺口不會長久,甚至可能迅速轉向相對過剩。

更何況,移動視聽、VR、LED智能投影等彩電視聽娛樂競品、激光電視,micro-led新體制電視也在加速發展,還會進一步攤薄彩電市場的長期需求價值。

因此,儘管市場漲價趨勢迅猛,但是很多廠商依然認爲4季度價格會企穩。無論是彩電終端產品還是液晶面板,這輪漲價的限度都會維繫在“超跌反彈”的概念內,而不是一輪新的“成長性價格週期”:2020年的特殊價格行情,需要特殊的衆多條件支撐,這些衆多條件不具有長期性。這就決定了液晶面板漲價趨勢也是“特定時間段的特殊現象”。