銀行股拉昇!招商、平安股價創新高 基金經理剖析趨勢與風險點

原標題:銀行股拉昇!招商、平安股價創新高!基金經理剖析趨勢與風險點

多事之期,銀行股卻紛紛走高。

11月23日,銀行股普遍又一輪強力拉昇。其中,廈門銀行大漲8%,招商銀行與平安銀行股價創出收盤歷史新高,分別爲45.40與19.62,漲幅達0.78%與4.03%。

Wind數據顯示,四季度以來,已有3只銀行股的累計漲幅超過20%,7只超過10%。11月19日,平安銀行、廈門銀行、杭州銀行創新高;11月18日,A股銀行板塊全線飄紅,當日收盤整體漲幅達到1.82%。

資金湧入銀行板塊

對此,嘉實金融精選基金經理李欣對21世紀經濟報道記者表示,銀行股的此番上漲是在預料之中。

“股價上漲來自於兩個因素,即基本面與估值”,李欣說,“銀行板塊與其他板塊不同點在於前者的基本面是偏逆週期的,其業績與股票價格並沒有及時聯繫,原因在於銀監會採取的逆週期調節。所以在監管有逆週期調節的安排下,銀行的基本面週期性沒有那麼明顯。但是其股價週期性尤爲明顯,當經濟波動,銀行的業績也會波動,這在估值上也能夠體現出來,所以銀行的股價是順週期波動的。”

國盛證券研究報告也稱,銀行股本質上是週期股,歷史上板塊有長期、穩定超額收益的時期,均爲經濟基本面企穩改善、或者有此預期的階段。今年年中以來,在LPR利率不斷下調、疫情控制得力之後,企業的經營情況迅速恢復,“工業企業利潤增速”5月份當月同比增速迅速由負轉正,且在此後的幾個月一直維持在10%以上的水平。

李欣對趨勢的判斷是,在今年上半年疫情的壓力下,市場普遍擔憂銀行業績可能不理想,且可能會有讓利壓力,二者對銀行的業績與估值是一個“雙殺”。此後隨着疫情控制程度在今年二三季度的轉好,國內經濟逐漸恢復,市場預計銀行即將有望渡過基本面最差期。

“三季度後,疫情控制的持續轉好,經濟的企穩回升也讓市場對於銀行讓利的擔憂減輕。銀行板塊的邏輯由上半年的業績政策‘雙殺’轉變成業績見底回升,監管恢復到常態,銀行股價也隨之在10、11月後開始走高,即使在中間出現了一些波折,如最近出現的一些債市問題案例,但由於其對於銀行業績影響是非常低的,受到的影響不大”,他補充道。

除此之外,今年大多數板塊獲得較大漲幅下,銀行、保險與地產屬於明顯的價值窪地,因此資金開始傾向於湧入銀行板塊。

銀行基本面關注點

在近期市場波動情況下,銀行是否面臨實質性風險?

穆迪(Moody‘s)11月19日公佈的一份行業深度研究稱,中資銀行不斷增長的零售貸款造成的風險迄今依然可控,但無抵押個人貸款是中國銀行業零售貸款所面臨的主要資產風險。

“無抵押貸款是銀行零售貸款的主要資產風險,這歸因於其無抵押性質以及對經濟週期更高的敏感性。與房貸相比,無抵押消費貸款對於經濟週期及勞動力市場環境的波動更爲敏感“,上述研究顯示。

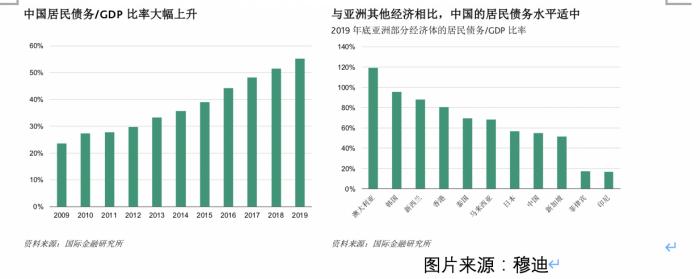

根據穆迪研究數據, 2015 年底至2019 年底,零售貸款的複合年增長率爲20%。2019 年底,消費者負債佔GDP 的比例從2015 年底的39%升至55%,但與亞太區內其他幾個經濟體相比仍處於適中水平。2019 年底,受評中資銀行非按揭類消費貸款(包括信用卡貸款和應收賬款) 從2015 年底的人民幣7.4 萬億元增至13.3 萬億元,年均複合增速爲16%。

不過值得注意的是,由於新冠肺炎疫情對經濟的衝擊,2020 年上半年中國消費貸款拖欠率小幅上升,但隨着國內經濟和勞動力市場復甦,從年中開始拖欠率有所回穩。

在李欣看來,銀行的零售與房地產業務風險不大,“四、五月消費貸和信用卡的風險是有所提升,但隨着國內疫情的轉好,復工復產,現金流的壓力始逐漸偏小。從六、七月份開始之前一直在攀升的消費貸款和信用卡逾期數據逐步下行。在按揭貸款方面,我國的房貸可以說是最好的資產,房貸風險由此不大。”

從宏觀環境來看,隨着整體經濟的恢復,我國主要失業率指標持續下降,10月末25-59歲人員失業率已下降至4.8%,基本恢復至年初水平,有利於全行業零售信用風險的後續穩定。

李欣同時提醒,小企業貸款可能是需要關注的一個方面,尤其是今年3月份,銀行對一些小企業實施無還本續貸,這方面存在一些風險。但不良不是靜態的數據,而是動態發展的,隨着經濟的恢復,這部分風險也在逐步化解,而市場對銀行的估值也在逐步修復。

對於銀行股中長期表現,李欣認爲,未來5~10年,考慮到要保持GDP一定程度的增長,預計未來銀行業績或將能保持大個位數或小兩位數的增長。

國盛證券的報告表示,銀行當前的資產負債表已非常乾淨,爲估值修復打下基礎與空間。過去3年,銀行業覈銷處置不良貸款共計5.8萬億,爲過去8年的處置規模的總和,粗略測算,已處置與賬面上的不良貸款佔比約爲7%。

(作者:胡天姣)