中信证券:大涨之下 大科技PCB领域将迎来修复

原标题:大涨之下,大科技这一领域将迎来修复!

来源:中信证券

这一领域就是:PCB,也就是我们常说的印制线路板。

今天,科技板块迎来强势反弹,其中PCB行业的个股也有不错表现。

从基本面角度看,随着大宗商品涨价拐点的即将到来,压制PCB行业的上游涨价利空将缓解,行业将迎来估值修复。

那PCB行业市场空间几何?竞争格局如何?产业链哪些领域值得关注?

今天,我们特邀投资顾问部产业专家就上述问题为大家进行解答,助力投资。

本 期 作 者

01

PCB下游应用范围广,市场规模稳步增长

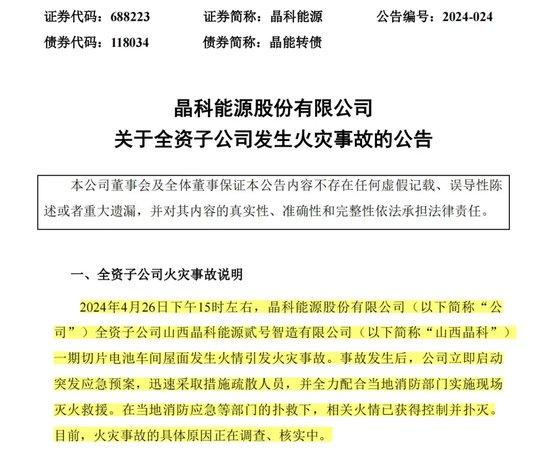

PCB也称印制线路板、印制板,是电子工业之母,应用范围可以涵盖几乎所有的电子产品,下游应用领域包括通信设备、计算机、消费电子和汽车电子等。

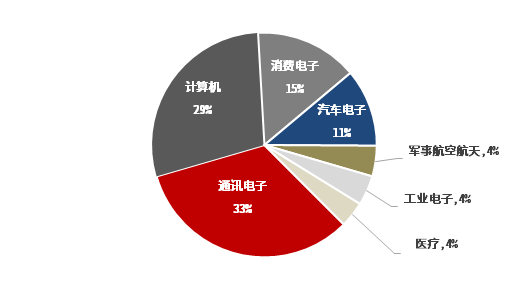

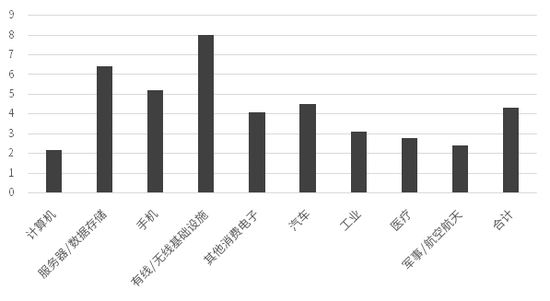

从规模来看,PCB行业市场规模整体呈现稳定增长态势,2019年全球PCB市场空间613亿美元,预计2019-2024年CAGR为4.3%,2021年我国PCB产值达到370.52亿美元,全球占比进一步提升。

2019年全球PCB下游应用领域分布

数据来源:Wind,中信证券投资顾问部

2014-2025全球及中国PCB产值及预测(亿美元)

数据来源:Wind,中信证券投资顾问部

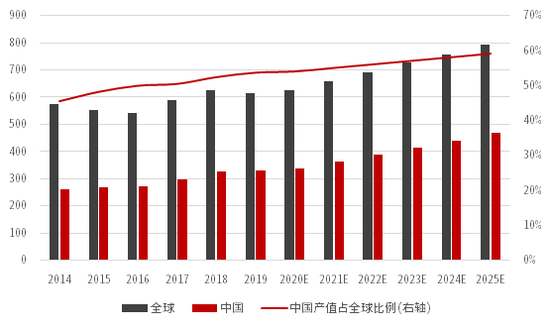

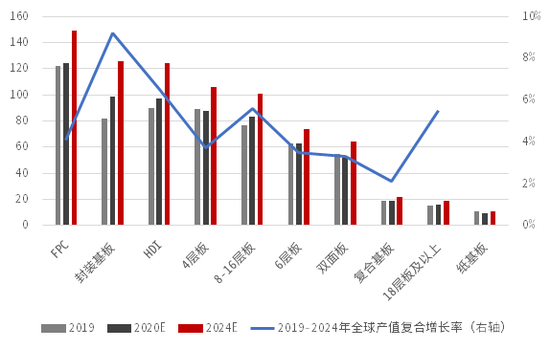

从细分产品结构来看,多层板、FPC及HDI板等产值占比较高,封装基板及FPC增速较高。

2019年中国大陆PCB产品中,多层板产值占比45.97%;HDI板和FPC产值占比分别为16.59%、16.68%,占据PCB细分产品结构的产值前三。

伴随电子设备小型化的发展趋势,未来FPC和封装基板用量将进一步提升,2020-2024年CAGR达到8.5%和4.5%,是PCB细分领域中增速较高的两个细分赛道。

我国PCB细分产品结构

数据来源:Wind,中信证券投资顾问部

全球PCB各类型产值概况

数据来源:Wind,中信证券投资顾问部

02

PCB行业长期需求稳定,5G、数据中心及汽车电子带来需求增长新动力

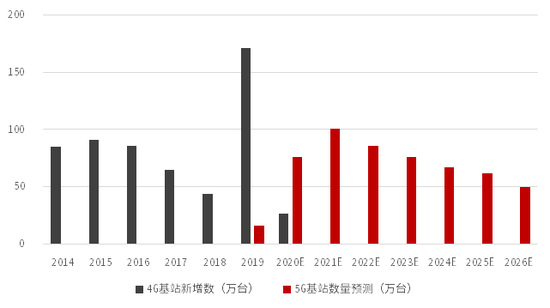

随着5G的快速发展,基站等基础设施的建设对于通信设施数量需求增大,推动通信领域电子设备的市场规模扩张。

另外,5G时代数据量呈现高速的增长,数据中心数量旺盛增长,增加了对计算机、服务器等领域PCB需求。而伴着汽车自动化、智能化的时代趋势,汽车电子的市场规模将有较为显著的增长。

2019-2024年PCB下游行业发展增速(%)

数据来源:Wind,中信证券投资顾问部

❶ 5G快速发展为通信注入新动力,基站建设PCB需求保持增长

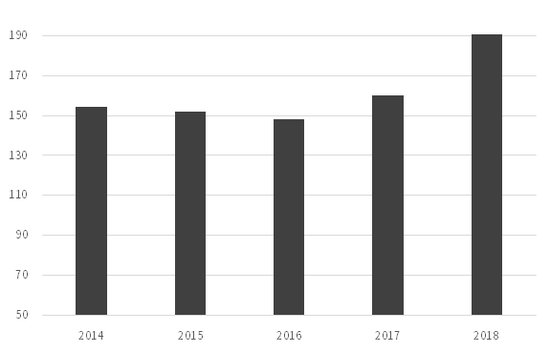

根据Prismark的统计和预测,2018 年全球通信设备市场规模为5910亿美元,预计2022年将达6500亿美元。

全球用于通信设备的PCB产值将由2017年的175亿美元增长到2022年的211亿美元,年复合增长率达到3.80%,基站侧的PCB需求规模每年超100亿元。

全球通讯PCB历年市场规模(亿美元)

数据来源:Wind,中信证券投资顾问部

历年新增基站数量及预测

数据来源:Wind,中信证券投资顾问部

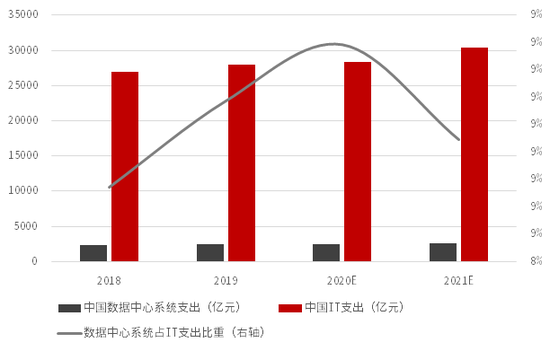

❷ 5G时代数据中心CAPEX占比提升将带动服务器PCB需求提升

根据Gartner公布的初步数据显示,2018-2020年,数据中心系统支出占IT支出比重逐年提升。2020年中国IT支出达到2.84万亿,其中数据中心系统支出2508亿元,占IT支出比重达8.85%。

据 Prismark 数据,2018年全球PCB增长 6%,其中服务器/数据中心领域同比增长 21.3%,预测2018-2023 年全球 PCB市场整体增速为 3.7%,其中服务器增速为5.8%,明显快于行业平均增速。

2018-2021年中国数据中心

系统支出占IT支出比重情况(亿元,%)

数据来源:Wind,中信证券投资顾问部

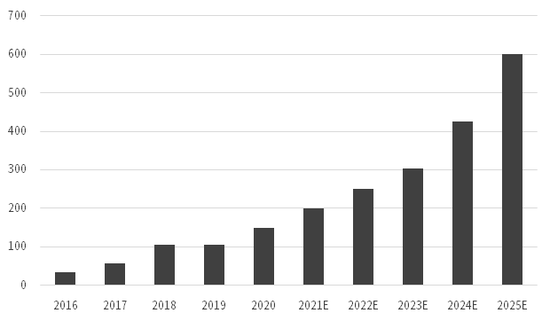

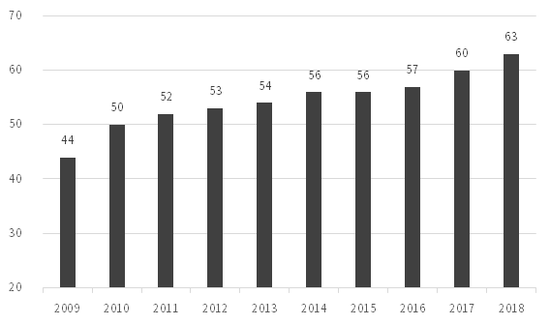

❸新能源汽车市场规模快速扩张,PCB单车价值量明显提高

据测算,2025年国内新能源乘用车销量有望达到600万辆,2020-2025 年复合增速约为32%。

传统汽车PCB主要分布于动力系统、车身电子、安全系统及导航娱乐等。单车PCB价格量从2015年56美元增加到2018年的63.2美元。新能源车因电池模组、电控等如逆变器、充电机、BMS及电控环节PCB用量较大,PCB单车使用量比传统车将高800-1000元。

2016-2025年国内

新能源乘用车全年累计销量及预测(万辆)

数据来源:Wind,中信证券投资顾问部

单车PCB价值量逐年提高

(平均用量:美元/车)

数据来源:Wind,中信证券投资顾问部

03

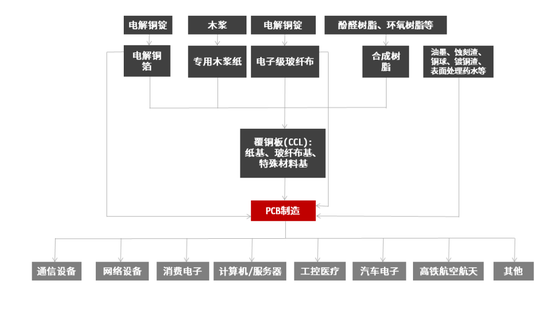

PCB产业链分析:上游相对中游集中度更高,议价能力更强

PCB产业链的上游为覆铜板CCL,而中游则为PCB的制造环节,产业链下游对接终端设备,覆盖领域极为广阔,包括通信、计算机、消费电子和汽车电子等。

PCB产业链梳理

数据来源:Wind,中信证券投资顾问部

❶ 上游公司竞争格局集中,议价能力强,成本对PCB价格影响较大

上游CCL公司竞争格局集中,议价能力强。

2018年CCL(覆铜板,下同)的CR20为90%,CR5为52%,前三的建韬集团、生益科技、南亚塑胶市占率分别为14%、12%、12%;而高端产品的集中度更高,高速板CR3高达45%,前三的松下、台耀、联茂市占率分别为20%、20%、15%;高频板CR3则更是高至75%,前三的罗杰斯、泰康尼、中英科技市占率分别为60%、10%、5%。由于CCL行业集中度更高,因此其成本向下游传导能力较强。

CCL占PCB成本较高,对PCB价格影响较大。

CCL是制造印制电路板的基础材料,主要起到导电、绝缘和支撑这三大功能。覆铜板的用量与PCB产品的层数具有正相关关系,单/双层板及4层板只需用1张覆铜板,6层以上的多层板使用2张及以上的覆铜板,同等面积下的PCB产品层数越高,对覆铜板的数量需求就越大。

目前,CCL占PCB成本约40%,因此CCL价格得变动对PCB价格影响较大。

❷ 中游PCB厂商集中度低,议价能力相对上下游较弱

中游PCB厂商竞争充分,CR5仅为20%,CR10为38%,竞争格局相对CCL而言较为分散。

同时PCB主要下游客户为通信设备厂商及消费电子厂商,客户议价能力较强,因此PCB厂商得议价能力相对上下游而言均较弱。在面对原材料涨价时,CCL可将成本压力成功传导至下游的PCB厂商,而由于PCB厂商整体为完全竞争的格局,因此难以消化涨价。

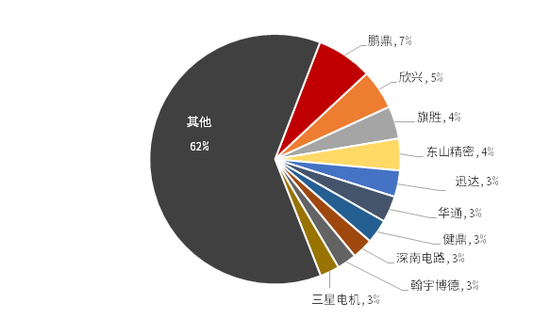

全球PCB竞争格局

数据来源:Wind,中信证券投资顾问部

04

大宗商品涨价,打压PCB行业盈利预期,年初以来板块估值承压

自2020年下半年到2021年上半年,周期性因素叠加疫情后经济修复趋势,推动了大宗商品的涨价潮。而铜等商品由于供给端上秘鲁等主产国疫情发展不确定性较大,价格波动尤为明显。

在CCL的制造中,由于铜箔占生产成本的30%-50%,因此大宗商品铜的价格走势直接导致了CCL的价格上调。PCB相对上游集中度较高的CCL行业议价能力弱,难以消化涨价,利润空间压缩明显。

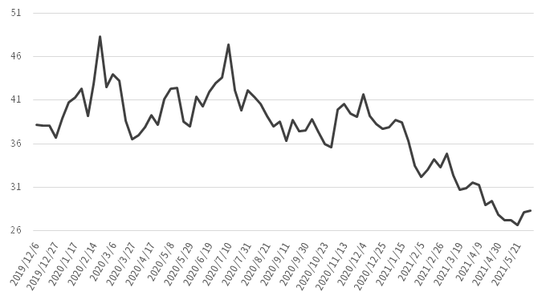

大宗商品市场波动导致CCL价格上涨,而在完全竞争的下游,PCB公司无法消化涨价,因此呈现毛利率明显压缩的趋势,PCB板块整体估值亦持续承压,现已位于2019年以来的历史低位。

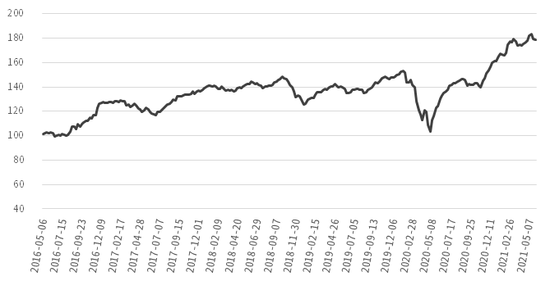

2016-2021年

中国大宗商品价格指数:总指数

数据来源:Wind,中信证券投资顾问部

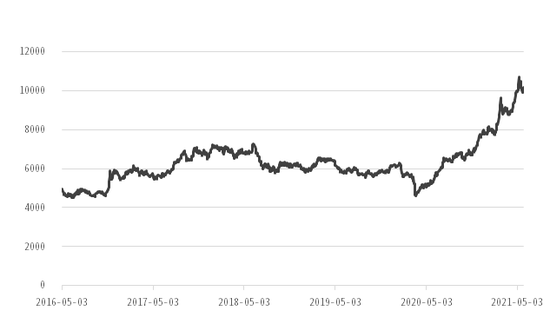

2016-2021年LME铜现货结算价格走势

数据来源:Wind,中信证券投资顾问部

2020-2021年PCB板块市盈率(TTM)

数据来源:Wind,中信证券投资顾问部

05

大宗商品涨价的拐点将至,PCB行业或将迎来修复机会

❶ 大宗商品快速上涨阶段即将结束,CCL成本有望回落

大宗商品涨价有很大原因来自于疫情期间全球供需错配,随着全球疫苗接种率提升,疫情对供给的约束将逐步消退,供给将逐渐恢复至可满足需求的水平,后续叠加美联储收紧货币政策预期,我们认为大宗商品快速上涨阶段即将结束。

同时,近期国常会提出“突出重点综合施策,保障大宗商品供给,遏制其价格不合理上涨,努力防止向居民消费价格传导”,预计会出台一系列稳价举措,大宗商品的整体价格有望回落。

在CCL的制造中,成本主要取决于铜箔的价格。其中,铜箔的价格依赖于LME铜的价格变化,受到大宗商品市场影响显著。

因此,当大宗商品涨价潮逐渐消退后,CCL成本有望回落,PCB行业盈利预期将逐渐好转。

❷ 后疫情时代国内PCB行业集中度有望进一步提高

从全球来看,全球PCB行业向大陆集中的趋势没有因疫情而变,反而因中国较好的疫情控制措施全球疫情肆虐期间,中国PCB产值占全球比例加速提升;从国内来看,上半年大宗商品涨价导致CCL价格大幅上涨,部分中小企业无法消化成本而被迫停产,国内PCB行业集中度出现进一步向龙头集中趋势。

总体而言,考虑PCB全球竞争格局变化以及国内因素,国内PCB行业的整体产值占比和格局优化均向好的方向发展,未来相对于上下游的议价权也会有所提升。

❸ 21Q1 PCB公司库存囤积明显,中报业绩释放或超预期

由于上游原材料成本上涨较多,21Q1多数PCB公司出现明显的屯货行为以尽可能减少成本上升带来的影响,反映在资产负债表上为存货的大幅上升和经营性现金流的大幅下降。

从财务角度来看,在21Q2释放的产值中,其成本核算时采用先进先出法,因此其成本以21Q1计算,会明显低于21Q2的实际成本,因此PCB板块公司中报业绩释放或超市场预期。

风险因素:大宗商品进一步超预期上涨;下游需求不及预期;全球疫情控制不及预期