2300億美元抗疫援助資金要來了?新興市場沒有“美聯儲”但有IMF

來源:智通財經網

據外媒報道,國際貨幣基金組織(IMF)將向新興市場和發展中國家提供2300多億美元資金,包括巴基斯坦、厄瓜多爾和土耳其等國將收到大量資源以幫助這些國家應對疫情所帶來的醫療成本。該方案預計將在未來幾天獲得批准。IMF的這一舉措正吸引着投資者進入風險最高的債券市場。

據悉,IMF理事會正準備批准向中國以外的新興市場和發展中國家發放2120億美元的儲備資產(即特別提款權),向低收入國家發放額外的210億美元。這些是爲IMF組織成員國提供6500億美元一攬子計劃的一部分。

特別提款權計劃要獲得批准,至少需要85%的IMF成員國投贊成票。IMF在一份電子郵件聲明中稱,一旦達成協議,預計撥款將在8月底前實施。

總部位於華盛頓的IMF上次採取如此不同尋常的舉措還是在2009年金融危機期間,其當時的舉措引發了新興市場高收益債券長達一個月的漲勢。Vontobel Asset Management AG、NN Investment Partners和Union Bancaire Privee Ubp SA表示,歷史可能會再次重演。

瑞士聯合私人銀行(UBP)新興市場固定收益部副主管Thomas Christiansen則表示:“新興市場沒有美聯儲,但有IMF。”Thomas Christiansen表示,這些資金將對經濟較脆弱的國家產生很大影響,並改善高收益率債券發行者的信譽。

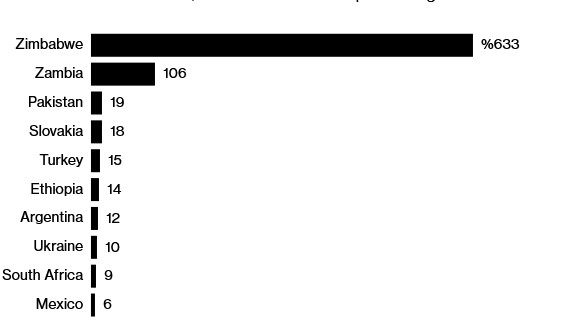

IMF此舉將使阿根廷、巴基斯坦、厄瓜多爾和土耳其的資金儲備增加10%或更多。現金儲備的減少是阿根廷比索和土耳其里拉在過去一年中貶值約20%的部分原因。外媒稱,阿根廷可能會動用這筆新的儲備以支付9月到期的IMF債務款項。

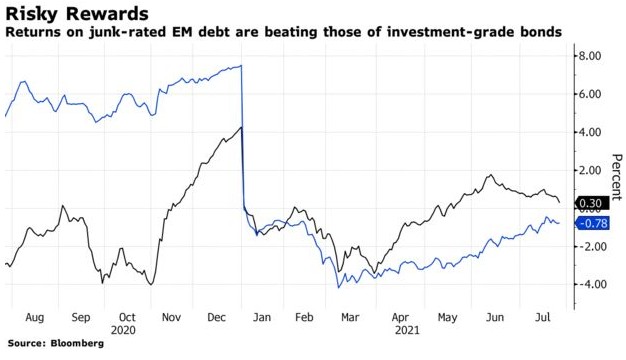

各國央行的經濟刺激措施促使投資者尋求更高的收益率。儘管新冠疫情捲土重來,但新興市場還沒有對新冠變種病毒風險完全定價,債券相比股票更有投資價值,加上投資者擔心美國利率上升導致貸款成本更高,新興市場的垃圾級債券(也稱“高收益債券”)的收益率在今年大幅超過了更安全的發展中國家債券。

摩根大通的指數數據顯示,2021年,投資級債券給投資者帶來了2.2%的損失,而高收益債券的收益則爲1.5%。

瑞士私營銀行馮託貝爾(Vontobel)駐蘇黎世的新興市場策略師兼投資組合經理Carlos de Sousa表示,IMF的一攬子計劃“將爲新興市場高收益率債券在2021年下半年的持續表現提供額外支持”。在外媒跟蹤的高收益率債券指數中,巴西、土耳其和墨西哥的權重最高,其次是加納、牙買加和斯里蘭卡等前趨市場。

不過,Delta變種病毒的蔓延、美聯儲縮減購債規模的前景等因素,可能意味着高收益率債券的漲勢難以恢復元氣。

花旗集團駐倫敦的新興市場經濟學主管David Lubin表示:“如果在新的特別提款權計劃的配置下,信貸息差大幅壓縮,我會感到意外。”“我的猜測是,在市場參與者難以理解的所有其他問題中,這一舉措的影響將被忽略。新興市場的前景普遍變得不那麼樂觀了。”

荷蘭NN Investment Partners新興市場債務主管Marcin Adamczyk認爲,像贊比亞這樣的國家,其外匯儲備將因IMF的援助而翻番。這一事實表明,更廣泛的市場提振是不可避免的。他表示:“獲得全球流動性和多種工具對前趨市場來說是一件非常積極的事情。”