非公開發行募資認購對象紛紛被套 飛榮達業績“腰斬”誰買單?

原標題:飛榮達:業績“腰斬”誰買單?

來源:證券市場週刊

本刊記者 吳新竹/文

以非公開發行募資補充流動資金,認購對象紛紛被套。

飛榮達(300602.SZ)2019年開展了一系列大手筆的現金收購,雖然高溢價併購標的業績完成率僅爲33.88%,公司卻不惜犧牲自身利益,接受了寬鬆的補償方案。

短暫的盈利輝煌後,飛榮達的業績開啓“滑鐵盧”模式,而股權激勵對象卻未受此影響;預計2021年上半年淨利潤同比下降53.12%-60.15%,與下游產業的復甦格格不入。

盈利滑坡

飛榮達是電磁屏蔽材料及器件、導熱材料及器件的一體化應用解決方案提供商,直接客戶包括華爲、中興、諾基亞、聯想、思科、微軟等,間接客戶有蘋果、三星、OPPO、VIVO 等。經歷了2020年的經濟低迷,公司的下游行業在2021年上半年得到不同程度的復甦,上半年國內市場手機出貨量爲1.74億部,同比增長13.70%,白色家電實現零售額1767億元,同比增長13.3%;全球PC出貨量約爲1.53億臺,同比增長31.81%。

近兩年,飛榮達的產品範圍還向基站通訊、新能源汽車及光伏逆變器行業拓展,2021年上半年,中國光伏組件產量80.20GW,同比增加50.50%,全國新能源乘用車累計銷量達100.7萬輛,同比增220.9%。飛榮達對新領域的嘗試沒有帶來利潤的改善,業績預告顯示,2021年上半年,公司的營業收入預計爲11.50億-12.50億元,較上年同期下降15.13%-21.92%;歸屬於上市公司股東的淨利潤預計爲6800萬-8000萬元,同比下降53.12%-60.15%,衰落的業績與下游的繁榮形成反差。

近年來,公司的毛利率顯著下滑,據Wind,2020年和2021年一季度,公司銷售毛利率分別較上年同期下降6.32個和2.14個百分點。從成本構成來看,2018年至2020年,直接材料佔營業成本的比例保持在67.14%-72.12%,而委託加工費佔比從2.41%上升至7.62%,生產環節更多地由第三方完成,或許表明產品的技術壁壘有所降低。2021年一季度,飛榮達實現營業收入6.26億元,一改兩位數的歷史增速,僅較上年同期增長8.21%。另一方面,公司的固定資產規模日漸龐大,一季度末已達8.26億元,佔資產總額的17.75%;固定資產週轉率持續下降,由2018年一季度的1.37次下降至0.77次。

現金收購出手闊綽

2019年,飛榮達在自身領域實施了一系列現金收購,該年1月公司以1.53億元自有資金收購了廣東博緯通信科技有限公司(下稱“博緯通信”)51%的股權,博緯通信在評估基準日的淨資產爲2581萬元,評估值爲2.85億元,增值率高達10.05倍,交易對方承諾標的公司2018年至2020年的淨利潤分別不低於1000萬元、2800萬元和4300萬元。而標的公司2018年1-10月實現的營業收入和淨利潤分別爲3507萬元和-601萬元,業績承諾遠遠高於歷史盈利水平。

2019年4月,飛榮達以自有資金7150萬元通過增資及股權收購的方式取得崑山品岱電子有限公司(下稱“崑山品岱”)55%的股權,崑山品岱在評估基準日的淨資產爲2959萬元,評估值爲9022萬元,增值2.05倍;標的公司2018年實現的營業收入和淨利潤分別爲4809萬元和-231萬元。

同年7月,飛榮達以自有資金1.70億元通過增資和股權收購的方式取得珠海市潤星泰電器有限公司(下稱“潤星泰”)51%的股權,潤星泰在評估基準日的淨資產爲9125萬元,股東全部權益評估值爲1.77億元,增值率爲93.84%;標的公司2018年實現的營業收入和淨利潤分別爲3.95億元和-923萬元。同年10月,飛榮達以自有資金2880萬元購買了參股公司崑山市中迪新材料技術有限公司(下稱“中迪新材料”)36%的股權,交易完成後對其持股比例由15%上升至51%;中迪新材料在評估基準日的淨資產爲1702萬元,評估值爲8028萬元,增值3.72倍;標的公司2018年實現的營業收入和淨利潤分別爲8100萬元和657萬元。

博緯通信、崑山品岱、潤星泰和中迪新材料分別在公司2019年合併報表產生商譽1.09億元、3261萬元、1097萬元和2601萬元,分別貢獻營業收入1.11億元、1.10億元、2.36億元和3021萬元,收入規模較歷史業績有所增長,而淨利潤卻微乎其微,購買日至期末標的公司分別實現淨利潤645萬元、-138萬元、-629萬元和120萬元,大手筆現金收購爲公司創造的價值有待觀察。

2018年至2020年,博緯通信實際實現淨利潤分別爲-494萬元、1419萬元和1515萬元,業績承諾累計完成率僅爲33.88%,2019年和2020年,飛榮達分別對其計提商譽減值準備1873萬元和2837萬元。

按照原約定,交易對方需向上市公司支付補償款1.01億元,補償期限爲收到補償通知的10個工作日內一次性支付。而時至2021年6月,上市公司尚未收到業績補償款。6月末,雙方商定補償方式由現金補償變更爲現金補償與原股東所持標的公司股權補償相結合,並確定博緯通信總估值爲2.19億元,這一變更引發深交所的關注,公司表示,該變更考慮到博緯通信原股東的補償能力及個人資金狀況,爲穩定和挽留核心員工及高端人才,鼓勵博緯通信及管理層、核心人員更好地與公司加強協同合作。早在2019年7月,公司便對業績承諾補償的方式由逐年計算變更爲三年累計計算,此次又將補償現金壓縮至 5003萬元,再結合22.88%的股權補償,對原交易對方頗爲寬厚。博緯通信2.19億元的最新估值較2.85億元歷史估值下降了6600萬元,該差額大於4710萬元的商譽減值準備,意味着2021年商譽減值損失很可能擴大。

資金緊張高位定增

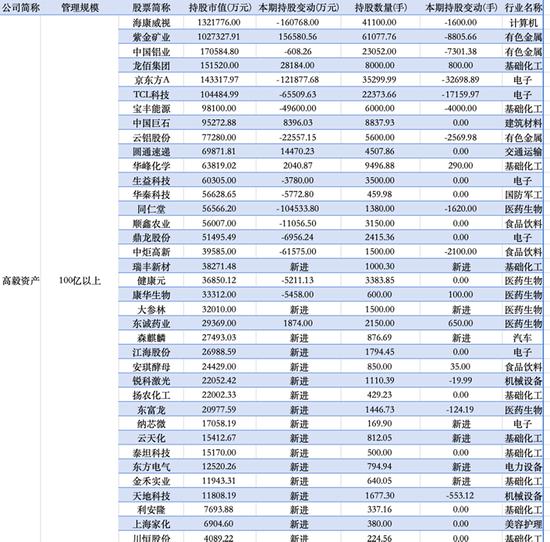

經歷了一系列收購之後,2019年成爲飛榮達的高光時刻,公司該年度實現營業收入26.15億元,較上年同期增長97.27%;歸屬淨利潤爲3.51億元,同比增長115.90%。不過,大手筆的現金收購使公司的資金狀況變得緊張,經營活動產生的現金流量淨額爲3.17億元,投資活動及籌資活動的淨現金流分別爲-7.93億元和3.09億元,導致現金及現金等價物淨減少1.68億元,2019年年底公司貨幣資金僅有2.74億元,比短期借款3.81億元還低。2020年5月,飛榮達通過非公開發行募集資金7億元,其中擬使用2億元補充流動資金,5億元用於5G通信器件產業化項目,發行價定爲每股42.01元,14家基金、資管及券商認購了1666萬股。

2019年起,公司的短期借款迅速攀升,2020年和2021年一季度末分別爲4.80億元和5.22億元。5G通信器件產業化項目的建設期爲24個月,2020年度該項目已投入2.36億元,而2021年一季度末公司的貨幣資金爲8.62億元,比短期借款多3.82億元,除去還將投入5G項目的資金,閒置資金依舊不寬裕。

2020年,公司期末的應收票據及應收賬款爲9.22億元,佔總資產的19.67%,同行佔比在11.84%-18.12%,在2020年定增之前,飛榮達應收票據及應收賬款佔總資產的比例甚至超過30%。與同行相比,飛榮達賒銷較大,應收賬款週轉天數較長,以2020年爲例,安潔科技、長盈精密、中石科技和電連技術的應收賬款週轉天數分別爲114天、72天、95天和85天,而飛榮達長達124天。2021年一季度末,飛榮達應收票據及應收賬款高達9.01億元,相比之下,應付票據及應付賬款爲8.37億元,公司沒有把客戶的欠款更多地轉嫁給上游供應商,表明其在產業鏈中並不處於強勢地位。

股權激勵“巧”達成

2018年,公司實施股權激勵計劃,首次授予180.30萬股,佔當時股本總額的1.80%,授予價爲每股24.43元;預留59.4萬股,每股15.64元。業績考覈指標爲歸屬於上市公司股東的淨利潤,並剔除激勵計劃產生的股份支付費用影響,以2017的淨利潤爲基數,首次授予部分考覈目標爲2018年至2020年淨利潤增長率分別不低於15%、30%和45%,預留部分考覈目標爲2019年至2021年淨利潤增長率分別不低於30%、45%和55%。

2020年,飛榮達的業績顯現出頹勢,前文提到的同行淨利潤增速在50.80%-408.91%,而公司的淨利潤則較上年同期下滑41.25%。和2017年相比,飛榮達的其他收益由348萬元暴增至9187萬元,其中與企業日常活動相關的政府補助爲9070萬元;淨利潤由1.10億元增加至2.07億元,如果沒有其他收益加持,淨利潤增長則會趨近於零。耐人尋味的是,盈利質量的下降並沒有妨礙考覈目標的達成,公司2020年剔除股份支付費用影響的歸母淨利潤爲2.17億元,相比2017年增長101.03%,首次授予和預留的股份均順利解鎖。2021年上半年,飛榮達的盈利水平繼續滑坡,股價低迷,激勵對象卻遠遠沒有參與定增的機構套得深。

截至發稿時,飛榮達未就本文所反映的問題做出回應。