银河期货:生猪:供应压力继续释放 期现价差快速修复

第一部分 前言概要

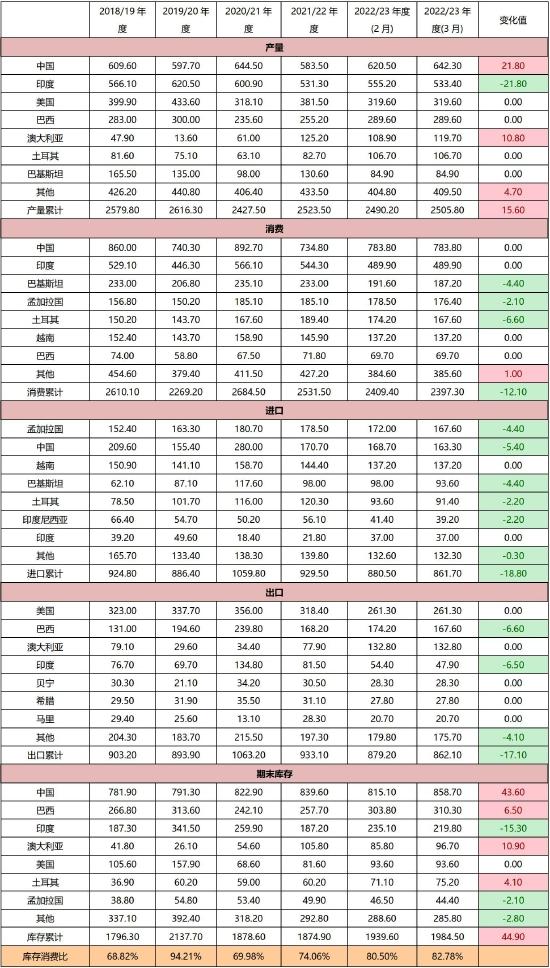

8月期间,国内生猪市场仍然以弱势下跌为主,基本面上看整体没有出现太大变化,高供应弱需求仍然是当前生猪市场的主基调。高频数据看,8月期间生猪出栏环比继续攀升,已经高于2017年同期水平,加之出栏体重同期偏高,因而猪肉其实本身还是相对偏宽松的。另一方面,随着国内新冠疫情反复以及季节性淡季的影响,猪价整体缺乏有效支撑。

展望9月,我们认为国内生猪市场供需两端均有所恢复,但供应矛盾仍然是市场的主逻辑。一般而言,进入9月后,季节性消费的恢复以及备货力度的增加将一定程度促进猪肉的消费需求,但年内几轮消费提振都不及预期反映了低价带来消费攀升的逻辑是不稳定的,而且考虑到冻肉库存量较大,需求亮点有限。同时,供应端压力可能还将逐步攀升,当前的生猪存栏结构以及产能指标均能形成一定参照,在本身供应就相对过剩的背景下继续增加,猪价下行压力可能还会继续增加。

期货方面看,虽然01合约存在一定的矛盾及不确定性,但高估值以及现货价格反弹无望可能仍是引导盘面变化的主逻辑,期价继续以偏空思路对待。

第二部分 市场分析

一、出栏量继续攀升 猪价持续回落

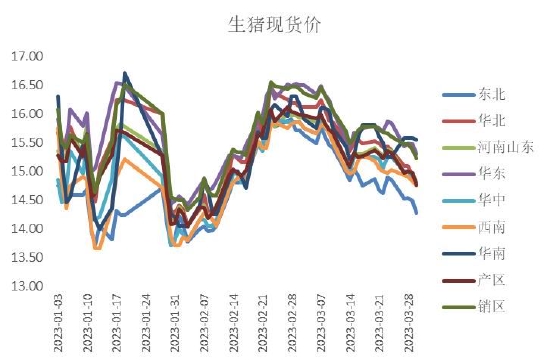

相比于7月期间猪价整体震荡反复,进入8月以后,全国猪价仍然以下跌为主,虽然猪价整体跌幅不大,但下跌走势相对较7月期间更加流畅。当前价格走势特征一方面反映了生猪供过于求的格局仍在延续,另一方面也反应了猪价利空影响因素仍未完全消化,无论供应端或需求端,压力仍然在持续释放中。根据涌益数据统计,7月生猪出栏量同比增加70%,环比增加3%,绝对出栏量上看已远高于2017年水平并接近2018年产能释放的高点。而商务部数据同样显示6月期间生猪出栏量已经达到了历史高位,虽然其间有较多样本点调整及统计口径变化带来的影响,但大方向来看,供应量较大已是当前市场的大背景。根据屠宰的高频数据来看,8月期间生猪出栏量环比较7月增加7%左右,这意味着月内供应压力仍在继续释放中,虽然最近几个月生猪出栏增量的同环比已有所收窄,但本身更多源于基期数量的快速增加,供应量整体较大是近期猪价持续回落的最主要因素。

虽然月初前,不少市场观点认为8月期间生猪市场将呈现季节性反弹走势,但整体来看,猪周期整体下行已基本成本市场定局,即使短期季节性反弹也难以改变整体运行中枢下移的事实。7月末至8月初以来,部分区域养殖户开始有惜售挺价动作,猪价短期企稳,但随后企业开始集中出栏,价格下行压力整体较大。数据显示,去年6-9月能繁母猪存栏环比的逐步抬升为今年二季度生猪出栏量的增加奠定了较好的基础。而10-11月期间母猪存栏环比攀升的态势仍未出现明显改变,整体来看,我们认为9-10月份期间生猪出栏压力可能仍然难以缓解。分区域来看,北方地区同比增量较明显,是生猪产能恢复的主要片区,以资讯公司统计口径来看,北方生猪出栏量同比整体翻倍增长,南方次之。而企业结构分类上看,大企业、上市公司补栏积极是提振产能的最主要原因,上市公司7月销售报告数据显示,2021年7月前10大猪企生猪出栏量环比继续小幅增加,截止7月底,共累积出栏生猪4000万+头,按正常进度推算,基本达到历史全国出栏量14%左右水平,同比增幅70%-80%。规模企业的扩增扩产是导致近期产能连续恢复的最主要因素,同时对价格的影响也在显著增加。

图1:全国猪价(元/公斤)

数据来源:银河期货、博亚和讯

图2:能繁母猪存栏(头)

数据来源:银河期货、博亚和讯

图3:生猪月度出栏(头)

数据来源:银河期货、涌益资讯

图4:规模企业出栏量(万头)

数据来源:银河期货、涌益资讯

二、生猪基本面供需

农业农村部与三方资讯数据均显示,6-7月全国能繁母猪存栏环比开始出现下滑,虽然各家数据整体有所差异。但无论具体数值如何变化,可以得到的结论是母猪存栏上升的节奏正在被打断。与该数据相对应的是最近一段时间淘汰母猪价格的确出现一定幅度的回落,或反应了市场淘汰数量整体在增加的事实,而从下滑区域来看,各地区都相对比较普遍,可见养殖端对于持续性的亏损也开始有一定的防备情绪。7-8月期间养殖利润走势略有分化,在此期间,外购仔猪头均亏损由前期1400-1500元/头小幅上涨至1200-1300元/头,而究其原因并不在于猪价的反弹,而是仔猪价格的回落,与之相伴生的是生猪自繁自养利润继续大幅下跌。这本质也是外购仔猪持续陷入亏损状况下所引发的必然情况。7月期间,15公斤仔猪价格持续维持在460元/头左右,这本身并非价格的稳定,而更多源于市场成交相对清淡,仔猪基本陷入无人敢要的境地,因而虽然仔猪销售利润可能尚可,但处理难度较大企业更多只能自养为主。8月期间,仔猪价格进一步下跌至400元/头以下。

关于生猪的实际存栏情况,农业农村部发言人表示,7月末全国能繁母猪存栏恢复至2017年末的101.6%,生猪存栏恢复至100.2%,当然,关于生猪养殖市场各机构统计结果差异极大,市场质疑观点也普遍较多,也有部分观点认为生猪、母猪同比增幅在20%左右,按照去年同期30%的减幅太看,则大概较2017年末正常年份减幅在15%以内。即使考虑三元母猪生产性能的影响,实际总产能上看仍然已经恢复至较高水平,而未来存栏走势也不免复制2018年走势。猪市后期仍然比较悲观。

图5:仔猪价格(元/公斤)

数据来源:银河期货、涌益资讯

图6:生猪存栏(头)

数据来源:银河期货、涌益资讯

三、猪肉供需

生猪出栏量直接形成猪肉供应,是对猪肉供应以及猪价最直接的影响因素。正如前文所述,出栏量同环比以及出栏体重的持续增加短期对供应方面影响巨大。统计局数据显示,国内上半年生猪出栏量3.37亿头,刨除1季度1.71亿头的出栏量来看,2季度生猪出栏量约为1.66亿头,超过历史同期水平。6-7月生猪出栏量同比增幅仍然在80%以上,准确来说,出栏数据从5月开始呈现显著的飞升,虽然暂时无从解释这一现象,但主观来看,或与去年5月份后疫情影响逐步稳定,市场补栏延后带来联动影响有一定关联。

整体来看,未来生猪出栏量仍然是研判猪价的重要信号,按照10个月左右的周期来看,9月国内生猪出栏量主要对应去年11月份能繁母猪存栏以及配种情况,而根据母猪料消费以及能繁母猪存栏情况来看,去年11月期间能繁母猪存栏环比仍有小幅抬升趋势,这也意味着次月国内生猪供应难以减少。预计国内生猪出栏量仍将继续增加,虽然与三方机构提及的存栏结构推算的节奏有差异,但根据生猪存栏结构推演来看,四季度生猪出栏供应的大方向仍然在逐步增加。

需求方面看,9月餐饮备货或者节假日的增多可能导致猪肉消费量有所提振,但主观来看,空间相对比较有限,回溯年内几个主要消费旺季,消费恢复力度都不明显,可见通过低猪价拉动消费的作用已经并不明显,但实际情况可等待市场的进一步检验。另一方面,当前国内冻肉库存数量也相对较高,这也是影响消费的一则重要因素,在价格反弹拉动冻肉出库消费增加的情况下,鲜销品仍然有被挤压的可能。

图7:生猪出栏体重(公斤)

数据来源:银河期货、涌益资讯

图8:冻肉库存

数据来源:银河期货、涌益资讯

四、9月猪市场展望

生猪产能周期较长导致猪价难以在短期内通过政策手段进行调节,8月以来猪价低迷市场干预带来的影响也相对比较有限,虽然当前产业链整体积累了比较丰厚的现金流,但短期来看,养殖户主动离场的情绪也已开始逐步增加,反应持续亏损下生产压力较大的情况,不过我们仍然认为无论从持续时间或调整力度来看均不至于带动猪价短期内出现反弹。

整体来看,今年生猪存栏的产业结构也与往年有比较大的区别,较早前国内生猪存栏以散养户居多,政策层面信息可以对产业行为产生引导,但当前国内大企业占比明显增加,尤其集团企业本身也承担有一定的生产任务,可以看见的是,规模企业放量销售均有可能带动猪价出现一定幅度回落。需求是相对难以说清的情况,但主观来看起色仍然不足以撼动整体利空带来的影响。

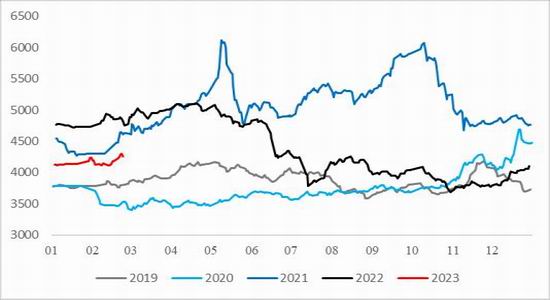

第三部分 期货市场分析

生猪期货首个上市合约临近交割,随着8月初首张仓单注册,期货并开始了主动向现货修复的进程,8月初生猪期现价差整体在3000元/吨左右,截止8月末,生猪基差基本实现了基差的完整修复。与之配套的是交易所设置的场外交易平台也使得仓单流转更加便捷,现货处理问题得到较大程度解决,避免了盘面最终的贴水交割。

01合约仍然是个矛盾点极大的话题,正如前文所述,10月前生猪出栏量将逐步攀升,而10月后生猪出栏进度可能有所放缓,伴随着消费的逐步好转,猪价就更难有太大的下跌基础。不过近期期现价差快速修复本身也带来了01盘面2800-3000元/吨左右的升水,一方面与近月的价差修复有关,另一方面也反映了市场对未来的涨价预期,但整体来看,我们认为除非在发生较大的供需矛盾情况下,否则01升水仍然偏高,期货端来看,盘面未来回落压力仍然相对较大。

图7:生猪期现价差(元/吨)

数据来源:银河期货

图8:生猪月间价差(元/吨)

数据来源:银河期货

第四部分 综合分析

8月期间,国内生猪市场仍然以弱势下跌为主,基本面上看整体没有出现太大变化,高供应弱需求仍然是当前生猪市场的主基调。高频数据看,8月期间生猪出栏环比继续攀升,已经高于2017年同期水平,加之出栏体重同期偏高,因而猪肉其实本身还是相对偏宽松的。另一方面,随着国内新冠疫情反复以及季节性淡季的影响,猪价整体缺乏有效支撑。

展望9月,我们认为国内生猪市场供需两端均有所恢复,但供应矛盾仍然是市场的主逻辑。一般而言,进入9月后,季节性消费的恢复以及备货力度的增加将一定程度促进猪肉的消费需求,但年内几轮消费提振都不及预期反映了低价带来消费攀升的逻辑是不稳定的,而且考虑到冻肉库存量较大,需求亮点有限。同时,供应端压力可能还将逐步攀升,当前的生猪存栏结构以及产能指标均能形成一定参照,在本身供应就相对过剩的背景下继续增加,猪价下行压力可能还会继续增加。

期货方面看,虽然01合约存在一定的矛盾及不确定性,但高估值以及现货价格反弹无望可能仍是引导盘面变化的主逻辑,期价继续以偏空思路对待。

银河期货 陈界正