銀河期貨:油脂:供應緊張引波瀾 寬幅震盪或爲主基調

第一部分 前言概要

8-9月油脂的行情爲震盪偏強,趨勢性不強,波動巨大,整體走勢較爲強勢,其中棕櫚油和菜油不斷刷出新高。如果說油脂上半年的上漲行情主要由於外盤油脂需求強勢、國內供需偏緊以及宏觀資金面的強勢所致,那麼7-9月價格的偏強震盪主要由於炒國內供應以及宏觀資金的助推。宏觀博弈面對油脂行情的影響體現出油脂品種的金融屬性及投機屬性,這一點對油脂近期行情的邊際影響確在放大,這點與農產品中其它品種諸如蛋白以及衆多糧食價格走勢波動有較大的不同。

進入8月後部分工業品因限電限產致使供應緊張價格持續上行後多數港口地區的油廠也受到了此因素的影響,油脂基差普遍大漲,供應緊缺的預期不斷放大。整體而言,21-22年度全球植物油平衡表緊張程度雖較20-21年度有所緩和,但依然偏緊。另外,四季度初期油廠的缺豆以及豆粕潛在消費弱勢也將令豆油基差在四季度繼續維持高位。國內菜油庫存開始緩慢下滑,加菜籽確認大幅減產後四季度後菜油有望成爲最強勢的品種。

第二部分 棕櫚油

(一)國際市場

(1)馬棕9月產量再次不及預期,或小幅去庫

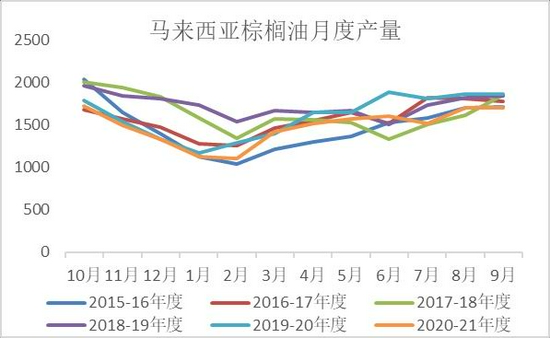

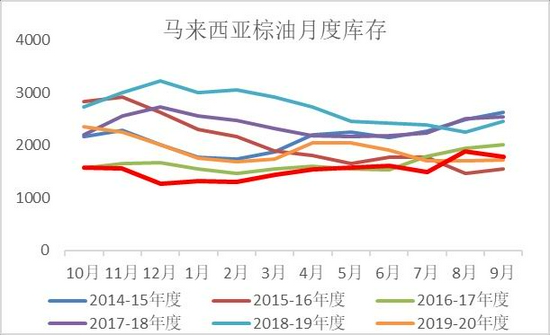

8月馬來超預期累庫38萬噸至187萬噸,爲自20年6月以來庫存最高水平。但對此市場並未交易,馬來數據的利空被印尼再度加徵出口徵稅後挺價所抵消。根據9月mpoa以及uob等多口徑數據,9月馬來毛棕油產量大概率較8月持平甚至略有下降,目前爲季節性增產旺季的尾聲,疊加勞工問題限制產量增速,9月產量因此依然偏低。9月中秋假期前市場一則馬來將引進32000名勞工緩解採摘效率令盤面大跌,但增加勞工引進的預期是長期影響而非短期影響,引進勞工可能令2022年後馬來產量逐步恢復,但或難以解決眼下的增產困境。

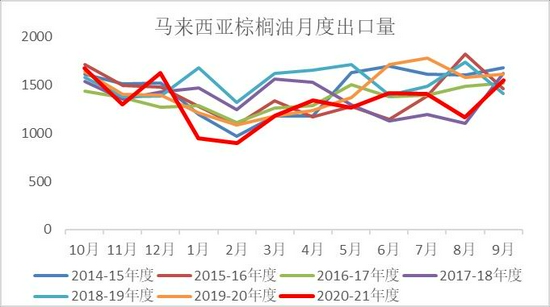

出口方面,7-8月印尼下調出口專項稅令馬來失去競爭優勢,因而8月馬來出口一度大幅回落,但隨之印尼銷售壓力緩解後再度上調出口徵稅,印尼惜售明顯,馬來9月出口市場再獲轉機。目前預估9月馬來出口量大概率達到150萬噸以上。因產量增長較慢而出口大增,馬來9月庫存或較8月小幅下降,馬棕因此走勢再度偏強,伴隨連盤的強勢共振突破。

10月以後馬來將逐步進入減產季,產量逐步見頂下降。需求方面看印度近期採購放緩,印度9月一度再次下調進口徵稅抑制其國內的高物價,但緊接着上調稅基令棕櫚油進口利潤轉差而遠不及豆油進口利潤。截止8月末印度棕櫚油港口庫存依然較低,短期看補庫仍有一定空間。預計馬棕未來可能偏強震盪,即使衝高回調,大跌的空間也不會太深。

圖1:馬來棕油月度產量(單位:千噸)

數據來源:銀河期貨農產品事業部、MPOB

圖2:馬來棕油月度出口量(單位:千噸)

數據來源:銀河期貨農產品事業部、MPOB

圖3:馬來棕油月度庫存(單位:千噸)

數據來源:銀河期貨農產品事業部、MPOB

圖4:印度植物油進口徵稅(單位:%)

數據來源:銀河期貨農產品事業部、SEA

(2)印尼加稅後挺價明顯,當前壓力尚無

因6月印尼棕櫚油庫存累積幅度較大,7月印尼政府宣佈下調出口專項稅(export levy),加上出口徵稅總出口稅爲291美金/噸。8月後印尼繼續下調出口徵稅,令總出口稅由6月最高的348美金/噸繼續下降至268美金/噸。因出口稅大幅下調7-8月印尼出口量大增,印尼賣貨意願較強。我們主觀推算印尼7-8月棕櫚油庫存累積幅度有限。

進入9月後隨着庫存壓力的緩解,政府再次宣佈上調總出口稅至341美金/噸,恢復至2021年1-6月時的高水平狀態,因此印尼表現出較強的挺價情緒,對馬來的價差也明顯擴大。大方向看印尼的庫存壓力可能在四季度後纔會逐步體現,具體需關注印度和中國的採購節奏。

圖5:印尼棕油月度庫存(單位:千噸)

數據來源:銀河期貨農產品事業部、GAPKI

圖6:印尼毛棕油出口徵稅和出口levy的變化(單位:美元/噸)

數據來源:銀河期貨農產品事業部、GAPKI

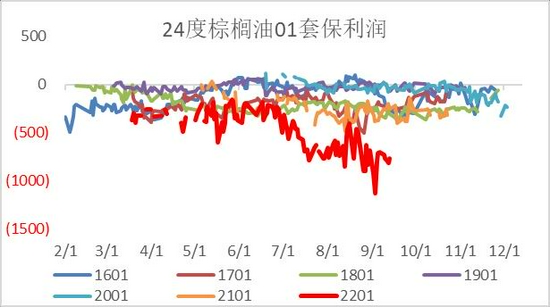

(二)國內市場:進口利潤繼續惡化,遠期採購缺口顯著

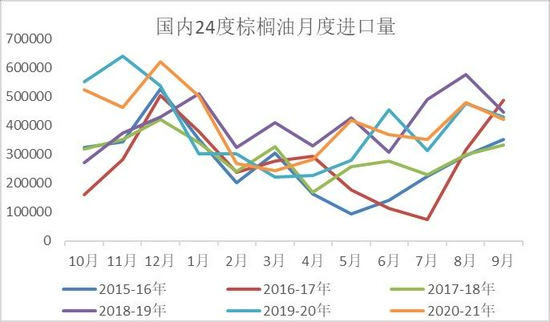

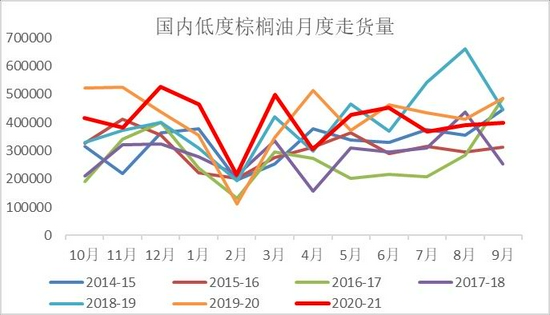

自7月以來國內盤面走勢強於外盤,與國內偏緊的供應、持續虧損的進口利潤以及持續累不起來的港口庫存息息相關。三季度國內24度棕櫚油月均進口量40萬噸,較去年同期基本持平。三季度月均表需38萬噸,不及去年同期水平,也略不及二季度情況,但整體較爲穩定,受食品廠剛需採購以及華南地區生柴需求的影響。截止9月末,低棕港口庫存繼續維持不及40萬噸水平。本月受印尼挺價的影響,進口套盤利潤繼續惡化,其中11月船期倒掛幅度爲歷史同期之最利潤下跌至-800元/噸,倒掛之深,只能基差來補。截止9月末,華南24度現貨基差由8月末轉月後的01+850上漲至01+1150,反映的即是進口深度虧損下供應的緊張預期。

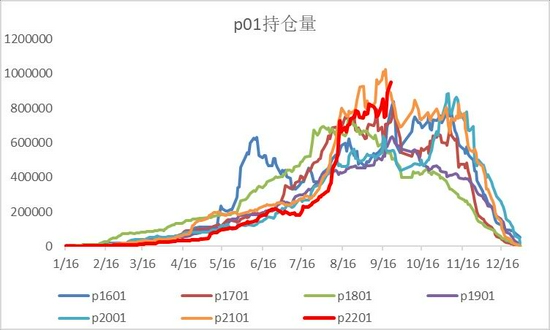

根據平衡表推導,按照目前採購進度,10月以後缺口仍較爲明顯,即使10月後需求季節性走弱,國內港口庫存也難以累積而繼續維持30-40萬噸的低位。單邊看,除了國內供應緊張伴隨較強的期現結構,博弈資金面也有較強的推動力。產地的勞工問題以及進口利潤難以修復的問題,都是多頭短期強有力的推手,疊加宏觀大宗商品整體走勢較強,棕櫚油近期的持倉量顯著增長,投機性增強。

圖7:24度棕櫚油進口利潤(單位:元/噸)

圖8:國內低棕月度進口量(單位:噸)

圖9:國內低棕月度走貨量(單位:噸)

圖10:國內24度棕油庫存(單位:噸)

圖11:p01持倉量(單位:手)

圖12:華南24度現貨基差(單位:元/噸)

數據來源:銀河期貨農產品事業部、海關數據、wind

第三部分 豆油

(一)國際市場

(1)美豆油短熊長牛,短期可能利空交易接近尾聲

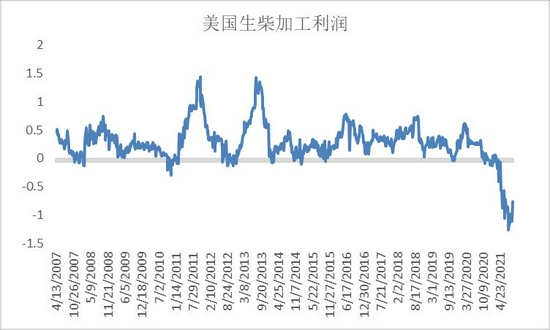

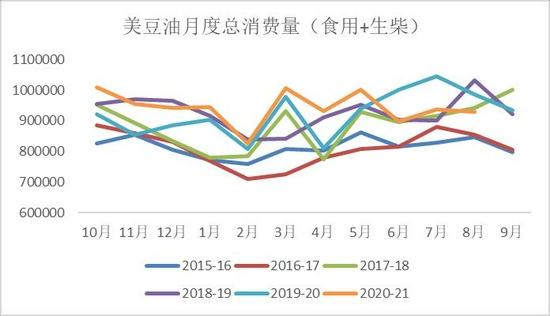

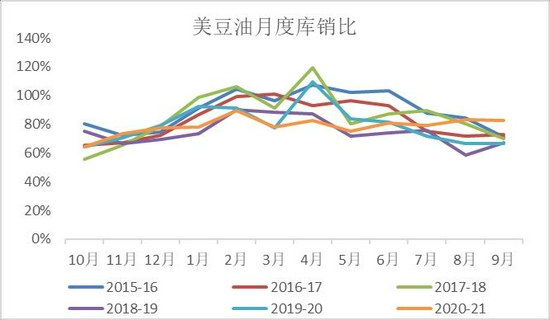

自年初以來美豆油盤面與馬棕油以及國內油脂盤面走勢分化,美豆油生柴消費增長預期強烈,主要交易其自身獨立的基本面。整個三季度美豆油走勢承壓,出現了高價抑制需求的情況。其中,生物柴油總產量因生產利潤虧損而增長不及預期,疊加豆油添加比例下降,豆油生柴消費量月均下降至不及30萬噸。食用消費7-8月也不及去年水平,因此二者加總的總國內消費自6月以來出現連續三個月的同比回落。美豆油庫存因此在7-8月出現逆季節性增長,庫銷比自低位反彈,美豆油內陸基差也明顯回落。

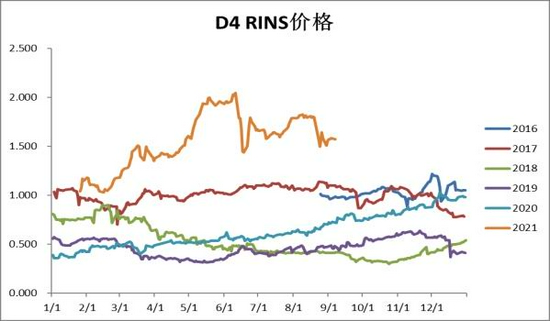

2021年美豆油可能受需求不及預期的影響大方向承壓,短期可能受價格回調幅度較大後豆油的性價比再次凸顯而跌幅有限。截止9月中旬,豆油價格下跌調整後豆油制生柴加工利潤自8月初最高虧損1.2美元/加侖上漲修復至虧損0.7美元/加侖,算上各類補貼以及RIN的價格,整體生柴生產及摻混利潤快速好轉,因而美豆油價格可能在52美分左右有較大支撐。中長期看,22年後隨着RD產能的逐步擴充,美豆油生柴消費有望在下一年度大幅增長100萬噸,長期豆油消費的大增也會反向刺激美豆的壓榨。RD產量的潛在增產也是長牛的的基礎。

圖13:美國生物柴油加工利潤(單位:美元/加侖)

圖14:D4-RINS(單位:美元/加侖)

圖15:美豆油月度國內消費量(單位:噸)

圖16:美豆油月度庫銷比(單位:%)

數據來源:銀河期貨農產品事業部、USDA、彭博

(2)南美貼水走強,阿根廷國內消費恢復

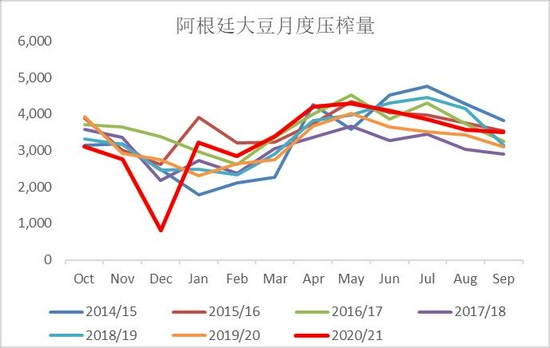

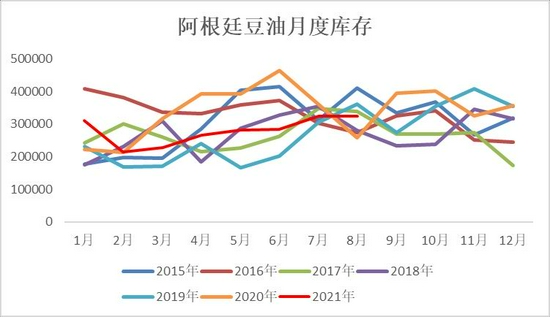

去年阿根廷國內消費受自身生柴消費下降以及生柴出口雙重打壓回落顯著。目前看阿根廷因生柴計劃下調至B5後國內消費依然低迷,但歐盟重返阿根廷採購SME令豆油生柴消費恢復。另外,近期印度採購豆油數量增加,二者因素疊加令南美豆油貼水走強。受帕拉那河水位歷史極低的影響阿根廷油粕出口運輸受阻,阿根廷大豆壓榨量自6月以來開始回落,預計8-9月月均壓榨量繼續下降至350萬噸。供應緊張而需求較好,阿根廷豆油庫存繼續下滑。

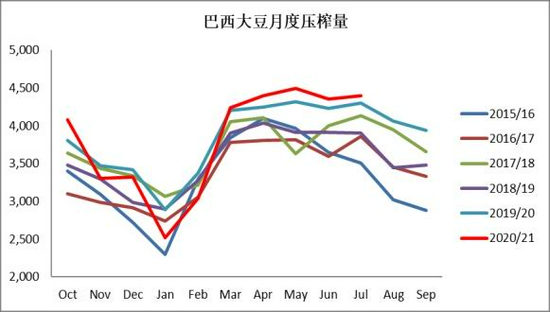

相對於阿根廷的壓榨,巴西大豆壓榨繼續維持同比偏高水平,巴西油粕出口順暢,同時巴西生柴生產和消費較爲穩定,刺激巴西壓榨量穩定增長。三季度巴西月均豆油生柴消費38萬噸左右,三季度巴西執行B12生柴計劃,但10-12月強制摻混比例將再度下調至B10,屆時豆油生柴消費可能下降至月均35萬噸以下,未來巴西豆油庫存可能小幅增長。

圖17:阿根廷大豆月度壓榨量(單位:千噸)

數據來源:銀河期貨農產品事業部、阿根廷農業部

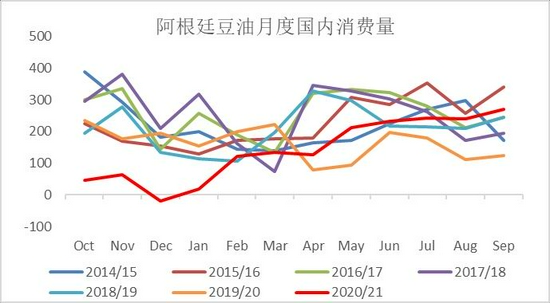

圖18:阿根廷國內豆油月度消費量(單位:千噸)

數據來源:銀河期貨農產品事業部、阿根廷農業部

圖19:巴西大豆月度壓榨量(單位:千噸)

數據來源:銀河期貨農產品事業部、阿根廷農業部

圖20:阿根廷豆油庫存(單位:噸)

數據來源:銀河期貨農產品事業部、阿根廷農業部

(二)國內市場:全國大面積缺豆&限電停機,豆油基差未來將維持長期強勢

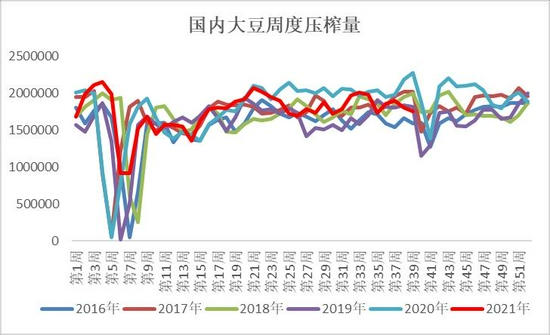

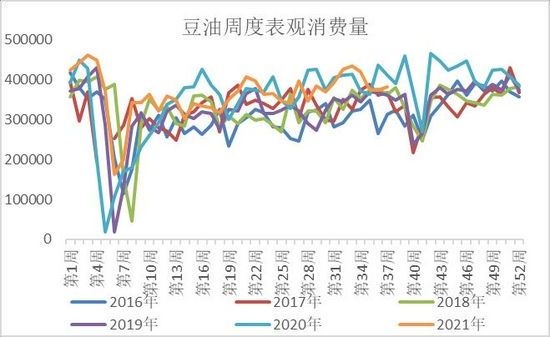

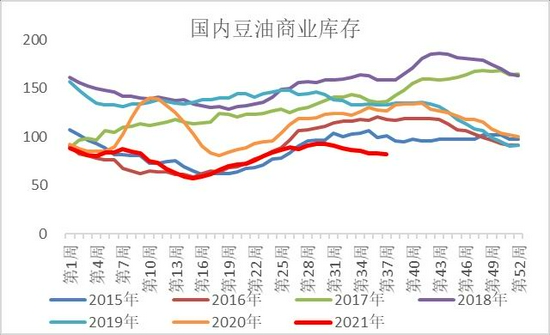

回顧8月豆油供需,油廠壓榨量恢復到周均190萬噸以上,豆油供應充足,但豆油表觀消費大幅增長超出市場預期,達到180萬噸以上,僅低於去年同期收儲時的水平。目前認爲表需較高因6-7月終端庫存較低,近期不斷補庫所致,另外飼料用油也有所貢獻增長。進入9月後,市場交易重心轉移至9-10月油廠的缺豆預期,下游企業普遍擔憂大豆及豆油供應緊張,因此補庫採購意願較強,而9月中旬後限電限產的現象由工業企業蔓延至油廠,供應緊張情緒繼續加重,9月下旬直至10月中旬華東華南以及華北部分地區均出現限電導致開機率下降的情況,可謂在缺豆背景上火上澆油。截止月末華東和華南一豆基差均上漲至01+900以上,天津和日照一豆基差也上漲至01+800以上,反映的就是供應預期的縮緊。截止月末,豆油全國庫存穩定在80萬噸低位,爲歷史同期最低水平。

假設10月下旬限電影響弱化的話,油廠開機也將在缺豆以及豆粕需求偏弱的預期下難以恢復到較高水平。四季度爲油脂的傳統消費旺季,如此一來,四季度豆油庫存可能繼續小幅下滑。中長期看,即使沒有限電的影響,豆油長期基本面也較爲樂觀,豆油基差和月差也將偏強運行。

圖21:國內大豆壓榨量(單位:噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖22:國內豆油周度表需(單位:噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖23:廣東一豆基差(單位:元/噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖24:國內豆油庫存(單位:萬噸)

數據來源:銀河期貨農產品事業部、我的農產品

第四部分 菜籽油&小品種油

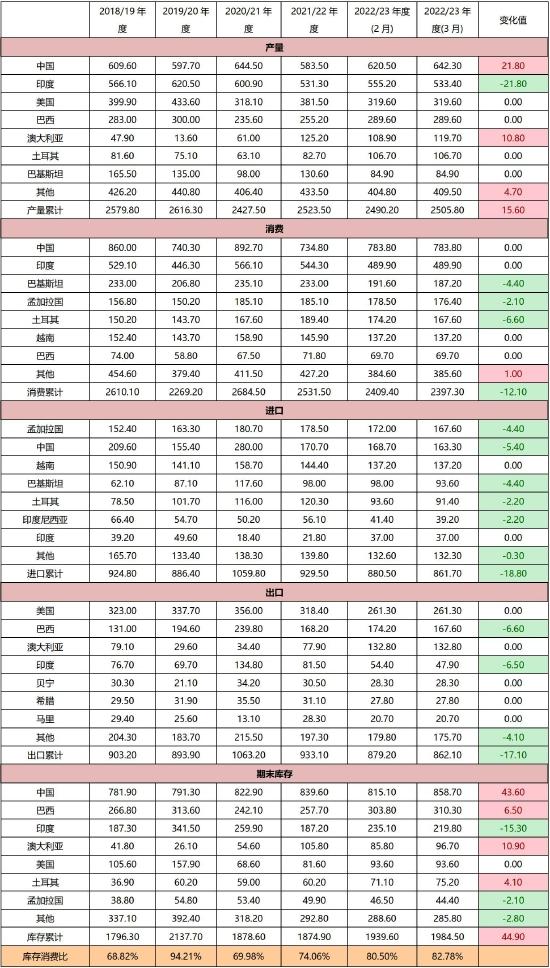

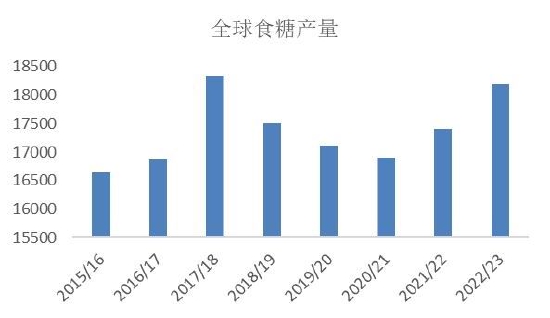

(一)國際市場:加菜籽產量下調至1300萬噸,21-22年度全球油脂平衡表依舊偏緊

加拿大統計局在9月報告中再次將21-22年度加菜籽產量預估由上個月預估的1600萬噸以上下調至1320萬噸。受極端高溫乾旱的影響,預計本年度加菜籽單產下降30%以上至1.5噸/公頃,加菜籽產量較去年下降580萬噸,疊加全球菜籽結轉庫存下降,本年度全球菜籽總供應下降650萬噸,摺合全球菜油供應下降250萬噸以上。菜籽的減量多數將通過國際菜籽貿易量的下降體現,部分將通過國際菜油貿易量的下降而體現。主觀預計本年度歐盟菜籽進口量下降150萬噸至480萬噸,中國菜籽進口量下降80-100萬噸至200萬噸左右,阿聯酋菜籽進口量也將明顯下滑。

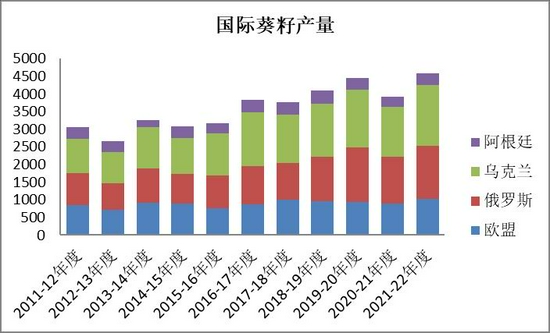

國際菜油供應的下降將通過葵籽葵油的增產而彌補。雖俄羅斯葵籽單產略有不及預期,但因黑海地區葵花籽總種植面積的擴張,國際葵籽產量較去年減產水平大幅增長650萬噸以上,對應國際葵油的產量和出口量也將大幅增長。市場提前交易葵油的增產,自6月以來國際葵油價格大幅走弱,而相對比國際菜油價格近期底部逐步抬升。

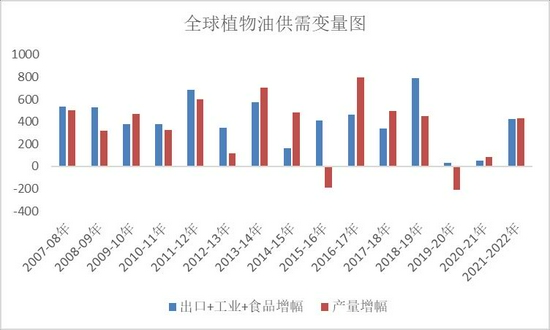

結合全球油脂需求以及豆棕油供應情況,預計21-22年度全球植物油供需較20-21年度的緊張情況有所緩和,但庫存和庫銷比仍處於偏低水平,這可能意味着本年度國際油脂價格仍難以大幅走弱。

圖25:國際菜籽產量(單位:千噸)

圖26:國際葵籽產量(單位:千噸)

圖27:全球植物油供需變量(單位:萬噸)

圖28:國際葵菜價差(單位:美元/噸)

數據來源:銀河期貨農產品事業部、加拿大統計局、USDA

(二)國內市場:菜油基差走強,四季度供應緊張將逐步體現

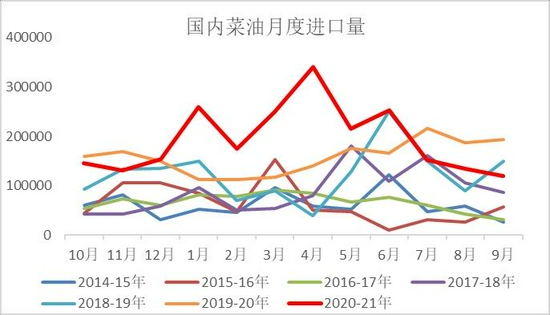

7-8月國內菜油需求持續較弱,玉米油等其他小品種植物油與菜油價差不斷縮小,菜油因而失去消費性價比。另外,前期川渝地區內陸菜油庫存高企,終端企業以消耗持有庫存爲主,令菜油的7-8月表觀消費下降至20萬噸低位,而三季度整體菜籽和菜油供應充裕,尤其菜油更加顯著,7-8月國內菜油月均進口達到接近15萬噸,雖較二季度的20萬噸進口天量明顯下滑,但仍高於往年同期。7-8月供需兩弱也令菜油基差大幅走弱至現貨貼水狀態。20-21年度國內累積菜油進口量預計將達到230萬噸,較去年大增40萬噸。三季度供需兩弱令菜油庫存截止9月末仍維持40萬噸以上的水平,短期看去庫進程依然較爲緩慢。

進入9月後,市場開始提前交易四季度“缺貨”的預期,終端企業低價補庫情緒好轉,令9月菜油表需回升至25萬噸左右。9月加菜籽產量預估再次下調,全球菜籽供應緊張爲明牌,國內進口菜籽利潤維持深虧,遠期仍有較大的採購缺口。按照平衡表的預估,預計11月後國內菜油庫存將下降顯著,明年1月後菜油將進入緊缺狀態。菜油目前資金熱度較高,看多觀點一致性較強,持倉量也上升至往年同期較高水平。大方向上,在油脂板塊深跌幅度有限下,菜油可能爲未來最爲抗跌的品種,而遠期現貨的緊缺也將支撐月差維持正套思路。

圖29:國內菜油進口量(單位:噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖30:國內菜油月度消費量(單位:萬噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖31:國內菜油庫存(單位:萬噸)

數據來源:銀河期貨農產品事業部、我的農產品

圖32:華東四級菜油現貨基差(單位:元/噸)

數據來源:銀河期貨農產品事業部、我的農產品

第五部分 行情展望

①產業現貨端:豆油供應端受缺豆及限電影響偏緊,四季度後即使限電因素解除,受缺豆影響供應增長放緩,疊加豆粕需求弱勢消費旺季,國內豆油基差繼續看好,月差看強。國內棕櫚油進口倒掛嚴重,產地挺價,國內遠期同樣有采購缺口,急需產地給出較好的進口利潤,中長期看國內庫存將維持低位。菜油當前庫存高位,需求偏弱,但10月後隨着到港下降,疊加採購缺口,庫存將逐步下滑,1月後菜油將較爲易漲。

②外盤數據端:9月馬來產量不及預期,疊加出口較好,9月逆季節性去庫。四季度馬來將緩慢累庫,速度偏慢,或難以形成顯著利空。印尼市場偏緊,無庫存壓力,關注未來印度採購節奏。芝加哥盤面短熊長牛,近期消費不及預期,但短期可能利空基本兌現,大跌空間有限。

③博弈&資金&宏觀面:目前三大油脂均有供應偏緊短期內難以緩解的問題,而高位下需求穩定,暫時未看到高價下需求崩塌的情況。資金面看目前三大油脂主力集中,多頭增倉明顯,關注國慶節前主力獲利離場導致的盤面回調。宏觀面看雙碳目標下,部分品種供應緊張,商品仍處於多頭氛圍中。

風險因素:馬來產量;印度買貨情況;國內油廠開機情況;巴西種植期天氣等。

第六部分 交易策略

單邊策略:油脂國內供應緊張低庫存,短期難以緩解,疊加宏觀面偏強,大方向爲震盪偏強。關注p01在8000的支撐,y01在8800的支撐,菜油在10500的支撐。但臨近假期,主力過於集中,警惕節前集中平倉帶來的潛在回調可能。

套利策略:繼續持有菜油和豆油月差正套。

期權策略:繼續關注油脂的賣出看跌期權以及看漲海鷗價差期權。(以上觀點僅供參考,不作爲入市依據)

銀河期貨 劉博聞