蹭熱度?除了收到關注函,拉卡拉還有這些事不想提及

記者 | 袁穎琪

編輯 | 陳菲遐

上週五罕見大漲18.02%的拉卡拉(300773.SZ)熄火了。

此前有消息稱,明年3月1日起個人收款碼禁用於經營性服務。這一消息源自央行10月13日發佈的《中國人民銀行關於加強支付受理終端及相關業務管理的通知》。《通知》要求,有效區分個人和特約商戶使用收款條碼的場景和用途,對於具有明顯經營活動特徵的個人,不得通過個人收款條碼爲經營活動收款。同時,央行要求條碼支付收款服務機構應當採取有效措施禁止個人靜態收款條碼被用於遠程非面對面收款。

但政策並非“一刀切”。《通知》要求審慎確定個人靜態收款條碼白名單准入條件與規模、個人靜態收款條碼的有效期、使用次數和交易限額,防範白名單濫用風險。對於具有明顯經營活動特徵的個人收款碼用戶,可以參照特約商戶管理。與此同時,受影響最大的微信、支付寶終端也會針對新《通知》的規定作出相應調整。

11月26日,拉卡拉在互動平臺表示,央行新規的執行,爲了讓支付市場迴歸四方支付,將極大地提升公司的市場規模和份額。這一回復也導致了當日股價暴漲。

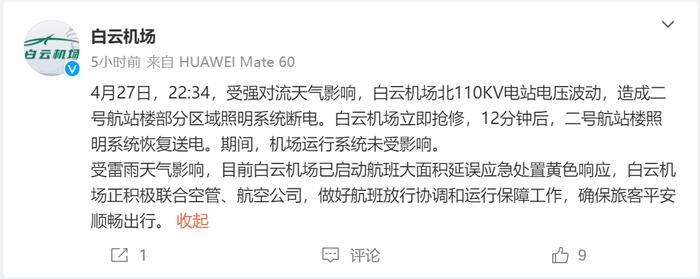

拉卡拉在互動平臺上的回覆引起了監管層的注意。11月29日早間,深交所向拉卡拉下發關注函,要求結合央行《關於加強支付受理終端及相關業務管理的通知》相關規定對支付市場的影響具體分析公司相關支付業務可能受到的影響,以及公司認爲《通知》所列規定“將極大地提升公司的市場規模和份額”的依據及合理性。

事實上,市場也很快回歸了冷靜。11月29日,拉卡拉股價大幅回調,股價低開7.97%。截至發稿,跌幅收窄至6.4%。

撇開“蹭熱度”式的回覆,拉卡拉始終以第三方支付終端被外界熟知,但其實這家公司還運營着一個龐大的金融帝國。對於這部分業務,拉卡拉始終諱莫如深。這個龐大的金融帝國背後不僅僅有拉卡拉,還有包括聯想控股、藍色光標(300058.SZ)等上市公司在內的豪華朋友圈。

拉卡拉的金融帝國分爲“明面”拉卡拉支付集團,及“暗面”西藏考拉金科網絡科技服務有限公司(下稱考拉金服集團)。雖然做了切割,但這兩大業務之間還是有千絲萬縷的關係。

“雙軌”運行

拉卡拉的金融帝國之所以“雙軌”運行,主要是因爲其最初打算借殼西藏旅遊上市失敗,從而將其旗下業務架構分拆爲拉卡拉支付集團及考拉金服集團,從此就有了兩套架構。

考拉金服集團的運營主體是西藏考拉金科網絡科技服務有限公司,其下有三家經營小額貸款業務的全資子公司,分別爲北京拉卡拉小額貸款有限責任公司、重慶拉卡拉小額貸款有限責任公司和廣州拉卡拉小額貸款有限責任公司。此外,該公司還持有包頭農村商業銀行4.88%的股份。考拉金服集團的實際控制人爲聯想控股股份有限公司,拉卡拉的董事長孫陶然爲第二大股東。

圖片來源:天眼查APP

拉卡拉上市的金融版圖則主要集中在股權投資、供應鏈金融服務、保險經紀以及商業保理業務。拉卡拉旗下廣州潤信商業保理有限責任公司、廣州拉卡拉普惠融資擔保有限責任公司以及北京大樹保險經紀有限責任公司。聯想控股持有拉卡拉28.24%的股份,是其第一大股東;孫陶然持有拉卡拉6.91%的股份,爲第二大股東。這兩家公司通過拉卡拉的股東、董事長孫陶然成爲彼此的關聯方。

撇不清的關係

雖然做了切割,但拉卡拉的兩類金融業務之間還是有千絲萬縷的關係,尤其是拉卡拉近來加大力度進行業務多元化之後。

首先,拉卡拉與西藏考拉金科網絡科技服務有限公司的關聯交易日益頻繁。2020年,他們之間的關聯交易總共發生1筆,爲提供引流推薦服務,金額7600萬元。2021年還未結束,他們之間的關聯交易已經發生3筆,金額爲3億元。

值得一提的是,2020年4月,拉卡拉曾試圖以21.7億元收購關聯方西藏考拉金科網絡科技服務有限公司持有的廣州衆贏維融智能科技有限公司(下稱廣州衆贏維融)和深圳衆贏維融科技有限公司100%的股份,但最終以失敗告終。廣州衆贏維融旗下唯一的子公司就是廣州拉卡拉小額貸款有限責任公司,因此拉卡拉的這次收購又是試圖讓“小貸”業務上市。

2019年以後,拉卡拉業績增長明顯面臨壓力,開始積極拓展業務條線,挖掘現有客戶羣的價值。拉卡拉希望從原本的“幫商戶收錢”,通過從支付、貨源、物流、金融、營銷等方面爲商戶經營賦能,升級爲“幫商戶賺錢”。於是,拉卡拉業務條線就增加了一項“商戶科技服務類業務”,其中包括“金融科技服務收入”,至於其具體業務則是語焉不詳。

但從一些飆升的業務數據中,可以看出些端倪。

今年開始拉卡拉的應收賬款飆升129%,達到8.53億元。拉卡拉表示是因爲增加了供應鏈金融業務。天眼查顯示,拉卡拉的廣州潤信商業保理有限責任公司的成立時間爲2021年1月5日,時間吻合。

另外,拉卡拉的對外擔保也從2020年開始快速上漲。2019年時拉卡拉並沒有對外擔保餘額。2020年中報,拉卡拉對外擔保餘額上升至4.74億元。今年中報,該數字繼續增長至9.19億元。而且,天眼查數據顯示拉卡拉的對外擔保絕大多數是給予合作銀行的小微客戶,截止今年8月發生金額爲11.34億元。

圖片來源:Wind

無論拉卡拉如何“包裝”,從飆升的應收賬款和擔保數據,就可以知道拉卡拉又回到了“放貸”的老路上。但這也將引發一系列問題。

首先,上市公司拉卡拉旗下的供應鏈金融業務,和“爲合作銀行的小微客戶提供擔保”業務,都會涉及到如何與考拉金融旗下的小額貸款業務區隔的問題。而兩者之間又牽扯到同業競爭。

其次,考拉金融旗下的三家小額貸款公司都以“拉卡拉”命名。如果他們中任何一個公司出現兌付問題,都會給其他相關公司的商譽造成重大不利影響。天眼查數據顯示,拉卡拉分別位於廣州和北京的小額貸款公司的貸款糾紛起訴案件記錄超過7000條。最近廣州拉卡拉小額貸款有限公司還進行了減資。上市公司拉卡拉旗下也有多家子公司於近期進行了註銷。

最後,拉卡拉一方面大力拓展供應鏈金融以及保理業務,爲合作銀行的小微客戶提供擔保,但另一方面其目前的“財力”已經不足以支撐該項業務繼續擴大。拉卡拉賬面貨幣資金雖然高達66.8億元,但其中有54億元是根據《支付機構客戶備付金管理辦法》的規定,存儲在規定銀行賬戶中的客戶備付金,不能用於償債。公司能用於償債的資金實際只有12億元。拉卡拉的資產負債率已經攀升到60.4%,應付賬款及票據和其他應付款的合計爲15.6億元。拉卡拉的現金尚不能覆蓋自己的流動性負債,更不要說繼續擴大擔保和商業保理業務了。

重金購買藍色光標股份圖什麼?

拉卡拉變得“拮据”源自一場收購。

今年5月,拉卡拉受讓西藏耀旺網絡科技有限公司(下稱“西藏耀旺”)所持有的藍色光標1.44億股,以6.35元/股的價格協議轉讓,轉讓總價爲人民幣9.14億元。協議轉讓完成後,拉卡拉持股比例爲5.78%,將成爲藍色光標第二大股東。

拉卡拉表示,與藍色光標的合作可以幫助其擴大海外客戶規模,實現更好的戰略協同效應。但考慮到拉卡拉收購廣州衆贏維融的失敗,其對於藍色光標的收購則更加值得玩味。

第一個問題是,拉卡拉收購的股份不過5.78%,略微超過舉牌線,並不謀求控制權。從2021年初至收購結束的這段時間,藍色光標股價絕大多數時間都低於最終的收購價6.35元/股。拉卡拉爲什麼不直接在二級市場上收購藍色光標股份?

答案或許與交易對象有關。天眼查資料顯示,拉卡拉此次收購的交易對象西藏耀旺,第一大股東爲聯想控股的旗下企業。西藏耀旺是前文提到的西藏考拉科技發展有限公司持有的另一家企業。因此,西藏耀旺和考拉金服的運營實體——西藏考拉金科網絡科技服務有限公司的股東結構完全一樣。聯想控股持有西藏耀旺48%股份,拉卡拉的董事長孫陶然亦間接持有33%股份。因此,此次交易構成關聯交易。

這樣一來,對於聯想控股和孫陶然來說,由拉卡拉收購西藏耀旺所持的部分股份,既沒有失去對藍色光標的控制,又成功從拉卡拉套現9.14億元。因爲西藏耀旺只是持股平臺,並無實際業務。最終,這9.14億元流向哪裏,外界無從得知。

2020年和2021年上半年,拉卡拉的現金流分別淨減少了9.3億元和7.4億元。2020年也是拉卡拉上市以來第一次出現現金淨流出。

對於依賴金融業務的拉卡拉來說,風險正在醞釀。