興欣新材衝刺深市主板:不到三年換道三板塊IPO,研發費用率和發明專利數量低於同行

每經記者 陳晴 每經編輯 梁梟

此前衝刺科創板和創業板兩度折戟之後,紹興興欣新材料股份有限公司(以下簡稱興欣新材)近期再次衝刺IPO,這次公司將目標瞄準了深市主板。

興欣新材主要從事有機胺類精細化學品的研發、生產和銷售,產品包括哌嗪系列、酰胺系列等。此前衝刺IPO過程中,興欣新材實際控制人葉汀曾被舉報將江西昌九金橋化工有限公司(以下簡稱金橋化工)哌嗪系列產品的生產技術轉移至興欣新材等問題。對此,興欣新材表示,葉汀不存在舉報中指控的重大違法違規行爲。

《每日經濟新聞》記者還注意到,興欣新材實際控制人作爲公司創始股東之一,曾經先賣出後買入公司股份;公司研發費用率和發明專利數量明顯低於同行。此外,公司連續兩年增收不增利。如此情況下,公司能否成功登陸深市主板?

現任實控人曾被舉報違規

興欣新材主要從事有機胺類精細化學品的研發、生產和銷售,產品包括哌嗪系列、酰胺系列等,其中哌嗪系列產品爲公司主要產品,佔各期主營業務收入的85%左右,主要覆蓋電子化學品、環保化學品、高分子材料、醫藥等應用領域。公司控股股東及實際控制人爲葉汀。

興欣新材主要產品及用途

圖片來源:興欣新材招股說明書(申報稿)截圖

證監會官網顯示,此次興欣新材打算衝刺深市主板上市,公司招股說明書目前處於預披露狀態。這並非興欣新材首次接觸資本市場。早在2019年6月,興欣新材科創板上市申請就被受理。經歷兩輪問詢後,公司於2019年12月撤回科創板上市申請。

對於2019年撤回科創板上市申請,興欣新材在2021年1月申請創業板上市期間的第一輪問詢回覆中解釋稱,是因爲在申報期間公司保薦機構及律所均收到金橋化工原股東對公司實控人任職期間的違規舉報,而保薦機構及律所覈查相應事項所需時間存在不確定性,從而撤回申報。

據披露,葉汀於2002年至2009年間曾同時擔任興欣新材及金橋化工總經理,並於2007年至2009年間承包經營金橋化工。根據上述興欣新材申報創業板期間問詢回覆函,舉報信主要內容包括:實控人未經金橋化工董事會同意,擅自將哌嗪系列產品的生產技術轉移至興欣新材;實控人未經金橋化工股東會同意擅自成立興欣新材,並與金橋化工產生大量關聯交易,損害了金橋化工以及其他股東的合法權益;實控人存在違法侵吞金橋化工應收貨款的行爲,涉嫌構成職務侵佔罪或挪用資金罪等。

上述提及的金橋化工系上市公司昌九生化(600228,SH,現簡稱返利科技)於2002年與南昌金橋有限公司合資建立,主要從事哌嗪及其系列產品的研發、生產及銷售。2009年9月,金橋化工因經營困難停產,同年,興欣新材開始研發生產無水哌嗪、N-甲基哌嗪、N-乙基哌嗪等報告期內的主要產品,而此前興欣新材主要生產氫化鈉。

在2021年1月的回覆函中,興欣新材表示,葉汀不存在舉報中指控的重大違法違規行爲,公司技術來源清晰,未損害昌九金橋(即金橋化工)的利益和其他股東利益,不存在侵害ST昌九上市公司利益的情況,也不存在國有資產流失的情形,不會對公司本次發行上市造成實質性影響,影響公司前次申報相關因素已經消除。

此後的2020年7月,興欣新材改道衝刺創業板上市。不過,第四輪問詢之後不久即2021年1月底,興欣新材再次撤回創業板上市申請。

就再次撤回創業板上市申請並改道衝刺深市主板上市,興欣新材董事會辦公室向《每日經濟新聞》記者回複稱,興欣新材此前撤回創業板申請系因爲公司戰略調整。目前公司戰略調整已完成,在綜合考慮了自身經營狀況、未來發展定位等多種因素後,決定申報深交所主板上市。

原實控人75折“親情價”出讓公司股份

興欣新材的成立可以追溯到2002年6月,呂國興(出資比例28%)、葉汀(出資比例25%)、俞慶祥(出資比例22%)、嘉宇香港有限公司(以下簡稱嘉宇香港,出資比例25%)共同出資設立興欣新材前身紹興興欣化工有限公司(以下簡稱興欣有限),設立時註冊資本爲40萬美元。

成立兩年後,2004年12月,俞慶祥、呂國興將所持全部股權轉讓給嘉宇香港;2006年7月,嘉宇香港將所持全部股權轉讓給百利發展有限公司(以下簡稱百利發展);2006年9月,葉汀將所持全部股權轉讓給天津立功精細化工技術發展有限公司(以下簡稱立功精化)。

經歷了一系列股權轉讓和增資後,從2006年7月起,百利發展成爲興欣有限控股股東(持股97.9%),公司實際控制人也變更爲李良超。百利發展在境內擁有全資子公司聯合開創電子科技(深圳)有限公司(以下簡稱開創電子)、瑞葉百利時裝(深圳)有限公司(以下簡稱百利時裝)、宏昀祥服裝服飾(深圳)有限公司(以下簡稱宏昀祥)等,其中開創電子主要從事玩具的生產、銷售,百利時裝、宏昀祥主要從事服裝生產、銷售。

李良超是葉汀妹妹葉萍的配偶。不過,李良超並未堅持持股到興欣新材衝刺上市。2016年11月,百利發展將其所持公司56.9%的股份轉讓至葉汀;此外,百利發展剩餘41%股權和開創電子所持有的公司2.10%股權也被轉讓。至此,李良超退出興欣新材,公司實控人變更爲葉汀。

作爲興欣新材發起股東之一,葉汀於2006年將所持有的興欣新材股份出讓給天津立功精細化工技術發展有限公司,時隔10年再次買入興欣新材股份併成爲公司實際控制人。葉汀爲何會有賣出後又買入操作?李良超爲何退出?

興欣新材向《每日經濟新聞》記者回複稱,2006年,葉汀有意出讓股權以回籠資金。經協商,葉汀將其股權出讓給立功精化。而李良超長期以來從事的服裝、玩具的生產、銷售業務,因精力有限,加之葉汀、呂安春等人從事化工行業多年,經驗豐富,故李良超委派葉汀、呂安春等人主要負責公司的日常經營管理工作,各方一直保持良好的合作關係。出於雙方共同的商業利益考慮,2016年11月,李良超經與葉汀、呂安春等人協商,將公司的股權轉讓給葉汀、呂安春等人。

值得一提的是,百利發展和開創電子轉讓股權時,興欣新材整體作價8000萬元,而此前經上虞同濟資產評估有限責任公司評估,截至2016年9月30日,其淨資產評估值爲1.07億元,轉讓價格與評估值差額約2700萬元,這也就意味李良超大約折價25%將公司轉讓了出去。

興欣新材在回覆監管部門問詢時稱,上述轉讓爲100%股權轉讓,投資規模較大,對受讓方資金要求較高;公司所處精細化工行業且近年來,國家對行業的環保要求持續提升,懲罰力度大幅增加,隨着外部監管趨嚴管理公司的難度持續加大,原控制人李良超自身調整戰略,有意整體出讓公司股權以儘快回籠資金;葉汀等人看好公司發展前景,以戰略投資爲目的受讓公司股權;同時葉汀系李良超配偶的哥哥。李良超在投資期間也取得了良好的投資回報,轉讓各方在評估價的基礎上,經友好協商確定最終轉讓價爲8000萬元。

研發投入和發明專利數量遜色於同行

興欣新材是一家高新技術企業,公司自稱積累了豐富的研發、生產和銷售的經驗,並在技術研發能力等方面擁有較大優勢。

興欣新材技術水平在行業內究竟如何?2018年~2020年,興欣新材研發費用率分別爲3.57%、3.23%、3.62%。相比之下,中欣氟材(002915,SZ)、飛凱材料(300398,SZ)、萬潤股份(002643,SZ)、永太科技(002326,SZ)和聯化科技(002250,SZ)五家同行業可比上市公司同期研發費用率平均值分別爲5.47%、5.47%、5.35%,興欣新材研發費用率明顯落後於同行平均值。

不僅如此,2020年全年和今年上半年,上述五家公司研發費用率平均值分別爲5.43%和4.51%;同期興欣新材研發費用率分別爲3.28%和3.76%,興欣新材研發費用率繼續遜色於同行。

對於報告期內研發費用率低於可比上市公司平均水平,興欣新材向《每日經濟新聞》記者回複稱,原因主要系子公司安徽興欣新材料有限公司於2017年下半年才正式投產,研發工作尚處於起步階段,研發投入不高。

研發投入不高,興欣新材在專利上也落後於同行。目前興欣新材已獲得15項專利,其中發明專利6項。而根據2021年1月興欣新材衝刺創業板上市期間對監管部門的第三輪問詢回覆顯示,同行業可比上市公司中欣氟材、飛凱材料、萬潤股份、永太科技和聯化科技擁有的發明專利數量分別爲31項、308項、300多項(未披露具體數量)、97項和75項。可以看出,在最有含金量的發明專利這一數據上,興欣新材遠遠落後於同行企業。

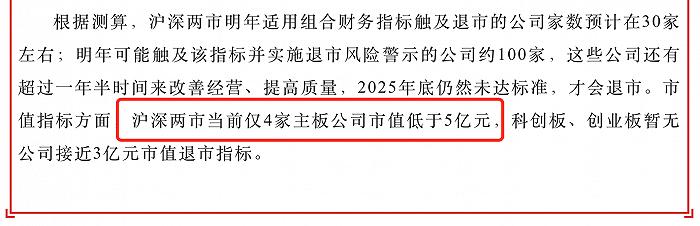

不僅如此,從核心技術掌握情況看,興欣新材的6項核心技術中有4項屬於非專利技術。

圖片來源:興欣新材招股說明書(申報稿)截圖

對於發明專利數量上興欣新材與可比上市公司的明顯差距,公司在今年1月的回覆意見中表示,一方面,公司所處的行業是精細化工行業,所處的細分領域主要是有機胺類的哌嗪行業、酰胺行業。目前,公司所生產的哌嗪系列產品已處於市場領先地位,由於哌嗪系列產品相對較爲細分,同類產品主要競爭對手數量較少,與飛凱材料的發明專利“液晶顯示器件”、萬潤股份的“一種苯腈類單體液晶的製備方法”等相比技術更新迭代的速度較爲緩慢;另一方面,與可比上市公司相比,公司業務規模仍偏小,產品種類相對固定。由於發明專利的形成需要大量的研發投入,而可比上市公司在資金方面較公司具有顯著優勢,有利於增加研發投入從而持續產生研發成果。

連續兩年增收不增利

根據興欣新材最新招股書,2018~2020年以及2021年上半年,公司營收分別達到3.02億元、3.11億元、3.74億元及2.09億元,歸屬於母公司股東的淨利潤分別爲6,174.25萬元、5982.01萬元、5127.62萬元和4204.38萬元。可以看出,2019年和2020年興欣新材營收實現增長,但歸屬於母公司股東的淨利潤卻連續出現下降。

就此,興欣新材回覆稱,公司淨利潤波動主要受產品下游行業需求變動、原材料價格變動、產品價格變動等因素影響。興欣欣材表示,公司募投項目中的六八哌嗪新增產能投產後,公司進一步向上游產業鏈延伸佈局,有利於提升公司六八哌嗪供應的穩定性,提高公司對六八哌嗪供應商的議價能力,從而進一步增強公司的盈利能力。

對比前兩次衝刺IPO時的募資用途,“8800t/a哌嗪系列產品、74600t/a重金屬螯合劑、1000t/a雙嗎啉基乙基醚項目”是此次興欣新材衝刺深市主板時新增的募投項目,總投資額1.69億元,擬投入募集資金9200萬元。該項目達產後,將新增六八哌嗪產能8,000噸/年、N-甲基哌嗪產能800噸/年、雙嗎啉基乙基醚產能1,000噸/年。

興欣新材此次IPO募集資金用途

圖片來源:興欣新材招股說明書(申報稿)截圖

值得一提的是,興欣新材N-甲基哌嗪產能利用率原本就不高,2018年~2020年以及今年上半年,產能利用率分別爲75.82%、38.80%、65.94%和52.20%。在現有2000噸/年的基礎上,興欣新材N-甲基哌嗪產能再新增800噸/年,未來相關產能如何消化?

興欣新材回覆稱,N-甲基哌嗪爲六八哌嗪的聯產品,若需要生產六八哌嗪,按照目前公司的工藝路線,必然會聯產出N-甲基哌嗪。N-甲基哌嗪作爲第三代和第四代喹諾酮類抗菌藥物的重要醫藥中間體,所處市場容量較大,未來銷售有望實現快速增長。

對比此次申請深市主板的最新招股書和此前申報材料還可以看到,公司部分產品的產能利用率在相同年限出現了數據不一致的情況。例如公司N-羥乙基哌嗪2018年和2019年的產能利用率數據,最新招股書中披露爲97.81%、80.21%,而2020年10月公司衝刺創業板之時披露招股書中顯示爲81.60%和66.84%;無水哌嗪2018年產能利用率數據上,最新招股書中披露爲43.23%,而2020年10月招股書披露爲67.25%;N-甲基哌嗪2018年產能利用率數據上,最新招股書中披露爲75.82%,而2020年10月衝刺創業板之時招股書中披露爲121.31%。

就此,興欣新材回覆稱,部分產能利用率數據不一致的主要原因是公司根據取得的環評批覆上的批覆產能對2018年、2019年主要產品部分產能進行了調整。