西部宏觀丨怎麼看美聯儲能夠實現的加息節奏?

西部宏觀張靜靜團隊

摘要

1月FOMC美聯儲釋放即將加息與縮表信號。美聯儲發佈1月議息會議聲明,維持聯邦基金目標利率不變,並表示3月結束本輪QE。此外,美聯儲給出了加息與縮表的前瞻指引:考慮到通脹水平已遠高於2%的水平,以及勞動力市場的強勁復甦,將很快加息;加息後便會開始縮減其資產負債表規模。由於議息會議前夕,CME數據顯示市場對於3月加息已經充分定價,且月初公佈的12月議息會議紀要也曾提出縮表,因此聲明未超預期。

連續加息與即將縮表哪個更有預期差?通脹存上行風險與就業市場強勁,鮑威爾暗示將連續加息與即將縮表。就“連續加息與即將縮表”而言,我們認爲預期差並不大。首先,儘管答記者問時鮑威爾提到並未否認每次議息會議都加息的可能性,但也指出目前尚未有整體加息計劃並將於3月議息會議中給出評估,意味着當前美聯儲對於全年加息路徑尚未有明確的思路。此外,市場對於年內加息3次的預期已經非常充分,加息4次的預期也已超過60%。當然,根據金融危機後的加息操作特點,我們認爲此處提及的每次議息會議都加息指的是季末議息會議,如果被理解爲年內剩餘7次議息會議都將加息則是相當超預期的。其次,目前10年與2年期美債利差過窄意味着美聯儲急需通過縮表防止美債曲線倒掛,加上12月議息會議紀要中已經提及縮表,進而,縮表對市場而言也不算是大超預期。

怎麼看縮表節奏及美聯儲能夠實現的加息節奏?1)假若美聯儲6月FOMC中宣佈縮表計劃且按照到期不續作的方式縮減,今年7月至2023年底美聯儲持有的美債與MBS規模將分別減少1.26萬億美元及2610億美元。但縮表幅度顯著高於2017-2019年,進而影響或更大。2)連續加息或導致年內美債曲線發生倒掛,年內3次加息或爲大概率。時間上,或爲3月、6月以及中期選舉後的12月。

有何影響?10年期美債收益率變化影響實體經濟前景;2年期美債收益率變化更爲影響美股走勢。1)對實體經濟的或有影響:遏制居住性通脹因素與資本開支動能。2)美股波動加劇,築頂特徵或已明顯。持續加息預期下,美股大約存在兩種情形。情形一:市場已充分消化本次議息會議影響,2年期美債收益率上行斜率暫時緩和,中期選舉前美聯儲政策略微轉鴿,美股再度衝高,中期選舉後美聯儲加速加息並最終終結本輪美股牛市。情形二:市場對本次議息會議的解讀較爲負面,美股可能僅處於調整中段,不排除牛市已然終結的可能性。但無論是哪種情形,無一例外美股波動將繼續放大。

正文

一、1月FOMC美聯儲釋放即將加息與縮表信號

美聯儲發佈1月議息會議聲明,維持聯邦基金目標利率0%-0.25%不變,並表示3月結束本輪QE。此外,美聯儲給出了加息與縮表的前瞻指引:考慮到通脹水平已遠高於2%的水平,以及勞動力市場的強勁復甦,委員會將很快適宜的上調聯邦基金利率目標區間;加息後便會開始縮減其資產負債表規模。由於議息會議前夕,CME數據顯示市場對於3月加息已經充分定價,且月初公佈的12月議息會議紀要也曾提出縮表,因此聲明未超預期。

二、連續加息與即將縮表哪個更有預期差?

(一)通脹存上行風險與就業市場強勁,鮑威爾暗示將連續加息與即將縮表

美聯儲鮑威爾講話中指出不排除連續加息的可能性,並表示在首次加息後開始討論縮表,至少討論一次的措辭表明美聯儲或將於6月啓動縮表計劃。針對快速加息和即將落地的縮表,鮑威爾給出了兩點經濟理由:通脹仍有上行風險以及勞動力市場的強勁。但他同時認爲:推高通脹的因素與新冠肺炎疫情有關,供應鏈問題將在2022年年底之前得到化解,財政政策對經濟增長的推動力也會顯著降低。換言之,美國通脹壓力最大的階段在上半年。根據近期美國通脹因素的變化,我們也將今年1-12月美國CPI同比及核心CPI同比的預測更新如圖2,全年CPI同比中樞或仍略高於5%,但Q2後特別是下半年大概率明顯放緩。

(二)“連續加息與即將縮表”是否存在預期差?

就“連續加息與即將縮表”而言,我們認爲預期差並不大。

首先,儘管答記者問時鮑威爾提到並未否認每次議息會議都加息的可能性,但也指出目前尚未有整體加息計劃並將於3月議息會議中給出評估,意味着當前美聯儲對於全年加息路徑尚未有明確的思路。此外,如圖3所示,CME數據顯示本次議息會議前夕市場對於年內加息3次的預期已經非常充分,加息4次的預期也已超過60%,而2年期美債收益率亦然站上1%亦表明市場消化了3次半加息。當然,根據金融危機後的加息操作特點,我們認爲此處提及的每次議息會議都加息指的是季末議息會議,如果被理解爲年內剩餘7次議息會議都將加息則是相當超預期的。

其次,我們在《誰重創了美股?後面怎麼看?》中指出,目前10年與2年期美債利差過窄意味着美聯儲急需通過縮表防止美債曲線倒掛,加上1月初公佈的12月議息會議紀要中已經提及縮表,進而,縮表對市場而言也不算是大超預期。

三、怎麼看縮表節奏及美聯儲能夠實現的加息節奏?

(一)怎麼看美聯儲縮表節奏?

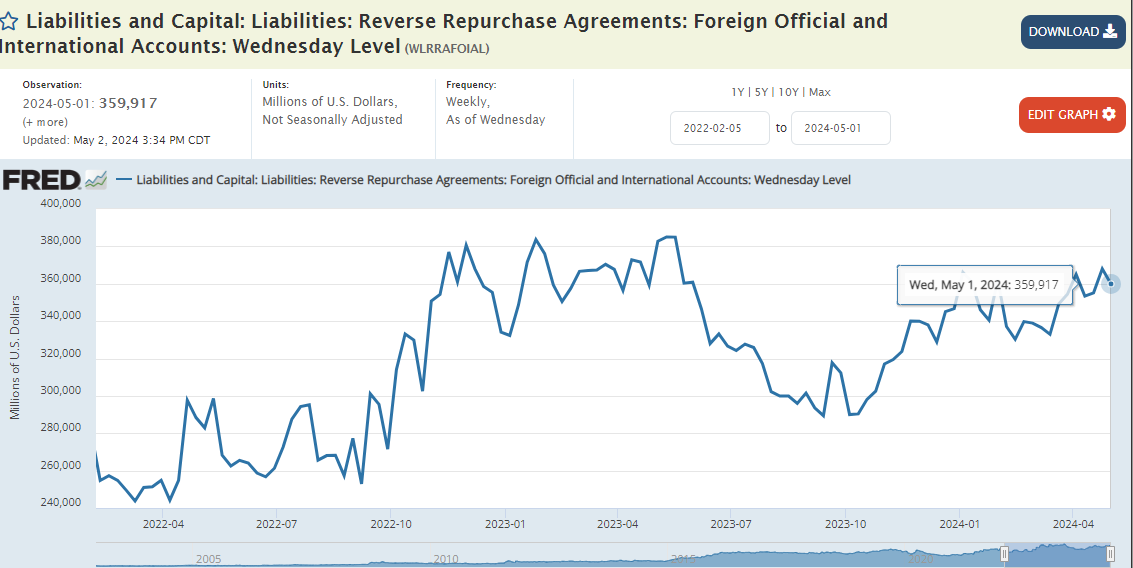

2017年10月至2019年中美聯儲的縮表方式是到期不再續作,此間美聯儲持有的美債與MBS規模分別縮減了3850億美元及2588億美元。假若美聯儲6月FOMC中宣佈縮表計劃且按照到期不續作的方式縮減,今年7月至2023年底美聯儲持有的美債與MBS規模將分別減少1.26萬億美元及2610億美元。此外,2017年-2019年美聯儲縮減的美債規模相當於2017年10月美國國債總規模的1.9%,而1.26萬億美元則相當於當前美國國債規模的4.3%。進而,假若按此方式縮表,本輪縮表對於10年期美債收益率以及市場的影響大概率顯著高於上一輪。1月初縮表預期形成以來,10年期美債收益率已由此前的1.5%快速升至1.8%上方。

(二)連續加息或導致年內美債曲線發生倒掛,年內3次加息或爲大概率

顯然,迫切的縮表的原因之一就是防止美債曲線倒掛。那麼,縮表是否足以快速推升10年期美債收益率防止美債曲線倒掛呢?答案是否定的。2年期美債收益率的主要驅動因素就是美國基準利率變化及其預期,但影響10年期美債的因素則更爲複雜,包括並不限於:經濟前景、通脹預期、疫情等不確定性、貨幣政策甚至機構配置需求等等。換言之,貨幣政策對2年期美債收益率的影響權重接近100%,但對10年期美債的影響權重則難以達到50%。貨幣政策對於長短端美債影響的不對稱性意味着在持續加息的過程中美聯儲並沒有能力防止美債曲線倒掛。

2017年9月宣佈當年10月開始縮表,直至2018年10月初,10年期美債收益率自2.05%升至3.23%,上行108BP。在僅考慮貨幣政策因素的前提下,我們可以認爲假若縮表持續至明年底,則此間10年期美債收益率升幅亦將超過100BP,考慮到本輪縮表預期自1月初已經形成,此前10年期美債收益率處於1.5%附近,進而明年中後期10年期美債收益率起碼應在2.5%上方,今年年底10年期美債收益率高點也有望落在2.2%-2.5%之間。但是考慮到2018年美國經濟、通脹水平均高於2017年,而今年美國經濟增速讀數低於去年、通脹預期以及疫情的不確定性亦將存在擾動,則10年期美債走勢仍有懸念。

目前2年期美債收益率隱含了3次半加息預期,同時10年與2年期美債收益率差值已經降至68BP,加上10年期美債收益率的不確定性,一旦年內美聯儲加息超過3次且暗示明年繼續加息3次則年內美債曲線就有倒掛風險。因此,能否連續加息除了受通脹、就業等經濟因素影響外,美聯儲可能還會考慮美債曲線。

此外,如前文所述,鮑威爾預計下半年美國通脹壓力將有所緩和,因此下半年美聯儲加息或將慢於上半年。目前看,3月加息、6月或有加息,Q3利用縮表代替更多次加息防止美債曲線倒掛,隨後在中期選舉後的12月再度加息的概率或最高。

四、有何影響?

10年期美債收益率變化影響實體經濟前景;2年期美債收益率變化更爲影響美股走勢。

(一)對實體經濟的或有影響:遏制居住性通脹因素與資本開支動能

首先,受近期10年期美債收益率快速上行影響,1月20日當週30年期美國抵押貸款固定利率上升至3.56%,創疫後新高。一旦縮表開啓,30年期抵押貸款固定利率也將跟隨10年期美債收益率進一步走高,並對地產銷售形成邊際約束,房價增速或進一步下滑,並對居住類通脹因素形成遏制。但考慮到目前美國成屋去庫存週期仍處於歷史極低水平、房價仍在攀升,因此今年美國地產銷售並無下行趨勢。此外,美國房地產市場指數(NAHB指數)仍在80上方,進而今年美國新屋開工仍舊保持強勁勢頭。

此外,我們在年度展望中指出,今年美國固定資產投資將是金融危機後最爲積極的一年:地產補庫存、企業資本開支強勁、政府基建落地。但參考2017-2019年可知,隨着縮表及10年期美債收益率攀升,美國私人投資及經濟增速由加速轉向觸頂、放緩。進而,一旦Q3開始縮表,美國企業資本開支增速或將於明年明顯放緩。

(二)美股波動加劇,築頂特徵或已明顯

我們在報告《誰重創了美股?後面怎麼看?》中指出,近期2年期美債收益率快速上行是美股下挫的主因。假若2年期美債收益率上行斜率放緩,短期美股有望止跌,當前美股或類似1999年Q3,不排除仍有創新高的機會。但我們也強調了1999年6月美聯儲首次加息前後美股波動開始放大。當年首次加息前1999年5月14日-25日標普下挫6.1%,反彈並創新高後又於7月19日-10月14日下挫12.1%,反彈並再創新高後2000年1月又下挫7.4%,但頑強的美股在調整後再次反彈並最終於3月24日見頂於1527.46。

往後看,美股大約存在兩種情形。情形一:市場已充分消化本次議息會議影響,2年期美債收益率上行斜率暫時緩和,中期選舉前美聯儲政策略微轉鴿,美股再度衝高,中期選舉後美聯儲加速加息並最終終結本輪美股牛市。情形二:市場對本次議息會議的解讀較爲負面,美股可能僅處於調整中段,不排除牛市已然終結的可能性。但無論是哪種情形,無一例外美股波動將繼續放大。

風險提示

(一)美國就業前景低於預期

(二)美國疫情超預期

(三)美聯儲貨幣政策超預期