華創宏觀張瑜:美聯儲“大姿態”盡顯,年內加息有何支撐與掣肘?

文/華創證券研究所所長助理、首席宏觀分析師:張瑜

主要觀點

1月FOMC主要內容:美聯儲鷹派姿態盡顯

會議聲明來看,核心要點在於爲3月加息掃清障礙,基本符合市場預期。一則,明確3月將完成Taper,爲加息做出鋪墊;二則,在會議聲明中明確表示“委員會預計很快(soon)將上調聯邦基金利率的目標區間”,基本明確3月加息的可能性。同時如期發佈《縮減美聯儲資產負債表的原則》,明確此輪縮錶速度或快於2017年,縮表時點將在加息之後,縮表操作採用被動縮表,縮表結構上會更快減少MBS的持有量。但對於市場更爲關注的加息啓動後多久縮表,以及縮表的規模有多大,並未給出更爲明確的信息。

但新聞發佈會表態盡顯鷹派,市場緊縮預期大幅升溫。發佈會中提及的三個要點包括:1、美聯儲的加息步伐有多快,是否每次會議都會加息?對此鮑威爾未給出明確回應,但他多次強調當前的經濟環境與2015年不同,暗示這一輪的加息可能會比2015年更快。2、抑制通脹的加息是否會損害就業市場修復?鮑威爾明確指出,在不損害就業的前提下,美聯儲有很大的加息空間,同樣暗示美聯儲緊縮政策的立場。3、關於縮表時點和規模?鮑威爾未給出更明確的信號,但強調美聯儲願意更早、更快的採取縮錶行動。

綜上可以看到,鮑威爾在此次新聞發佈會中傳遞出相當鷹派的姿態,雖然沒有對未來的加息與縮表步伐做出更爲明確的指引,但進一步向市場傳遞出美聯儲加速緊縮的信號。導致市場對此次新聞發佈會的解讀較會議聲明本身更爲鷹派,發佈會後加息預期明顯走高,美股、黃金大跌,美債收益率大幅上行突破1.87%,美元指數大幅走高,2022年全年加息次數預期升高至4.6次。

2、美聯儲全年3次以上加息,需要什麼條件?

1990年代後美聯儲每一輪加息週期都有一年加息3次及以上的情況。90年代以來的加息週期中,全年加息次數少於3次的僅1995年、1997年、與2015-2016年。由次可見,如果2022年美聯儲選擇加息3次及以上,那麼其實符合美聯儲歷史上一貫的操作習慣。

1)歷史上全年3次及以上加息需要哪些條件?

金融危機前美聯儲加息基本遵循泰勒規則,通脹與就業缺口是主要抓手。因此當產出缺口有明確轉正的趨勢,同時通脹回升至2%的目標區間的情況下,通常即對應貨幣政策的緊縮週期。

不過美聯儲對通脹容忍度相對較低,在通脹加速上行時,美聯儲可能在一定程度“犧牲”經濟增長以抑制通脹,最典型的兩次爲1994年與2004-2006年,均爲抑制通脹預期,美聯儲在產出缺口仍爲負時就啓動了加息進程。

2)全年僅1次加息受哪些因素掣肘?

外部風險事件:如1997年爲美聯儲新一輪加息週期的起點,但受亞洲金融危機影響,加息中途出現短暫降息。內部經濟增長偏弱:如2015-2016年期間美國經濟增長始終弱於預期,基本面的走弱足以掣肘美聯儲緊縮操作的落地。美股回撤10%以上,伴隨企業利潤由正轉負,會對美聯儲緊縮步伐形成掣肘。

3)2022年貨幣政策:通脹VS經濟,何者更重要?

首先,當前就美聯儲關注的通脹與就業缺口來看,是具備全年加息3次的條件的。特別是美聯儲本輪的加息行動或過於滯後,歷史上在通脹預期升溫初期美聯儲通常會及時加息,而此輪通脹已創歷史新高,美聯儲才進入加息週期,因此爲抑制通脹,美聯儲的政策立場極其鷹派。其次,掣肘美聯儲加息的因素已在逐步浮出水面。包括近期經濟增長數據頻頻低於預期,美股四季報不及預期的個股佔比達到三分之一。

因此綜合來看,對2022年貨幣政策而言,如果通脹繼續超預期則通脹爲貨幣政策主導因素,即便經濟基本面出現回落,美聯儲加速加息的操作仍將落地。如果通脹回落則轉向經濟基本面主導,若後續經濟無法被證真繼續實現較強增長、且美股出現10%以上的回撤疊加美國盈利轉差,則美聯儲當前的“大姿態”將難以落地。

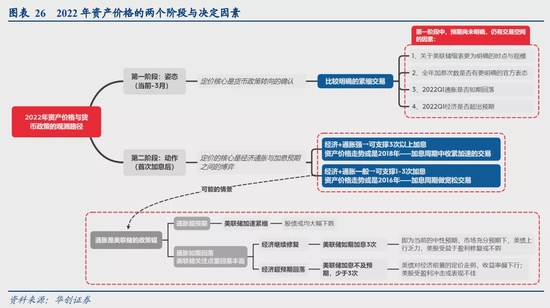

3、緊縮週期中的資產價格兩階段

第一階段:姿態(當前到3月),定價的核心是貨幣政策轉向的確認,何時加息落地、縮表是否提前,這一階段是比較明確的緊縮交易,股債的波動加大,且對美聯儲的政策預期敏感度極高。目前關於美聯儲緊縮預期仍未充分定價,尚有交易空間的因素包括:1)美聯儲縮表更爲明確的時點與規模;2)全年加息次數是否有更明確的官方表態;3)2022Q1通脹是否如期回落;4)2022Q1經濟是否超出預期。

第二階段:動作(首次加息落地後),定價的核心是轉向的力度,由於對今年的貨幣政策而言,通脹繼續超預期則通脹爲主導因素,通脹回落則轉向經濟基本面主導。因此對資產價格而言,如果第二階段通脹繼續超預期走高,則美聯儲繼續加速緊縮的預期升溫,股債或進一步下跌;而第二階段若通脹如期回落,則經濟基本面轉爲資產價格的核心定價錨,如果經濟繼續修復,美聯儲如期加息3次,在當前的充分預期下股債或表現均不弱;而如果經濟超預期回落,則美聯儲加息預期落空,資產或呈現交易經濟衰退的組合,美債收益率與美股均下行。

風險提示:美國通脹超預期走高

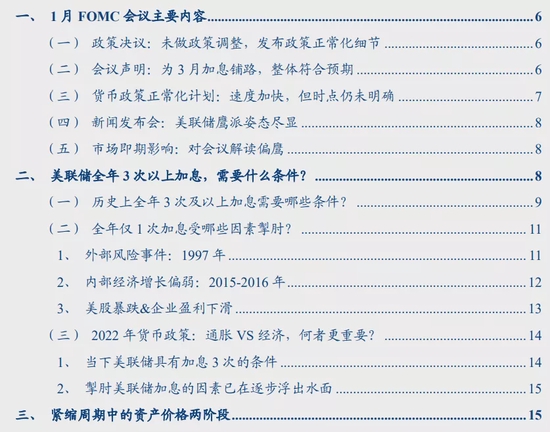

報告目錄

報告正文

一

1月FOMC會議主要內容

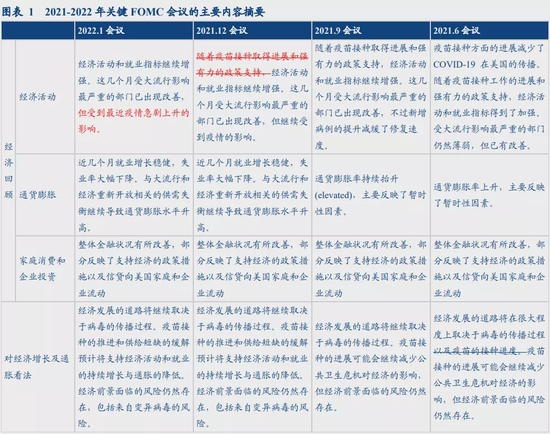

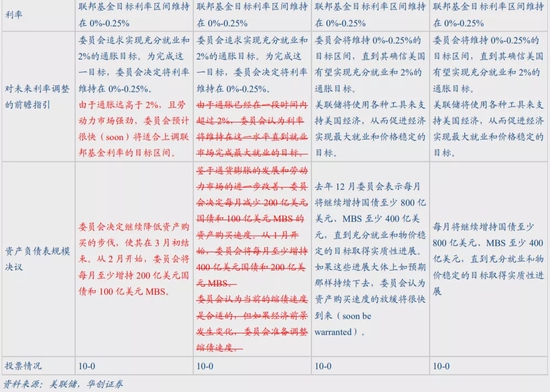

(一)政策決議:未做政策調整,發佈政策正常化細節

此次議息會議未做政策調整,關於Taper,明確將在3月結束,從2月開始再度減少每月國債規模200億美元,MBS購買規模100億美元,即從2月起每月國債至少購買200億美元、MBS至少100億美元,從而明確在3月結束Taper,符合此前市場預期。美聯儲維持聯邦基金利率0%-0.25%不變,維持超額存款準備金利率0.15%不變,隔夜逆回購利率0.05%不變。

另外,此次會議發佈了《縮減美聯儲資產負債表的原則》,對未來貨幣政策正常化路徑給予更明確的指引。

(二)會議聲明:爲3月加息鋪路,整體符合預期

本次會議的核心要點在於爲3月加息掃清障礙。一則,明確3月將完成Taper,此前美聯儲強調在Taper結束前不會加息,3月如期完成Taper爲加息做出鋪墊;二則,在會議聲明中明確表示“委員會預計很快(soon)將上調聯邦基金利率的目標區間”,基本明確3月加息的可能性。

(三)貨幣政策正常化計劃:速度加快,但時點仍未明確

《縮減美聯儲資產負債表的原則》中,進一步明確了此輪縮錶速度或快於2017年,縮表時點將在加息之後,縮表操作採用被動縮表,縮表結構上會更快減少MBS的持有量。但對於市場更爲關注的加息啓動後多久縮表,以及縮表的規模有多大,並未給出更爲明確的信息。

(四)新聞發佈會:美聯儲鷹派姿態盡顯

本次發佈會中,市場核心關注的內容在於:1、美聯儲的加息步伐有多快,是否每次會議都會加息。對此鮑威爾未給出明確回應,但他多次強調當前的經濟環境與2015年不同,因此政策步伐可能也不一樣,並且多次指出美聯儲仍認爲通脹有上行風險,暗示這一輪的加息可能會比2015年更快。2、抑制通脹的加息是否會損害就業市場修復。對比鮑威爾明確指出,在不損害就業的前提下,美聯儲有很大的加息空間,同樣暗示美聯儲緊縮政策的立場。3、關於縮表時點和規模更多的信息,如美聯儲是否會在夏季前啓動縮表,對此鮑威爾未給出更明確的信號,表示在3月結束Taper後至少還有1次FOMC會議(即5月或6月會議)進一步討論縮表問題,同時強調美聯儲願意更早、更快的採取縮錶行動。

綜上可以看到,鮑威爾在此次新聞發佈會中傳遞出相當鷹派的姿態,雖然沒有對未來的加息與縮表步伐做出更爲明確的指引,但進一步向市場傳遞出美聯儲加速緊縮的信號。導致市場對此次新聞發佈會的解讀較會議聲明本身更爲鷹派,發佈會後加息預期明顯走高。

(五)市場即期影響:對會議解讀偏鷹

此次會議聲明本身並未有超預期的信息,但由於新聞發佈會中鮑威爾與市場溝通傳遞的信號十分鷹派,導致發佈會後資產價格大幅反轉。美股小幅走高後大跌,道瓊斯指數/納斯達克指數/標普500指數最大跌幅分別爲1.8%/3.2%/2.3%。10Y美債收益率上行8.3bps至1.87%。美元指數大幅走高,最高漲幅0.5%至96.51;COMEX黃金最大跌幅0.7%至1819.5美元/盎司。

二

美聯儲全年3次以上加息,需要什麼條件?

1990年代後美聯儲每一輪加息週期都有一年加息3次及以上的情況。從1990年代美聯儲採用泰勒規則制定政策利率後,年度內加息3次及以上的時點分別包括了:1994年、1999-2000年、2004-2006年、2017-2018年。可以看到,90年代以來的四輪加息週期中,基本都出現了年度內加息3次及以上的情況,且除了2015年的加息週期在初期加息速度較慢外,其餘每一輪加息週期的加息速度均較快,在加息啓動後的第一年就直接採用加息3次以上的激進措施。而90年代以來全年加息次數少於3次的僅1995年、1997年、與2015-2016年。

由次可見,如果2022年美聯儲選擇加息3次及以上,那麼其實符合美聯儲歷史上一貫的操作習慣;而如果2022年加息次數不及預期,則是重演2015-2016年的情況。因此有必要對歷史上加息3次及以上,與加息僅1次的背景進行復盤,從而區分影響美聯儲政策選擇的關鍵因素,對展望2022年貨幣政策路徑提供依據。

(一)歷史上全年3次及以上加息需要哪些條件?

金融危機前美聯儲加息基本遵循泰勒規則,通脹與就業缺口是主要抓手。1990年代-金融危機前,美聯儲貨幣政策調整基本遵循泰勒規則,即

其中,R_t爲聯邦基金利率目標,r^LR爲長期中性實際利率(泰勒將其設定爲2%),Π_t爲當期的通貨膨脹率,Π^LR爲長期通脹目標(美聯儲設定爲2%),gdp_t爲當期產出缺口,定義爲實際產出偏離潛在實際產出的百分比。因此當產出缺口有明確轉正的趨勢,同時通脹回升至2%的目標區間的情況下,通常即對應貨幣政策的緊縮週期。

不過美聯儲對通脹容忍度相對較低,在通脹加速上行時,美聯儲可能在一定程度“犧牲”經濟增長以抑制通脹。最典型的兩次爲1994年與2004-2006年,均在格林斯潘的任期內。由於格林斯潘任職美聯儲主席初期,美國剛剛走出80年代滯脹的環境,因此美國經濟對於復甦過程中正常的高增長往往會給予很高的通脹預期,而穩定通脹,特別是通脹預期一直是格林斯潘時期最主要的政策目標。具體來看:

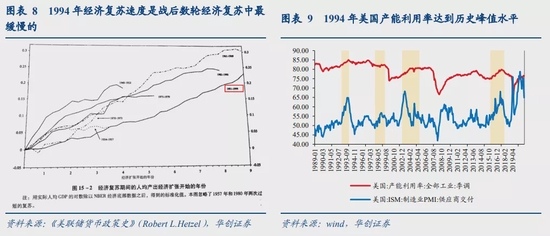

1994年:走在通脹之前的加息。美國經濟從1990年的衰退中開始復甦,但復甦力度相對薄弱,美國戰後的數輪復甦週期的前三年GDP增速約在5%,而1992-1994年間僅3.6%。同時從泰勒規則來看,1994年就業缺口的貢獻仍爲負。

但1994年美國出現通脹預期的升溫,產能利用率與供應商交付時間都達到歷史峯值,同時原油等大宗商品價格也出現抬頭,爲預防通脹預期再度升溫,樹立美聯儲抑制通脹決心的可信度,1994年在就業缺口尚未轉正時美聯儲即啓動加息操作。並且加息速度上格林斯潘也一改其0.25%的加息節奏,而是在FOMC會議上一次性加息0.5%-0.75%,從而迅速抑制通脹上行。而1994年在經濟本身不強,以抑制通脹預期爲主要矛盾的背景下,也導致在持續1年的加息後,1995年7月快速啓動降息。

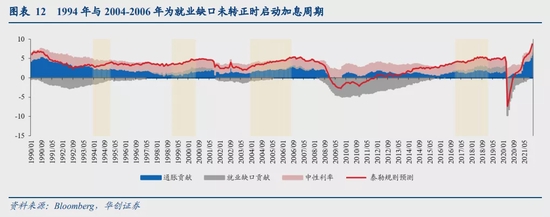

2004-2006年期間:與通脹同步的加息。2004年起受原油價格暴漲推動,核心CPI由1.5%左右迅速升高至2005Q4的4%以上;同時通脹預期也持續處於2%以上高位。而2004年還沒有明顯的證據表明經濟復甦已經暢通無礙:一則2004年全年產出缺口均爲負,二則勞動力市場仍未完全恢復,2004-2006年失業率從5.8%降至4.4%,但未降至衰退前水平4%左右的水平;而實際上,在2004-2005年期間經濟確實反覆波動,存在下行的不確定性。但爲抑制突然升溫的通脹預期,美聯儲在產出缺口仍爲負時就啓動了加息進程,並貫穿整個通脹上行階段持續加息。

(二)全年僅1次加息受哪些因素掣肘?

90年代以來全年加息次數少於3次的僅1995年、1997年、與2015-2016年。其中,1995年2月爲加息週期的最後一次加息,此後因經濟下行,美聯儲於1995年7月開始降息,因此1995年全年加息一次的操作可理解爲貨幣政策的轉向,在此不做專門分析。我們着重分析1997年與2015-2016年在加息週期中,爲何美聯儲全年僅加息1次。

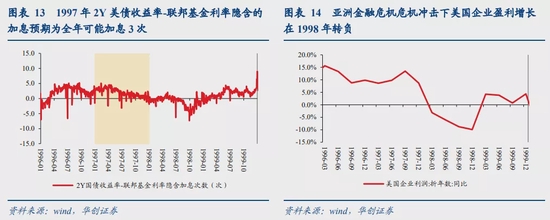

1、外部風險事件:1997年

1997年爲美聯儲新一輪加息週期的起點,但受亞洲金融危機影響,加息中途出現短暫降息,此後隨着亞洲金融危機的消退,1999年重回加息路徑。1997年美國國內的經濟增長不弱,實際產出缺口在1997Q2已轉正,核心CPI保持在2.5%左右的穩定區間,同時《1997年財政預算平衡法案》與《1997年減稅法案》也爲經濟增長前景帶來支持。而1997年下半年亞洲金融危機的爆發使得經濟增長前景轉差,1997Q4-1998年美國企業利潤也出現大幅下滑,導致美聯儲加息步伐暫停。因此如果沒有亞洲金融危機的外部衝擊,按2Y美債收益率-聯邦基金利率隱含的加息預期來看,1997年美聯儲可能加息3次左右。

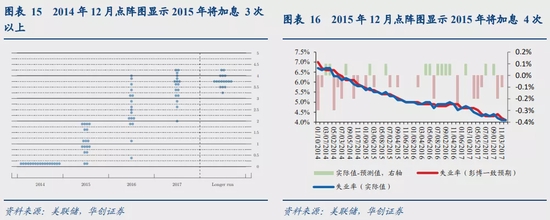

2、內部經濟增長偏弱:2015-2016年

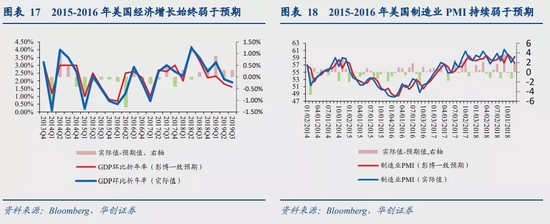

2015-2016年爲美聯儲在金融危機後貨幣政策正常化路徑中,正式啓動加息的起始時點。但在向市場傳遞出加息信號後,2015-2016年美國經濟增長始終弱於預期。金融危機後,由於通脹長期低於2%,因此美聯儲貨幣政策決策中賦予就業更多的權重。2014年美國經濟修復加速,GDP增速與就業市場屢超預期,同時新任美聯儲主席耶輪在貨幣政策立場上也一貫偏鷹,2014年12月FOMC會議中點陣圖釋放2015年全年加息3次以上的信號。但2015年起,美國各項經濟指標(如GDP增速、製造業PMI、失業率等)持續下行,且弱於預期,2016年初製造業PMI一度落入榮枯線以下,同時產出缺口在2015年仍持續爲負。由於金融危機後美聯儲的加息操作缺少了通脹的支撐,因此經濟基本面的走弱足以掣肘美聯儲緊縮操作的落地。

3、美股暴跌&企業盈利下滑

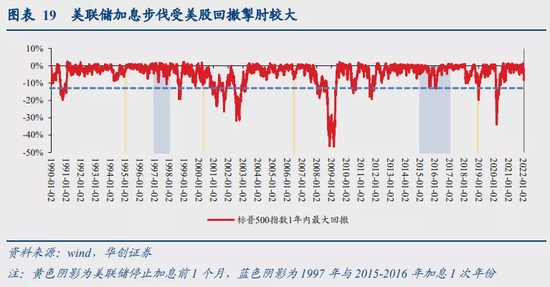

美股回撤10%以上,伴隨美國企業利潤由正轉負,會對美聯儲緊縮步伐形成掣肘,例如1997年10月、2015年9月與2016年1-2月,都出現了美股超過10%的回撤。由於美股作爲居民重要的資產類別有較強的居民財富效應,同時以直接融資爲主的美國,美股走勢也隱含了對企業盈利的預判,因此美股的暴跌與企業利潤的下滑通常也預示着偏弱的基本面條件,並對貨幣緊縮政策形成掣肘。1997年美國經濟自身修復不弱,在1997年3月首次加息後,市場原本預期11月FOMC會議將繼續加息[1],但1997年10月27日亞洲金融危機誘發美股大跌導致標普500指數1年內最大回撤突破11%,此後美國企業利潤也大幅走差,亞洲金融危機的風險成爲主導美聯儲貨幣政策的重要因素,也導致1997年11月加息計劃的落空。2015年9月與2016年1-2月,美股也同樣出現了10%以上的回撤,伴隨着企業利潤同比負增長。另外,在加息週期的尾聲(如在2000年5月、2006年6月、2018年12月),也通常伴隨着美股大幅回撤與企業利潤的大幅走弱。

[1]《美聯儲貨幣政策史》,Robert L.Hetzel

(三)2022年貨幣政策:通脹VS經濟,何者更重要?

1、當下美聯儲具有加息3次的條件

當前就美聯儲關注的通脹與就業缺口來看,是具備全年加息3次的條件的。通脹方面,目前美國同比5.5%的核心CPI水平已遠超1994年和2004-2006年加息週期,僅次於80年代滯脹時期。產出缺口方面,2021Q3產出缺口就已轉正。對比歷史上4次全年加息3次及以上的情形,當前美國的通脹與經濟修復水平是支持全年3次加息的。

但美聯儲本輪的加息行動或過於滯後。可以看到,美聯儲在歷史上應對通脹與通脹預期壓力時,通常選擇提前行動,且加息姿態堅決。這也是爲何美聯儲在當前爲應對通脹上行時,呈現出“大姿態”的原因。但從歷史經驗也可看到,當前美聯儲應對通脹的時點選擇或過於滯後,1994年與2004-2006年均是在通脹與通脹預期走高過程中就已開始逐步加息;但目前的通脹水平與通脹預期都已達到歷史新高,並且根據我們的預測,2022年美國CPI預計在Q1觸頂後下行,全年中樞在3.9%,下半年中樞在2.5%左右,即2022年如果沒有額外因素的擾動(如時薪-通脹螺旋加速推高通脹、原油價格持續上漲),那麼通脹的壓力或將逐步下行。屆時因通脹推升的加息預期或將降溫,美聯儲因通脹而呈現的“大姿態”或也將軟化,換句話說,現在可能已經是市場因通脹而產生加息預期情緒最爲高漲的時期。

2、掣肘美聯儲加息的因素已在逐步浮出水面

1)經濟增長前景的不確定性提升,1月中旬美國2022年GDP增速的彭博一致預期再次下調,同時IMF在1月經濟展望中也大幅下調美國GDP同比增速預期,由去年10月的6%下調至4%,而經濟各項經濟數據,如製造業PMI、零售銷售等也頻繁弱於預期。

2)美股1年內最大回顧已達到8%,且四季報盈利不及預期的個股數量不少。在目前已經發布四季報的個股中,有約三分之一的盈利不及預期,科技、金融行業不及預期的數量最多,美股的盈利壓力有所凸顯。

綜合來看,對2022年貨幣政策而言,通脹繼續超預期則通脹爲貨幣政策主導因素,通脹回落則轉向經濟基本面主導。考慮到一定程度“犧牲”經濟增長以抑制通脹是美聯儲一直以來的慣例,因此如果2022年通脹繼續超預期走高,那麼左右貨幣政策的主導因素或仍是通脹,即便經濟基本面出現回落,美聯儲加速加息的操作仍將落地。反之如果2022年通脹如期回落,則左右貨幣政策的主導因素或重回經濟基本面,若後續經濟無法被證真繼續實現較強增長、且美股出現10%以上的回撤疊加美國盈利轉差,則美聯儲當前的“大姿態”將難以落地。

三

緊縮週期中的資產價格兩階段

第一階段:姿態(當前到3月),定價的核心是貨幣政策轉向的確認,何時加息落地、縮表是否提前,這一階段是比較明確的緊縮交易,股債的波動加大,且對美聯儲的政策預期敏感度極高。目前關於美聯儲緊縮預期仍未充分定價,尚有交易空間的因素包括:1)美聯儲縮表更爲明確的時點與規模;2)全年加息次數是否有更明確的官方表態;3)2022Q1通脹是否如期回落;4)2022Q1經濟是否超出預期。

第二階段:動作(首次加息落地後),定價的核心是轉向的力度,這一階段緊縮交易或寬鬆交易存在不確定性,取決於經濟隱藏的四大動能釋放+時薪通脹螺旋形成與加息次數預期之間的相對較量。如上文所說,通脹繼續超預期則通脹爲貨幣政策主導因素,通脹回落則轉向經濟基本面主導。對資產價格而言,如果第二階段通脹繼續超預期走高,則美聯儲繼續加速緊縮的預期升溫,股債或進一步下跌;而第二階段若通脹如期回落,則經濟基本面轉爲資產價格的核心定價錨,如果經濟繼續修復,美聯儲如期加息3次,在當前的充分預期下股債或表現均不弱;而如果經濟超預期回落,則美聯儲加息預期落空,資產或呈現交易經濟衰退的組合,美債收益率與美股均下行。