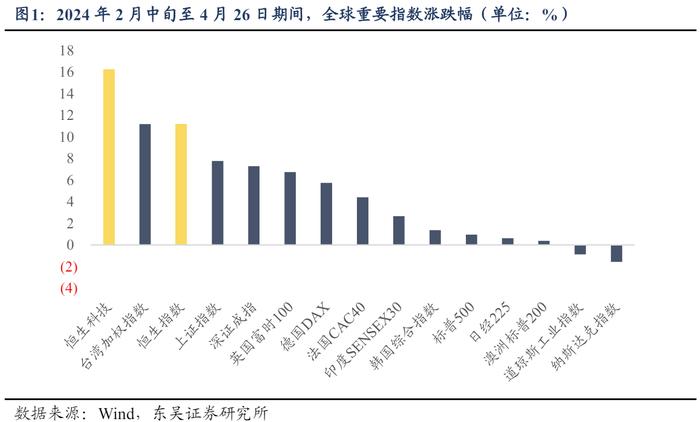

2934只個股昨跌幅超過4% 公募、私募、險資等主力相關指標已近18年低點

每經記者 王海慜 上海報道 每經編輯 葉峯

5月24日,A股市場呈現放量普跌的格局,其中上證指數、深證成指、創業板指數、科創50指數等指數創下5月以來的最大跌幅。個股普跌。據Choice數據統計,全天共有2934只A股的跌幅超過4%,佔全部仍在交易A股的比例爲62.8%。

這讓一些市場人士擔心,本輪“喫飯行情”的高度或有限。《每日經濟新聞》記者注意到,A股在5月24日再度登上新浪微博熱搜榜。儘管市場下跌影響了一些投資者的情緒,但市場上也不乏一些理性的聲音。

機構統計顯示,近期公募基金新發規模、私募股票多頭策略產品倉位水平、保險資金權益倉位、產業資本減持規模等指標已接近2018年的低點。

數據來源:記者整理 視覺中國圖 楊靖製圖

多項指標近2018年低點

5月24日盤後,德邦證券策略團隊發佈研報,對A股七大資金主體的現狀進行了統計分析。

德邦證券策略團隊統計顯示,近期公募基金新發規模、私募股票多頭策略產品倉位水平、保險資金權益倉位、產業資本減持規模等指標已接近2018年的低點。

公募基金新發“冰點”已至。今年4月,新成立公募偏股型基金份額爲169億份。5月至今,新成立公募偏股型基金份額爲81億份。對比2018年月度新發水平最低時段7、8月份的62億份、131億份,並且考慮到公募市場近年來的高速發展,當前月度新發僅百億元的水平或已至真正的“冰點”。

私募新發數量快速下降。股票多頭倉位已收縮至2018年三季度水平,截至3月,私募證券基金規模達6.35萬億元,3月環比變化回升44億元。從股票型產品的新發行情況來看,從去年12月發行3000只以上,至今月度發行數量已腰斬;私募股票多頭策略產品倉位已充分收縮至2018三季度水平,截至4月底倉位水平爲56.51%,相比於公募基金倉位降幅,“收拳”已相對充分,接近2018年三季度水平,而2018年底倉位水平最低爲51.19%。

保險資金3月權益倉位降至較低水平。保險資金權益倉位3月降至12.13%,對比2021年倉位低點12.09%,以及2018年底低點11.71%,當前倉位已屬較低水平。

產業資本減持規模降低至2018年水平。經歷市場大幅回調,產業資本4月減持規模迅速降低至200億元以下,而上一次產業資本減持規模降低至200億元以下要追溯到2018年。

此外,一個值得注意的現象是,今年以來,銀行理財基礎資產含股票的新發產品比例快速上行。過去銀行理財基礎資產包含股票的產品數量佔比始終在2%~4%區間波動,但在資管新規即將實施的2021年,該比例便有小幅上行,突破了4%,而2022年正式實施後,該比例加速上行,4月上升至10%以上,5月的最新數據已達12.35%。

未來這些變量值得關注

本輪A股調整跌幅最大的無疑是以科創板、創業板爲代表的科技成長股板塊,與之對應的是境外市場的中概股、港股也出現了較大幅度的下跌。事實上,最近一年多,美股中的科技股同樣表現不佳。

例如,美國知名基金經理“木頭姐”管理的旗艦產品方舟創新基金在2021年2月見頂後,便開啓了一輪大幅回調,截至2022年5月,區間最大跌幅一度達77.8%。同期,科創50指數的區間最大跌幅爲48%。

據瞭解,方舟創新基金的持倉主要爲美股中的“有顛覆式創新的科技股”。而這類股票通常很容易受到流動性收縮的影響,過去一年多,美國通脹率持續上升和美聯儲貨幣政策不斷收縮,成爲科技股下跌的直接導火索。

全球流動性收縮也影響到了A股。中金公司策略團隊5月24日盤後發佈觀點稱,2021年下半年到2022年以來,全球資產價格交易呈現出“滯脹”交易的特徵,總體爲商品漲、股債跌、高估值跑輸低估值、成長跑輸價值。到了當前,“滯脹”已經是現實,市場接下來要交易的可能是“如何走出滯脹”。

展望後市,中金公司策略團隊認爲,值得關注的變量包括俄烏局勢及通脹走勢、海外緊縮態勢及後果、中國穩增長及疫情、中美關係等方面。這些變量將爲相關成長板塊是否進入反彈修復的拐點提供依據。

而有的機構則坦言,雖然目前市場還在磨底階段,但已經度過了“最危險”的階段。

國泰君安策略首席方奕5月24日盤後發佈觀點稱:“相對於1~4月,我認爲更重要的變化是,由於底部區間看得更清了,不像一季度那般不知道底在哪。加上政策也在發力,我們判斷接下來點位不會大上大下,在2900點~3200點區間底部震盪,個股的機會會明顯好於1~4月的恐慌避險環境。”