金融街半年業績真相:利潤不夠,賣樓來湊

出品:新浪財經上市公司研究院

作者:大眼樓管/肖恩

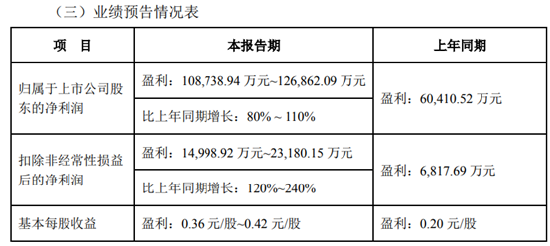

近日,金融街發佈了上半年業績預告,預計2022年1-6月實現的歸母淨利潤爲10.87億元至12.69億元,同比上年增80%至110%。其中,扣除非經常性損益後的淨利潤約爲1.5億元~2.3億元,同比上年同期增長120%~240%。

(來源:公司公告)

在靚麗的同比數據背後,是金融街的扣非歸母淨利潤自2020年以來一直低迷,甚至都未能突破5億元的現實。極低的盈利能力,對於年結轉營收兩百多億的國資房企來說,是較爲尷尬的。而從公司近些年的拿地及土地儲備來看,這種趨勢無疑還將繼續。

利潤不夠、賣樓來湊

據金融街的公告來看,其歸母淨利潤較去年同期增加及明顯超出扣非歸母淨利潤的主要原因:

一是,公司開發銷售業務穩步推進,開發銷售業務經營收益較去年同期增加;

二是,公司將持有的北京金融街麗思卡爾頓酒店出售給北京金融街投資(集團)有限公司,其轉讓收益(非經常性損益)對歸母淨利潤影響約7.8億元;

三是,上海靜安融悅中心項目部分辦公樓、商業及配套車位公允價值變動損益(非經常性損益)對歸母淨利潤影響約 1.2 億元。

北京金融街投資(集團)有限公司,是金融街的控股股東,也就是說通過控股股東接盤麗思卡爾頓酒店的方式,金融街賣資產才錄得7.8億非經常利潤。

此外,對於完工的自持物業,金融街對其採取了公允價值計價,即通過第三方的估值報告認爲上海靜安融悅中心項目的估值漲了至少1.2億。

扣除由以上兩項合計9億元的非經常利潤後,扣非淨利潤只有區區的1.5億元~2.3億元。因此,金融街在業績預告中給出的第一個所謂結轉平穩增長的原因,實際貢獻的利潤只是小頭。

而扣非歸母利潤之所以大幅增長的原因,無外乎也是靠去年同期業績“襯托”。梳理自2017年以來的數據,儘管營收整體保持在兩百億以上,但金融街的歸母淨利潤從2020年開始就出現了明顯的滑坡跡象,增收不增利現象明顯,淨利潤率從16.08%減少至6.55%。

(來源:Wind,公司公告)

更加值得注意的是,在2017-2019三年間,金融街的歸母淨利潤和扣非歸母淨利潤差距並不大,非經常操作並不多。而到了2020、2021、2022年,兩者差距較此前明顯拉大,除了此次公告的變賣資產、公允價值財技的原因,2020年則是高達28.57億元計入當期損益的對非金融企業收取的資金佔用費這一非經常性損益,2021年則是包含了7.9億元的處置資產收益以及自持物業公允價值變動收益8.2億元。

如若我們直接用扣非歸母淨利潤來計算公司的淨利潤,金融街在2020、2021、2022H1的淨利潤分別爲1.6%、1.84%、或不高於2.3%。

盈利能力劇烈下滑 短期難改觀

Wind數據顯示,目前7家機構對於金融街全年的營收預計平均達到255億元,上半年有望超過百億元。而相應的扣非淨利潤僅有1.5億元~2.3億元,相關的主營業務的淨利潤率僅有不足2.3%。

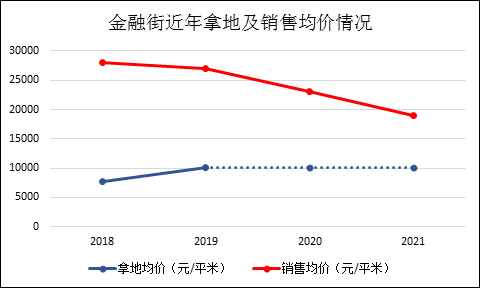

金融街近年來主營業務的盈利聊勝於無,這背後與其拿地成本較高有着本質關聯。

截止2021年底,金融街總土儲約1651萬平米,雖然較2020年略有下降,但仍可覆蓋未來3-5年銷售需求。此外,在土儲佈局上,京津冀、長三角、大灣區分別佔比37%、15%和29%,合計82%。從城市能級來看,一線、二線、三四線分別佔比25%、63%和12%,其中一二線合計佔比88%。看上去,金融街的土儲區位分佈還是比較保值的,但項目的盈利空間實際並不樂觀。

2018年,金融街拿地均價爲7699元/平米,銷售均價爲2.8萬/平米;

2019年,拿地均價上升至10019元/平米,同期的銷售均價反而下降爲2.7萬元/平米;

而2020年,金融街拿地力度已經明顯收縮,不足50億元,而銷售均價則進一步下降爲2.3萬元/平米;

在2021年,金融街全年的拿地力度繼續維持在2020年的極低水平,連續兩年未能有效補充土儲,土儲成本依然只能參考2019年及之前年份。而全年的銷售均價則進一步1.94萬/平米。

(來源:Wind,公司公告)

因此,即使表面上看金融街聚焦在一二線,但項目銷售均價卻始終疲軟,使得盈利能力每況愈下。實際上,房企的存貨質量隱藏在旗下數以百計的項目子公司賬上,其存貨質量良莠不齊且披露並不充分,這也是不少房企業績藏雷的關鍵之所在。

我們或可以從土地及銷售差價的情況,略知金融街的存貨質量並不優質。此外金融街連續兩年計提了存貨大幅跌價,2020年存貨減值損失達9億元,2021年依然有7.37億元的減值,這或是其存貨質量堪憂的另一佐證。

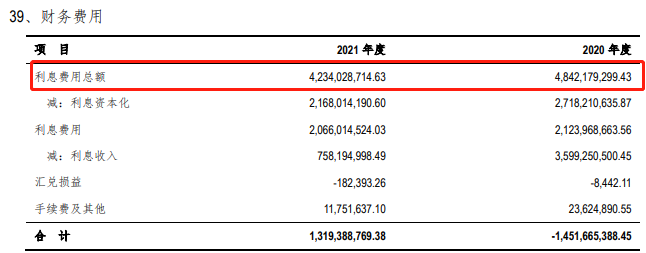

此外,金融街因爲有着大量的自持物業,導致每年要支出高額的利息費用,成爲公司盈利難的另一大掣肘。年報顯示,2020、2021年金融街的利息支出分別達到48.4億元、42.3億元。

(來源:Wind,公司公告)

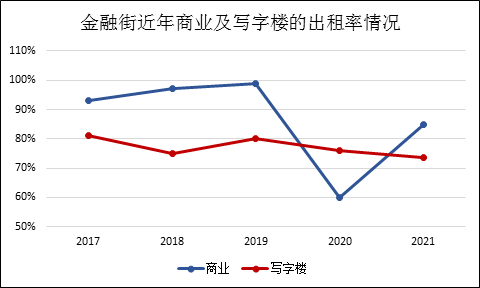

兩年的利息支出均明顯超出公司的稅前利潤(含非經常利潤),讓金融街每年墊付鉅額融資成本的自持物業(投資性房地產)在2021年達387.41億元,但項目的整體出租率並不樂觀,數據顯示,金融街的商業物業出租率在疫情前還有90%以上的出租率,但近兩年依然未能恢復至疫情前,而寫字樓出租率一直低迷甚至處在下降通道之中。

(來源:Wind,公司公告)

今年4月出售的麗思卡爾頓酒店,就因經營持續虧損,轉由大股東接盤。此前金融街出售的物業還包括德勝國際中心、金融街萬科豐科中心、金融街海倫中心等物業,多爲經營不善導致。

實際上,自持物業確實成爲了不少房企穿越週期的壓艙石,諸如美國、日本、香港的房企,但龐大的自持物業不僅沉澱資金產生鉅額財務費用,更爲關鍵的是,一旦經營不善,或者大環境出現變化,自持物業也會產能尾大不掉的弊病。