市值暴跌、口碑翻車,“文具第一股”晨光跌下神壇了嗎?

你最近一次買筆是什麼時候?

在8090後大多數人的兒時記憶裏,都有着在學校門口小賣部買筆的場景。那時候,擁有一支米菲兔的筆絕對可以說是站在潮流前線的。也正是憑藉着這些以米菲兔爲代表的花花綠綠的產品,晨光在文具市場一路橫行。

2015年,晨光文具成功上市。2021年1月,市值一度突破900億元。據2021年財報顯示,晨光文具一共銷售了22.7億支書寫筆。以全國14億人來算,每個人都擁有1.6支晨光筆。

但近期,晨光文具的風光似乎已經不在了。

一方面,自從2021年1月之後,晨光文具的市值開始一路走低,最近一度跌至不足400億元。

另一方面,據晨光文具10月份發佈的第三季度報告顯示。報告期內晨光文具歸母公司淨利潤、毛利率均出現同比下滑。其中歸母公司淨利潤下滑9.84%,書寫工具毛利率下滑1.03個百分點、學生文具下滑0.56個百分點、辦公文具下滑1.32個百分點、其他產品下滑0.28個百分點、辦公直銷下滑0.56個百分點。

在壹覽商業看來,晨光文具的財報數據和市值表現不佳,主要是因爲其在渠道、對消費人羣的選擇以及新業務方面遇到了問題。

在一定程度上,渠道是企業制勝市場的關鍵,保持渠道均衡,不將雞蛋放進一個籃子,是關鍵中的關鍵。

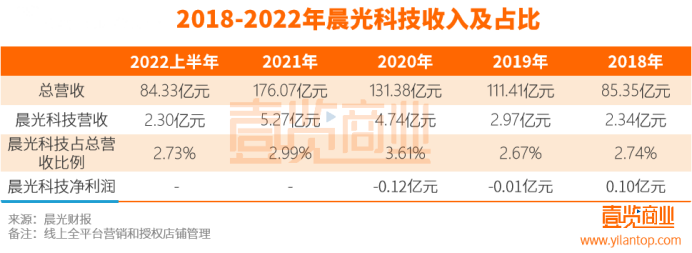

據晨光文具半年度財報顯示,2022上半年營收84.33 億元,同比增長 9.72%。其中晨光科技(線上全平臺營銷和授權店鋪管理)實現營業收入 2.3 億元,同比增長 2%。據現有數據計算,晨光文具線上營收佔比僅爲2.73%。

早在2018年,Euromonitor統計的數據就顯示,我國文具行業線下零售銷售額佔比約86%,線上銷售額約佔14%。之後疫情爆發,更是進一步加速了文具行業轉戰全渠道的步伐。

文具作爲標品,其實是非常容易線上化的一個品類。2022上半年,晨光科技營收佔比僅爲2.3%,這是非常不正常的。

實際上,早在2011年,晨光文具就開始啓動電子商務方面的探索。

但據財報顯示,最近5年間晨光科技營收佔比始終不足5%,雖然在2019年和2020年,佔比略有提升,但2021年和2022年又迅速下降。2022上半年晨光科技營收佔比與2018年相比甚至還減少了0.01個百分點。

值得注意的是,2019年和2020年,晨光科技營收佔比雖在提升,但卻一直處於虧損的狀態,這很難不讓人猜測是以低價換市場,但結果似乎並不樂觀。

最關鍵的是,在線上渠道發展受挫的同時,線下渠道的發展也已經開始接近天花板。

2004年,晨光在零售終端啓動樣板店計劃,爲學校周圍合適的門店提供印有晨光文具的店招和貨架,作爲交換,店裏需要售賣一定比例的晨光文具。於是帶有晨光文具店招的線下門店迅速擴張,晨光文具也因此開始迅速發展。

2019年,晨光文具的零售終端增加了到8.5萬家,比中國最大奶茶店蜜雪冰城、全球最大快餐店賽百味的全部門店加起來還要多,晨光文具也因此迅速佔領了許多消費者的心智。

但在2020年晨光文具零售終端數量出現了有史以來首次回落態勢。雖然進入2022年,疫情開始常態化,據晨光財報顯示,截至2022上半年,全國有超過8萬家使用“晨光文具”店招的零售終端,相較於2019年來說,減少了5千家。

晨光文具的線下渠道仍然非常堅挺,但是已經很難在從線下挖掘出新的增長點了,此時的線上渠道卻仍沒有發展起來。

所以2020年疫情來臨的時候,晨光文具的渠道問題隨之暴露。學生開始上網課,減少去學校的頻率,線下校園店的文具賣不出去了;雖然線上渠道整體營收處於增加的趨勢,但佔比是在太小,不足5%,對整體營收起到的作用微乎其微。

除了渠道均衡以外,對B端和C端消費人羣的選擇也是困擾晨光文具的新問題。

據財報顯示,晨光文具的產品主要分爲書寫工具、學生工具、辦公文具以及辦公直銷。其中書寫工具、學生工具、辦公文具是晨光文具的傳統核心業務的主要部分,也就是C端銷售。辦公直銷主要爲政府、企事業單位、世界 500 強企業和其他中小企業提供高性價比的辦公一站式採購服務,也就是B端銷售。

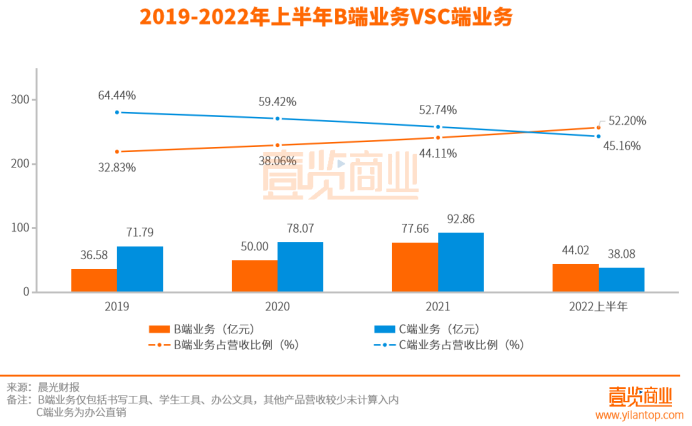

從營收佔比來看,B端業務營收佔比已經超過C端業務。

2019年,B端業務營收36.58億元,佔總營收比爲32.83%,C端業務營收71.79億元,佔總營收比爲64.44%。但從2022上半年開始,B端業務的營收佔比達到52.20%,已經超越C端業務的45.16%。

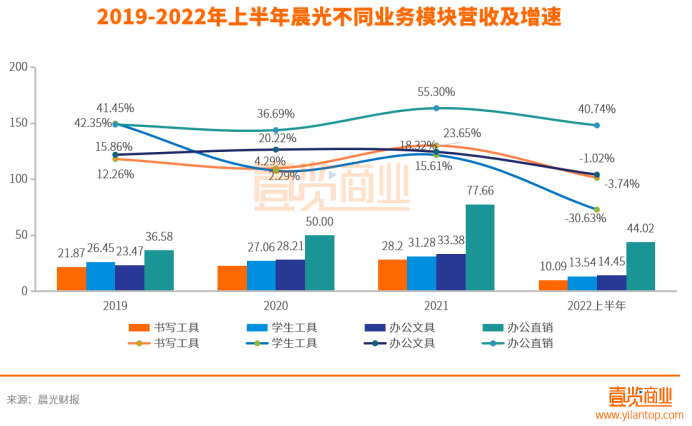

從營收增速來看,B端辦公直銷業務一直保持高速增長,C端業務的書寫工具、學生工具和辦公文具增速乏力,甚至出現負增長。

2019年辦公直銷部分營收36.58億元,增速41.45%,隨後幾年一直保持在35%以上的高速增長。但書寫工具、學生工具和辦公文具的營收增速在2019年之後就全部低於辦公直銷,還在2022上半年出現了負增長,其中學生工具營收減少-30.63%,而同時辦公直銷的營收增速是40.74%。

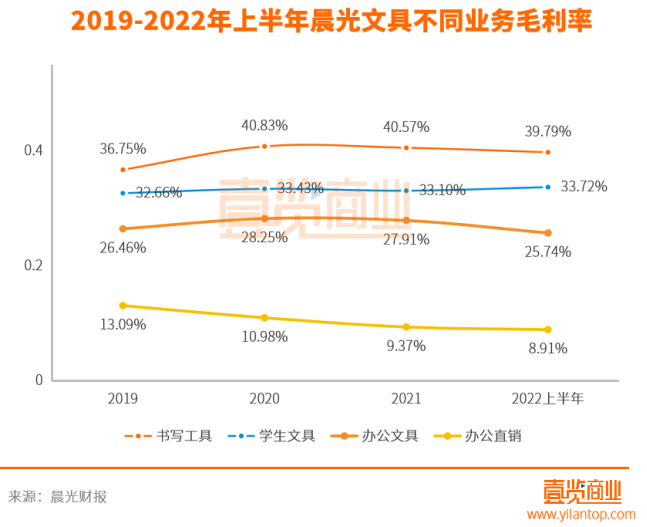

從毛利率來看,B端業務的毛利率遠低於C端業務。

2019年,B端業務的毛利率爲13.09%,之後持續下滑,到2022上半年毛利率已經降低至8.91%。反觀C端,所有業務板塊的毛利率在幾年都保持在20%以上,書寫工具的毛利率甚至在40%左右。

於是問題來了。

近幾年,B端業務營收高速增長,佔比持續上升,C端業務增長緩慢,營收佔比持續下降,但B端毛利率遠低於C端毛利率,且持續下滑。對於晨光文具來說,雖然營收仍然可以保持了一個不錯的增長,但大部分收入來自於B端業務,整體毛利率是下滑的。

這也意味着,雖然晨光文具仍然保持着漂亮的營收,但也難以掩蓋一個事實:晨光文具可能已經沒那麼賺錢了。

顯然,晨光文具也意識到了這些問題。所以早在2014年,晨光文具就在財報中表示,公司會在業務拓展過程中,積極學習和借鑑國內外優秀企業的成功經驗,不斷調整和完善經營策略,使新業務成爲公司新的利潤增長點。同時,晨光文具開始在新零售業務與海外市場進行佈局。

2022上半年,新零售業務營收4.3億元,海外市場營收3.23億元,新業務一共佔總營收的比例爲8.9%,對於整個晨光文具來說,只佔了一小部分,而且其中的想象空間似乎並不大。

在新零售業務方面,晨光先是在2013年推出了面向8-15歲學生消費羣體的晨光生活館,後在2016年又推出了以15-29歲的“品質女性”作爲目標消費羣體的九木雜物社。

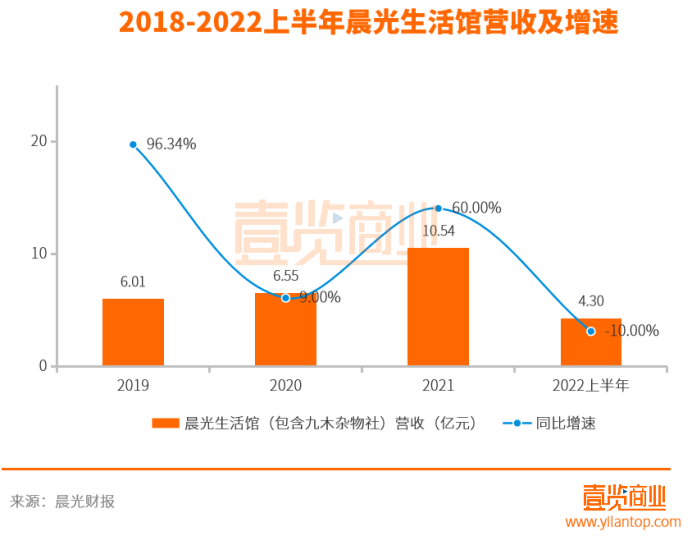

晨光生活館(包括九木雜物社)在2019年營收6.01億元,增長率一度達到96.34%。但隨着疫情的反覆,客流量也一直反反覆覆,營收時增時減,但佔總營收比例一直爲10%以下。2022上半年營收僅爲4.3億元,佔總營收的5%,營收同比去年減少10%。根據行業客流統計報告顯示,2022 年上半年監測範圍內的購物中心客流較 2021 年同期下降 20%以上。

而且從2016年-2021年,晨光生活館(含九木雜物社)每年都處於虧損狀態,6年共計虧損了1.77億元。

在出海業務方面,晨光文具先是在2019年收購了安碩文教56%的股權,後又在2021年收購挪威的高端書包品牌 Beckmann 貝克曼。

雖然2019年財報顯示,晨光文具在其它國家收入增長57.79%主要是安碩文教海外銷售帶來的影響。但自從2020年之後,安碩文教就受到疫情的嚴重衝擊,整體虧損嚴重。晨光文具隨後對上海安碩計提商譽減值3017.55萬元。

2021年貝克曼銷售 1.2 億元,納入合併報表的營業收入爲 2,100 萬元。今年上半年貝克曼實現營業收入 0.9 億元,佔總營收比例約爲1%。

整體看來,新零售與出海業務一起佔總營收的比例低於10%。推出近十年的新零售業務目前仍在燒錢,營收增速也不穩定;出海業務目前起步困難。新業務們留下的想象空間實在算不上大。

除此之外,晨光產品本身也存在着一定的問題。

據2022半年度財報顯示,晨光文具每年推出上千款新品,滿足消費者的各類需求。實際上,2022上半年公司研發費用佔營收比例僅爲1%,而且同比減少了9.66%。靠這些物力是否能夠原創出上千款新品暫不可知,但市面上屢屢傳出晨光抄襲的傳聞。有不少消費者都在社交網站表示,晨光與百樂、斑馬、國譽、無印良品等存在一定相似性。

總體看來,晨光文具目前存在的問題主要在於渠道、對消費人羣的選擇以及新業務三個方面。而除了晨光自身存在的問題,行業本身的危機也正在逐漸出現。

據IBIS數據統計,國內學生文具業在2020年實現營業收入768億元,增速爲5.21%,已步入存量市場階段。隨後在2021年,“雙減”政策落地,校外教培機構收縮的同時,晨光文具這類企業也受到了一定影響。興業證券預計,若假設課外所需文具爲課內所需的1/2、有70%的教培機構受到影響,根據測算結果,文具全年消費量將縮減10%。

而且隨着電腦、手機、ipad的普及,越來越多的人已經開始無紙化辦公。一位95後告訴壹覽商業,上一次買筆好像已經是2年前了。

當然如果晨光還能像當年一樣靠一支米菲兔在文具市場引領潮流,如果產品價值能夠一直得到消費者的認可,可能不會有渠道的問題,可能營收還能繼續增長。

只是,我們都知道在互聯網高速發展的今天,一支兔子筆可以引領潮流的時代已經過去了,商業世界也沒有如果。在一個品牌最高峯的時候,光鮮的財報和持續上漲的股價會掩蓋一切問題。但當增長開始放緩,那些沒有在正確時間被正確處理的問題,就會進一步被放大。

對於晨光來說,目前的業績仍然堅挺,遠沒有因爲現下的問題到達生死關頭。但無論如何,它都需要好好反思一下,自己爲何在疫情之下會如此脆弱。