美國經濟衰退風險上升 有哪些資產值得投資?

來源:智通財經網

美聯儲上週公佈了11月的政策會議紀要,其內部經濟學家預計,2023年美國經濟衰退的可能性約爲50%。會議紀要稱,美國私人領域的實際支出增長乏力,全球前景惡化且金融條件收緊,導致美國的經濟活動存在突出的下行風險。這是美聯儲自今年3月啓動加息以來首次發出的衰退警告。

智通財經瞭解到,標普全球首席經濟學家Beth Ann Bovino週一在最新報告中也發出警告稱:“準備好迎接明年的經濟衰退吧!”她表示,一場與1969-1970年類似的衰退即將出現,同時預測美國明年的GDP將下降0.8%。

美債市場正閃現經濟衰退的信號。2年期與10年期美債的收益率曲線持續倒掛,一度擴大至逾81個基點,再創40年來的最深倒掛。而美聯儲偏愛的衰退風險指標3個月期與10年期美債收益率曲線也出現深度倒掛。歷史記錄顯示,在收益率曲線倒掛後的12到18個月內將出現經濟衰退。

在美國經濟衰退風險上升的背景下,有哪些資產值得投資?通過查看歷史數據及走勢,可以發現抗衰退的資產有:高息股、必需消費品股、公用事業股、醫療股、債券以及黃金。

1、高息股

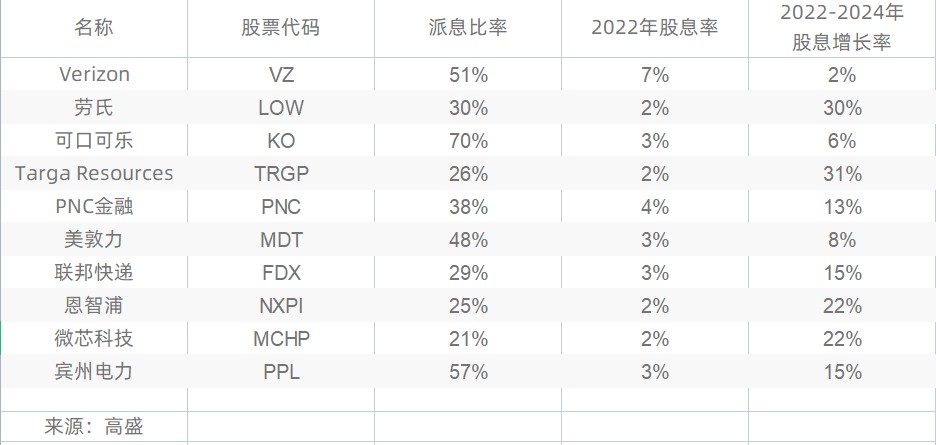

高盛首席美國股票策略師David Kostin近期在一份報告中表示,一般情況下,在經濟增長放緩時期,現金回報率高的股票表現優於其他股票。該行指出,那些有迎接更大市場波動準備的投資者應優先考慮股息率較高的股票,其中股息增長或更重要。

Kostin表示,上世紀70年代中期,高股息率的股票難以與不斷上升的現金收益率競爭,且表現不及標普500指數。但在過去三次經濟衰退前後,現金回報高的股票表現優於資本支出和研發水平高的股票。

數據顯示,衡量標普500高股息板塊股表現的SPDR S&P 500 High Dividend ETF(橙色走勢圖)今年截至11月28日的表現好於同期的標普500指數ETF-SPDR(紫色走勢圖):

對於個股,高盛看好以下10只股息股:

2、必需消費品股/公用事業股/醫療股

美國在2001年出現了溫和的經濟衰退,而在2007年因金融危機爆發陷入了深度衰退,且持續時間長,從2007年12月一直持續到2009年6月。在這兩次經濟衰退期間,美股各板塊的表現如下:

從以上表格可以看出,在2001年的溫和衰退期間,必需消費品、公用事業、醫療板塊相對其他板塊總體上更加抗跌,且表現優於標普500指數。在2007年開始的深度衰退期間,美股所有板塊都表現糟糕,但相比之下這三個板塊的跌幅更小,也體現了一定的抗跌性。

在美國經濟衰退預期上升的情況下,若投資者要在美股中選擇投資標的,可以考慮那些即使出現經濟衰退消費者也必須購買相關產品或服務的公司的股票,例如:沃爾瑪(WMT.US)、麥當勞(MCD.US)、家得寶(HD.US)、寶潔(PG.US)、聯合利華(UL.US)、卡夫亨氏(KHC.US)、AES發電(AES.US)、安特吉(ETR.US)、輝瑞(PFE.US)以及強生(JNJ.US)。

3、債券

今年迄今,美股和債券都出現了明顯的價格修正,但從歷史經驗來看,這種股債齊跌的極端狀況不會是常態,特別是當市場已經預期美聯儲可能放慢加息步伐。此外,面對持續加息和通脹高企,債市的反應不像股市那麼恐慌,相比而言具有較強的抗跌性。

摩根大通預測2023年全球債市需求可能會降低7000億美元。不過,全球債市供給將減少1.6萬億美元。在這種情況下,明年債市淨需求(需求-供給)將增加9000億美元,對債市形成利好。此外,多數分析師認爲美國的通脹已經見頂,這意味着債市收益率的上行風險有限。隨着投資者擔憂經濟衰退而更偏好避險資產,更多的資金可能會重新流入債市。

在美國臨近衰退之際,投資者可以考慮配置美債。從資產配置角度來看,長期美債與美股表現呈明顯的負相關性,配置美債可以抵消美股下跌的影響。

4、黃金

市場對美聯儲放緩加息步伐的預期升溫,使得加息對金價的壓制作用顯著弱化。與此同時,美國、歐洲等地區的經濟衰退風險上升,且全球通脹可能在較長時間內維持於高位,黃金作爲抵禦經濟衰退和抗通脹的資產,其配置價值凸顯。自11月4日以來,COMEX黃金期貨總體呈上行趨勢,漲幅超過8%。

責任編輯:劉萬里 SF014