不到1年就離職!15位機構掌舵人短期離職,發生了什麼?

中國基金報記者 李樹超

受行業發展、公司業績考覈、股東管理層變化等多重因素影響,近兩年公募基金和券商資管高管任職變動中,出現了部分董事長和總經理任職短期化現象,近兩年共有15位董事長和總經理任期不足1年。

多位業內人士對此表示,資管機構高管任職短期化對內部治理完善、業務條線穩定的大型機構影響相對較小,但對中小型機構發展影響偏大。他們建議從建立長期考覈機制、完善多元化激勵機制等角度,給機構高管更多時間和耐心推動業務規劃的落地和見效,推動行業的高質量發展。

15位董事長和總經理任期不足1年

部分高管任期短期化引關注

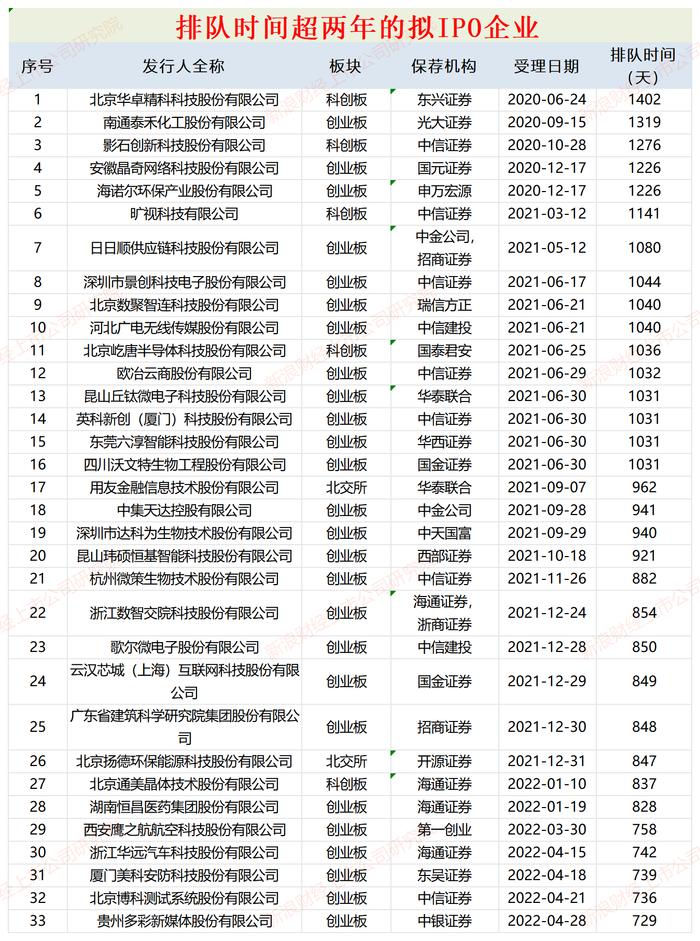

Wind數據顯示,截至2022年12月10日,近兩年全市場發佈離職公告85位公募基金和券商資管董事長和總經理中(排除過渡期的代任董事長或代任總經理),任職平均期限爲3.13年。

其中,任期不足1年的多達15位,數量佔比17.6%。任職期限1-3年的37位,數量佔比43.5%;任職3-5年的14人,數量佔比16.5%;任職期限超過5年的也有18人,佔比超2成。

在任職期限較短的機構高管中,興證證券資管總經理郭小軍任職時間最短,2020年10月9日上任,次年1月4日便離任,任職時間不足3個月;興證證券資管原總經理孔祥傑、興銀基金原總經理張貴雲、前海開源基金原總經理賈紅波等多位高管任職時間皆不足半年。

而從任職期限較長的公募高管看,近兩年已經職位變動的高管中,任職期限最長的董事長爲中信保誠基金原董事長張翔燕,任職期超過14年;任職最長的總經理中銀基金李道濱,任職也超過了9年。

談及部分機構高管任職出現的短期化現象,一位公募市場部總監表示,部分高管任職短期化,或許是考覈機制制約、主要股東管理層變化、管理者與股東方經營理念衝突等共同作用的結果。

據該總監分析,一是基金公司和券商資管對於董事長和總經理的考覈有年度、三年等不同期限,規模、利潤等不同維度的量化指標,如果實際完成情況與目標相去甚遠,就會對管理者的任期產生負面影響;其二,機構主要股東如果發生高層變動,也有可能“牽一髮而動全身”,或調整到子公司的人事任命;其三,董事長和總經理與股東的關係,是典型的委託代理關係,可能產生委託代理衝突,從而影響代理人任期。

上海證券基金評價研究中心高級分析師孫桂平也表示,一方面,激烈的市場競爭使得機構高管承受較大的業績考覈壓力,容易引發高管變動;另一方面,中小機構爲了脫穎而出,吸引優秀人才加盟,給出更好的激勵機制,但同時也設定了較嚴苛的考覈條件,造成相對頻繁的公司高管變動。

“雖然公募基金和券商資管行業發展較快,產品數量和產品規模不斷創新高,同時機構數量也不斷增加。截止目前,已經獲批的公募基金機構已經多達161家,行業發展非常不均衡,‘馬太效應’加劇,部分中小基金公司面臨生存壓力。”孫桂平稱。

匯成基金研究中心也認爲,部分機構高管任期短期的現象可以從行業發展、業績考覈和業務發展三個方面來分析:一是近年來公募行業快速發展,大批優秀人才加入公募基金行業,與原高管形成新陳代謝,同時行業發展也使得發展機會增多,公募高管個人也有了更多就業選擇;二是從業務發展角度來看,對於部分成立時間較短的機構,由於公司尚處於適應期和調整期,更換高管以幫助公司開拓業務、塑造內部管理機制;三是從業績考覈方面來看,基金行業競爭日趨激烈,機構高管承擔的公司發展任務也更爲繁重,考覈壓力增加。

“如果在一定考覈期內規模增長、業績提升、創新產品等發展方面缺乏亮點,職業經理人就可能會發生一定變動。”匯成基金研究中心相關人士稱。

對資管機構發展有一定影響

多舉措優化機構高管任職機制

多位業內人士表示,作爲掌舵機構業務規劃和發展方向的管理人,公募基金和券商資管的董事長和總經理對公司發展具有較大影響,但對內部治理結構完善的大型機構影響相對偏小。

上述公募市場部總監表示,高管任期短期化對機構及行業的發展是弊大於利的,原因在於無論股東是否着眼於長期發展,給高管團隊制定的短期目標都不會特別輕鬆,而高管團隊爲了實現短期的收入和利潤,除了開源便是節流,以系統搭建、智能應用、大數據、人才梯隊建設爲代表的投入很可能會被不斷延期,從而在中長期失去一定競爭力。

匯成基金研究中心則認爲,公募高管任職短期化對公募基金行業的發展有利有弊:一方面有利於公司不斷地注入新鮮血液,保持公司的活力;另一方面,也可能導致公司的價值觀或者投資策略多變,降低投資者對基金公司的信任程度。

在該機構看來,對於內部治理結構完善、業務條線穩定的大資管機構,高管的變動對公司業務發展影響相對較小;而對於中小型機構,頻繁變化董事長和總經理通常對公司發展影響較大,高管頻繁變動不利於公司長期穩定的健康發展。

不過,在孫桂平看來,隨着資管機構數量逐漸增多,公司高管流動也逐漸增多,其中出現短期任職也是正常現象,目前來看涉及的資管機構數量不多,對整個行業影響不大。

而爲了優化資管機構高管任職期限,多位業內人士也積極爲行業發展建言,從優化高管考覈機制、完善公司治理、建立多元化激勵機制等角度,助推資管行業的高質量發展。

上述公募市場部總監建議,可以通過行業協會、公會等組織,邀請資管機構股東方探討和分享海內外金融行業的優秀管理經驗,一方面借鑑成功案例的考覈機制,以戰略思維理性優化考覈方案;另一方面通過交流和分享,逐步提升股東方對於經營數據波動的容忍度。

匯成基金研究中心也建議,基金公司和券商資管機構要注重拉長考覈期限,給高管更多時間去推動業務規劃落地、見效,推動行業整體邁向高質量發展;同時,完善公司治理機制,建立多元化的激勵約束機制,比如對高管實行三年以上長週期考覈,並將長期投資業績、合規風控情況等作爲考覈的重要依據,實現公司和高管、持有人之間長期利益的一致性;此外,集團公司也應建立良好的內部調任制度,避免因團隊不穩定性對業務發展的阻滯。

孫桂平也表示,一是引導中小資管機構多走差異化發展道路,避免和大機構同臺角逐,形成良性競爭的行業生態;二是提高公司治理水平,強化高管履職盡責,避免資管機構股東、實控人干預公司正常經營管理;三是建立長期考覈機制和長期激勵約束機制,使得公司高管和公司發展利益一致。