中信建投:紧缩预期再次提升 铝价承压下行

一、行情综述

2月沪铝震荡下行,铝价重心大幅回落。月初在铝价小幅回调之后,市场开始交易消费复苏的预期,铝价在19000元/吨附近震荡运行。月中国内消费回暖略不及预期,叠加库存累库幅度较高,铝价再次回落。2月下旬,电解铝库存拐点出现,带动铝价再次小幅走高。临近2月末,美联储紧缩预期提升,铝价再次下跌。2月铝价回落3.01%,报收18365元/吨。

二、价格影响因素分析

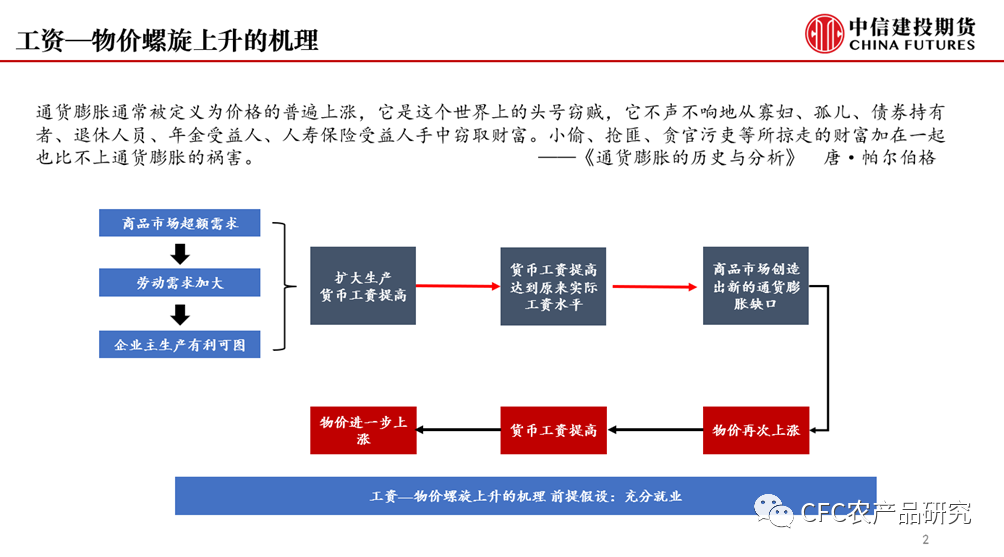

1、国际宏观:宏观数据屡超预期,紧缩预期不断增强

美国劳工部发布的数据显示,美国1月CPI同比上涨6.4%,高于市场6.2%的预期;同时,1月核心CPI同比上涨5.6%,也高于市场预期的5.5%。从2月驱动因素看,能源、食品、核心服务价格是推高1月通胀的主要支撑力量。据广发证券统计显示,1月能源项环比增1.9%,显著高于前值的-3.1%;食品环比较前值小幅反弹;剔除住房项的服务价格(未经季调)环比为0.79%,较前值(0.23%)亦显著上行,显示与薪资成本相关分项仍有较高黏性。

1月新增非农就业人口51.7万,为2022年7月以来最大增幅,是市场预期值18.7万的近三倍,前值也被上修为26万。这意味着当前美国的就业增长依旧处于历史高位。1月,美国失业率由去年12月的3.5%继续回落0.1个百分点,至3.4%,触及53年低点,预期值为3.6%。员工平均时薪环比上涨0.3%。

欧元区今年1月的通胀率为8.6%,较去年12月的9.2%有所下降,但仍远高于去年同期的5.1%,食品超越能源成为推高通胀的首要因素。由于通胀水平距离欧央行2%的目标依然遥远,欧央行进一步加息似乎势在必行,市场主要关注于终端利率。受欧央行官员的“鹰”派言论影响,高盛经济学家将欧央行终端存款利率预期从此前的3.25%上调至3.5%,目前欧央行的存款利率为2.5%,分析认为,这暗示今年欧央行可能还将加息三次,分别是在3月加息50个基点、5月加息25个基点、6月加息25个基点。

美国2月服务业商业活动指数为50.5,高于市场预期的47.2和1月的46.8,为8个月以来新高,也是6个月来服务业PMI初值首次站在荣枯线上。美国2月制造业采购经理人指数为47.8,高于1月的46.9和市场预期的47.3,为近4个月以来的高点。美国服务业重回扩张,是整体经济活动回升的最主要动力,但制造业仍然疲软。

有着“恐怖数据”之称的美国零售销售额超预期增长,美国1月零售销售环比增长3%,为2021年3月以来最大增幅,预期1.80%,前值-1.10%。1月零售销售增幅远高于预期,表明尽管通胀压力不断上升,但消费者仍坚持消费。

欧元区1月综合PMI初值升至50.2,好于预期值49.8与前值49.3,也是6月以来该指标首次高于区分扩张与收缩的50%荣枯分水线。PMI表明欧元区私营部门经济在2023年初意外恢复增长,提振了市场对于欧元区经济“软着陆”的希望。1月制造业PMI初值为48.5,为连续7个月低于荣枯线,低于预期值48.8,高于前值47.8。值得一提的是,虽然欧元区制造业活动继续萎缩,但其收缩步伐进一步明显放缓。

2、国内宏观:国内经济景气指数回升,政策预期较强

国家统计局服务业调查中心、中国物流与采购联合会1月31日发布数据,1月份,中国制造业采购经理指数(PMI)为50.1%,比前月上升3.1个百分点,升至临界点以上,制造业景气水平明显回升。统计数据显示,供需两端同步改善。1月份,生产指数和新订单指数分别为49.8%和50.9%,高于前月5.2和7个百分点,制造业产需景气水平明显回暖,但受春节假日因素影响,生产改善力度小于市场需求。

各规模企业PMI均有回升。1月份,大、中、小型企业PMI分别为52.3%、48.6%和47.2%,高于前月4、2.2和2.5个百分点,各规模企业景气水平均有所回升。调查结果显示,大、中、小型企业中反映劳动力供应不足的比重均低于11%,较前月明显下降,员工短缺制约生产的情况有所缓解。企业信心明显增强。1月份,生产经营活动预期指数为55.6%,高于前月3.7个百分点,升至较高景气区间,企业对近期市场恢复发展预期向好。

2023年1月社会融资规模增量为5.98万亿元(人民币,下同),比上年同期少1959亿元。其中,对实体经济发放的人民币贷款增加4.93万亿元,同比多增7308亿元。从社会融资规模存量来看,该数据在2023年1月末为350.93万亿元,同比增长9.4%。其中,对实体经济发放的人民币贷款余额为218.19万亿元,同比增长11.1%。1月M2-M1增速差回落,表明在疫情影响减弱、经济修复节奏较快背景下,宽信用向稳增长的传导渠道正在逐步打通。我们预计,后期伴随企业经营活跃度的进一步增强,宽信用效应有望进一步释放,M2-M1的增速会逐步收敛。

受春节效应和疫情防控政策优化调整等因素影响,中国1月CPI同比涨幅回升至2.1%,略低于预期的2.3%;环比则上升0.8%,创2021年1月以来新高。1月PPI同比下滑0.8%,降幅比1月扩大0.1个百分点;环比则下降0.4%,收窄0.1个百分点。全年来看包括核心通胀在内的通胀指标走势更可能保持温和反弹。

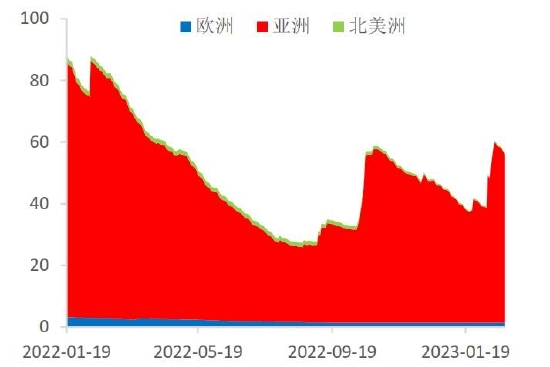

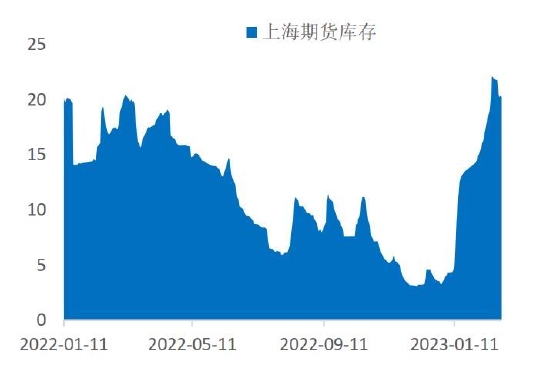

3、库存情况:电解铝库存周度累库3.2万吨

据上海有色数据统计,2月22日,国内国内电解铝锭社会库存124.8万吨,较前周库存增加3.2万吨。较去年2月份历史同期库存增加56.7万吨。较春节前1.19日库存累计增加50.4万吨。2月末,电解铝锭库存周内小幅累库1.5万吨,总量增幅放缓,但据调研了解,目前巩义和华南地区,因仓库运力有限和设备检修的问题,出现货物限装情况,因此到货和入库统计量或一定程度有延迟。电解铝锭库存目前据市场反馈来看,预计短期内仍是小幅累库或者维持高位的情况。

4、持仓情况:持仓量小幅增加

截至2月24日,上期所铝总持仓443249手,较1月末480196增加36947手,2月铝价震荡下跌为主,价格中心大幅下移,总持仓量空头增仓为主。

5、相关图表

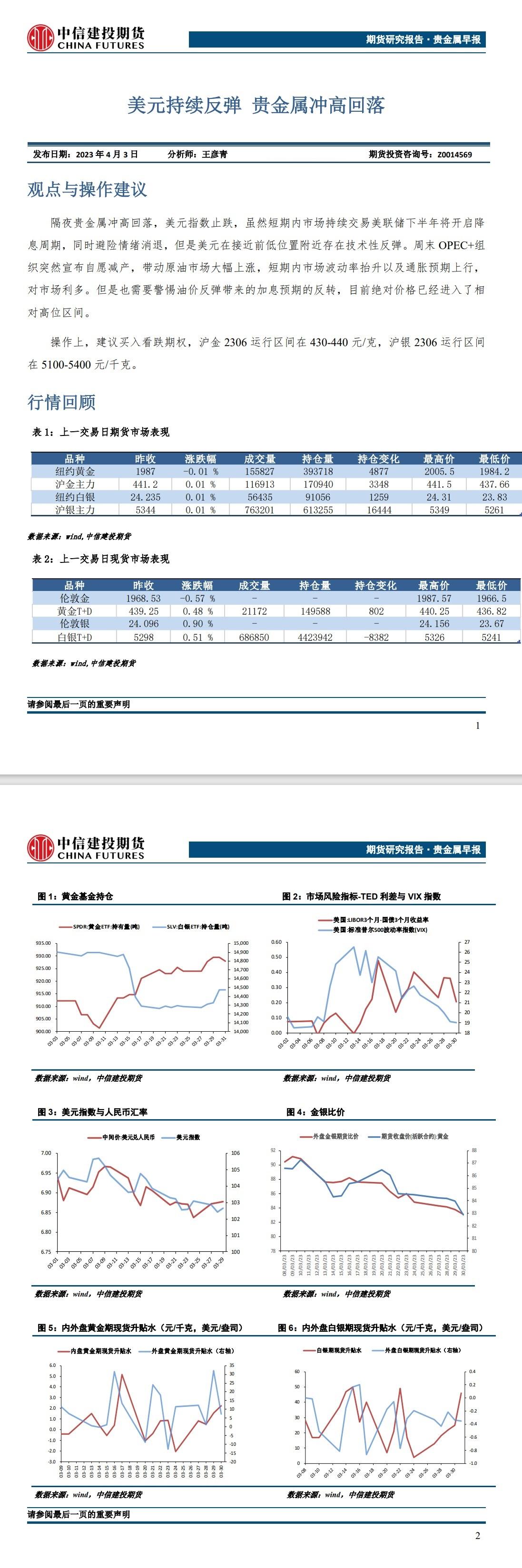

图1:LME铝库存(吨)

数据来源:Wind,中信建投期货

图2:上期所铝库存(吨)

数据来源:Wind,中信建投期货

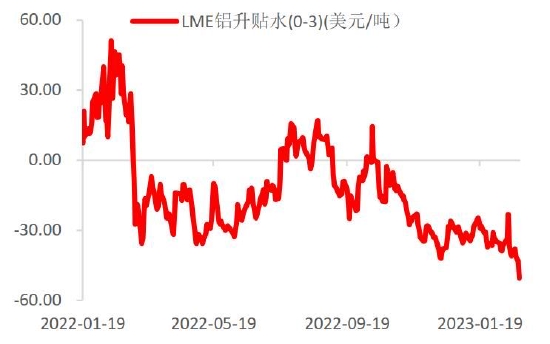

图3:LME铝升贴水(0-3)(美元/吨)

数据来源:Wind,中信建投期货

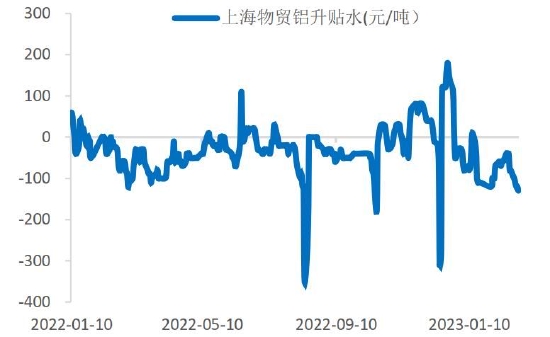

图4:国内铝升贴水(元/吨)

数据来源:Wind,中信建投期货

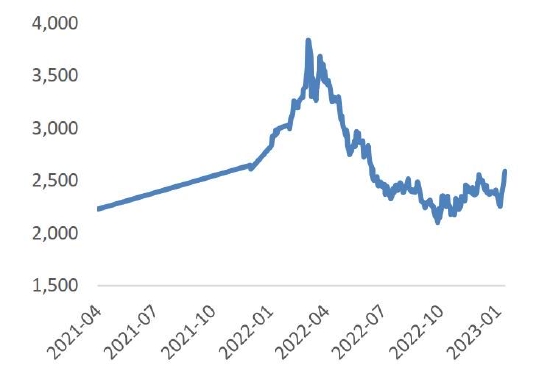

图5:LME3个月铝价格

数据来源:Wind,中信建投期货

图6:国内铝主力合约价格与持仓

数据来源:Wind,中信建投期货

图7:沪铝2304合约价格走势

数据来源:博易云软件,中信建投期货

三、结论与操作建议

美国核心通胀数据表现略超预期,美联储货币紧缩政策或持续更长时间。国内两会召开在即,市场对刺激政策落地存较强预期。基本面看,当前云南地区二次压产将于2月结束,贵州、四川等地复产较慢,铝价的回调亦打压高成本地区铝厂利润,供应端制约明显。消费端短期表现不及预期,巩义及华南地区在途货源充足,部分仓库有胀库风险。下游加工企业开工率恢复较为缓慢,静待需求进一步改善。

宏观情绪偏空,基本面表现一般。预计03合约波动区间18200-18700元/吨,操作上建议区间内高抛低吸,静待库存拐点出现。

中信建投期货 王贤伟