張蘭賣酸辣粉還債,但她一個官司都沒贏過

“不死鳥”一般的企業家精神值得欽佩,但大衆需要了解真相:張蘭法律意識的淡漠、脫離事實的煽情、CVC的瑕疵,以及在大陸的水土不服。

作者丨王藝

編輯丨海腰

來源丨創業邦

“我們家是被騙了,但CVC這幫人在中國也完蛋了。”

這段話是2016年4月汪小菲在臺北S酒店對一位大陸的投資人說的。

彼時,汪小菲的第二個孩子剛剛出生,正在爲一個適合年輕人的酒店/酒吧一體的新項目融資,“紐約這樣的酒店特別火”。

投資人問:你媽到處罵投資人,誰還敢投你?汪小菲說:“我家對鼎暉沒意見,罵的是CVC。”鼎暉是俏江南的第一個投資人,CVC是第二個。

汪小菲一家並不缺投資人。四年後,在另一家投資機構的支持下,張蘭母子的第一家麻六記店在北京開業。這家店和已經不屬於張蘭的俏江南同樣位於北京國貿商城,直線距離不足200米。

年過六旬的張蘭忙於直播帶貨,但商界都很清楚,張蘭與CVC的恩怨一直沒有了斷。

自2015年官方的“貿仲委”仲裁支持CVC以來,張蘭一直被要求返回CVC當年支付的收購款。而這筆款項早被張蘭納入家族信託,理論上已經與她本人徹底切割。

但隨着最近幾個月的進展,大衆在佩服張蘭“不死鳥”一般的企業家精神之餘,也漸漸接近了當年事情的真相:張蘭法律意識的淡漠、脫離事實的煽情,CVC資本運作的瑕疵,以及在大陸的水土不服。

一場本該是皆大歡喜的交易

簡單梳理一下俏江南與資方的爭議。

2008年,正處於鼎盛時期的俏江南想要上市,於是引入著名的鼎暉投資。鼎暉投資俏江南約2億元人民幣,俏江南出讓給鼎暉10.526%的股權。此時,雙方認定俏江南的估值約爲20億元。

2012年初,由於國內IPO政策的限制,俏江南在A股上市無望,張蘭決定轉戰港股。在尋求基石投資人的過程中,CVC(歐洲最大的私募基金之一)現身。

詭異的是,雙方達成的協議並不是CVC參股俏江南,而是一場控股收購。雙方達成協議,CVC以2.5億美元獲得俏江南82.7%的股份(含接手鼎暉的股份)。收購完成後,張蘭持股13.8%,成爲小股東,員工持股3.5%。

2013年11月,中國商務部批准CVC收購俏江南;12月雙方完成股權交易,CVC打款。根據業內人士的估算,此次交易,張蘭獲得了12億元現金+13.8%的股權。

另外,根據張蘭本人對媒體的說法,在她的律師的堅持下,協議中指定的仲裁機構爲中國國際經濟貿易仲裁委員會(簡稱“貿仲委”,1954年成立,原名對外貿易仲裁委員會,1988年經國務院批准使用現名)。

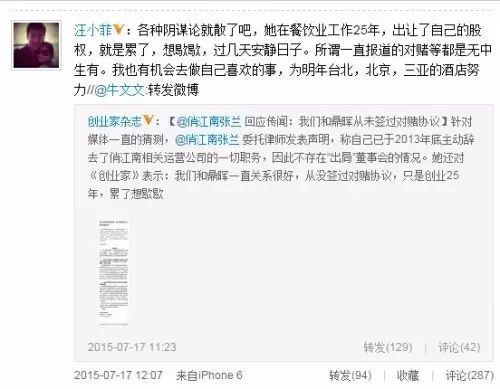

按說,這應該是一筆雙方皆大歡喜的交易。下圖是汪小菲當年發的微博,解釋了母親張蘭讓CVC控股的原因。

張蘭1958年出生,是餐飲業最著名的女性連續創業者,如果她能以協議約定的身家退出,也算是圓滿。但誰也沒想到,雙方開啓的是一個跨越十年的訴訟大戰。

2015年5月,CVC向“貿仲委”申請仲裁,要求撤銷原收購協議或退賠。CVC認爲在收購時,張蘭嚴重財務造假,導致CVC的收購價格過高。如果原收購協議無法撤銷,則要求張蘭就欺詐做出賠償。

張蘭則指責CVC未經她本人許可,將包括她個人的13.8%的股份在內的俏江南100%的股份抵押給銀行,並用假財務報告污衊她本人。

與此同時,張蘭成立了離岸家族信託殼公司SETL,受益人爲她的兒子汪小菲及其子女;並將CVC轉賬中的1.42億美元現金和證券,轉至信託賬戶名下,與自己可能的債務切割。(注:信託有資產隔離功能,債權人就無法就該信託財產主張債權)。

2019年4月,張蘭在“貿仲委”的仲裁官司中敗訴,被判決支付CVC基金1.42億美元及利息,且“貿仲委”的仲裁爲終審。

在“貿仲委”裁定之後,CVC陸續在香港地區、新加坡、美國申請了關於此項中國裁定在海外的強制執行、申請凍結令、追蹤資金去向、委派賬戶接管人等操作。此次張蘭的海外信託被“擊穿”,資產隔離失敗,就是CVC堅持討債的一個重要成果。

信託被“擊穿”,意思是美國的一家法院認定張蘭的行爲顯示,她並沒有與該信託實際“切割”,判決拍賣張蘭用信託的錢在美國購置的房產,並將涉款項劃給CVC。

有人說,2013年之後,中國大陸的高端商務餐飲受到了毀滅性的打擊。CVC接手後發現“玩不轉”俏江南才折騰張蘭的。這或許沒錯。我們無法猜測動機,只能看事實。而事實就是,迄今爲止,張蘭尚未贏過任何一個海內外的訴訟。

張蘭 vs CVC,律師的解讀

張蘭恨CVC,心情可以理解。因爲正是這家機構,不僅迫使她退賠已經到手的收購款,而且還最終讓她失去了13.8%的俏江南股權。

面臨“一夜回到創業前”的張蘭始終認爲,她是被資本“套路”了,但對CVC來說,這只是正常的資本運作。

下面的敘述比較“燒腦”,但有助於瞭解張蘭等老一輩企業家面對資本表現出的準備不足。

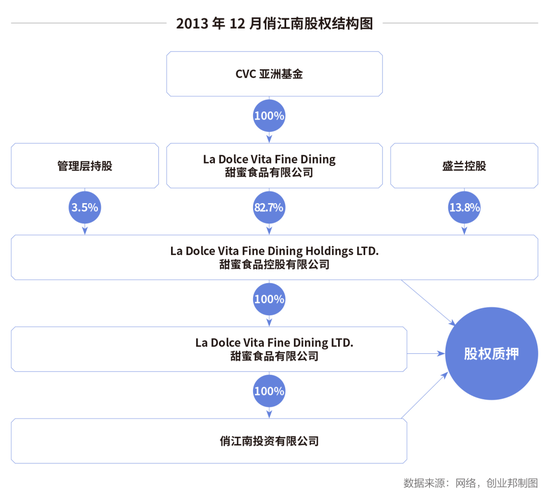

2013年CVC收購俏江南後,設立了“甜蜜食品控股有限公司”,該控股公司又下設“甜蜜食品有限公司”,控股公司(Holdings)控制着有限公司(Company)100%的股權,而有限公司又控制着俏江南投資有限公司100%的股權。

也就是說,控股公司是CVC設立的、用於收購俏江南的殼公司,該殼公司的股權由三個實體掌握,分別是CVC亞洲基金(82.7%)、張蘭名下的盛蘭控股(13.8%)和俏江南全體的員工持股(3.5%)。

據媒體報道,2013年8月,CVC和張蘭簽署了股權收購協議後,就將整個殼公司100%的股權質押給了6家銀行,由此獲得了銀行提供的1.42億美元的貸款,這纔在2013年12月向張蘭轉賬,完成了對於俏江南的收購。

這是典型的“槓桿收購”,即基金用自己小錢撬動大錢,用別人的錢做自己的事。但讓張蘭生氣的是,CVC未經她本人許可,把屬於張蘭的13.8%的股份也一併抵押給了銀行。

張蘭生氣有道理嗎?錦天城律師事務所熊孝華律師表示,CVC的做法確有值得商榷之處。

在這起案件中,CVC將甜蜜食品控股有限公司、甜蜜食品有限公司、俏江南投資有限公司做股權質押時,並未經過小股東盛蘭控股的同意。

但是,CVC持有甜蜜食品控股有限公司82.7%的股權,甜蜜食品控股有限公司持有甜蜜食品有限公司100%的股權,甜蜜食品有限公司持有俏江南投資有限公司100%的股權。

熊孝華律師認爲,這種股權結構決定了,就算張蘭不同意,CVC仍可以做出有效的股東會決議。

據此,張蘭認爲自己是“被資本算計了”,但同時張蘭承認當時是想省錢,沒有聘請專業的律師來處理協議。

2015年,CVC將俏江南的全部股權轉讓給香港保華有限公司(代表債權銀行),張蘭也失去自己的俏江南的少數股權。

張蘭的缺乏法律意識也體現在她在信託問題上的做法。

錦天城律師事務所胡德莉律師表示,張蘭的主要錯誤在於對其信託中財產的過度控制。

比如,新加坡高等法院認定張蘭爲家族信託項下資金的實際權利人,主要理由有三個:

(1)該家族信託設立後,張蘭仍可自由使用家族信託項下銀行賬戶內資金用於自身購房等事宜;

(2)張蘭對財產凍結令的反應:在甜蜜生活公司獲得有關法院作出的對張蘭的財產凍結令後,張蘭急於轉移該家族信託項下資金;

(3)張蘭曾通過其代理人向家族信託項下資金所在銀行發送郵件,其中提到家族信託項下有關銀行賬戶爲張蘭所有,張蘭正在採取法律措施撤銷有關財產凍結令。

對此,張蘭的反應也是“被人算計”,並提出已經準備充分證據,準備上訴。

胡德莉律師說,如果張蘭能夠圍繞設立信託的目的,以及委託人對信託財產的控制權界限兩個方面準備證據,才能提高勝訴概率。

CVC水土不服

被張蘭母子罵了10年的CVC(全名CVC Capital Partners)成立於1981年,總部位於盧森堡,最初隸屬於花旗集團。1993年通過管理層收購獨立,現在花旗集團依然是其重要的機構投資者。

官網顯示,CVC管理着850億歐元的資產,雖然規模不及黑石、凱雷這樣的美國巨頭,但已經算是歐洲的PE老大。

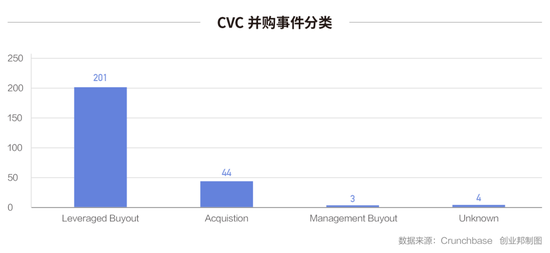

與全世界頂流的PE一樣,CVC熱衷“槓桿收購”(LBO)。槓桿收購又稱融資併購,或是舉債經營收購,指的是一方利用收購目標的資產作爲債務抵押,獲得收購此公司的資金。(CVC就是用俏江南的股權抵押給銀行獲得收購資金)

槓桿收購的主體一般是專業的金融投資公司,收購目標企業的目的是以合適的價錢買下公司,通過經營使公司增值,並通過財務槓桿增加投資收益。

Crunchbase的數據顯示,在CVC做過的252起收購事件中,“槓桿收購”佔了201起,佔了全部併購事件數的79%。

因此,槓桿收購最看重的是企業的現金流,只有現金流好的企業,才能及時還上銀行的貸款。(CVC後來就是因爲俏江南經營不善,把全部股權轉讓給了債權銀行)

在過去的40年,CVC有過一些非常成功的槓桿收購案例。

2006年,CVC以20億美元價格收購Delta Topco 63.4%的股權。這20億中,有11億美元來自蘇格蘭皇家銀行的貸款。十年後,CVC將控股權售給了媒體公司Liberty Global,套現44億美元,投資回報率高達351.8%。

2010年5月,CVC以7.5億美元的價格聯合收購了愛爾蘭Avolon Holdings。2016年,公司以76億美元的價格出售給了中國的渤海集團,CVC套現13億美元。

在中國,CVC同樣偏愛現金流良好的企業。

創業邦旗下的睿獸分析顯示,2006-2014年,CVC在中國相繼投資了10家企業,其中大陸地區8家,分別是亞洲木業、珠海中富、金天醫藥、盈鋒科技、萬全醫藥、啓德教育、大娘水餃和俏江南;香港地區2家,分別是鴻興印刷集團、新鴻基和千百度。

但海外似乎無往不利的打法,在中國出現了嚴重的水土不服。

除了亞洲木業、鴻興印刷集團、盈鋒科技和千百度之外,其他企業均在CVC介入之後出現了業績下滑。

這其中,除了俏江南,最有名的案例是大娘水餃。

2013年,CVC收購了大娘水餃90%的股份。CVC進入後,不僅更換了管理團隊,還將大娘水餃的產品提價減量。

餃子每隻由20克改到17.5克,主要湯品主料減10%,產品也從純手工製作改用機器製作。

2014-2015年,大娘水餃銷售額平均每年下降10%,從全國中式餐飲服務企業排名第三、中國連鎖餃子館排名第一的位置上跌落,大量加盟商也選擇關店結業。

2015年底,CVC開始給大娘水餃尋找下家。同年,大娘水餃創始人吳國強發佈致全體員工的公開信,譴責CVC在經營上偷工減料、在合作上背信棄義。對此,CVC回應稱吳國強無權過問。

2017年4月,大娘水餃被轉賣給了格林豪泰酒店管理集團。

截至2021年底,大娘水餃僅剩297家門店,包括160家自營餐廳和137家加盟餐廳,相比2013年減少了153家門店。

相較於歐美,在中國做控股型收購更爲艱難。

行業人士介紹,收購後換掉管理層是海外PE的常規操作,但中國缺少懂業務,能與資方交流的職業經理人。且換掉的管理層通常是一代創業者,在後續的企業經營中經常遇到麻煩。

海外PE在收購後常用的“降本增效”,在中國的輿論環境下,通常意味着“喫相難看”。

同時,“降本增效”通常意味着關閉不掙錢的業務,以及大幅裁員。不僅在輿論上容易受到攻擊,政府關係也很難做。(詳見《VC除了聲譽,一無所有》)

或許是由於在中國遭遇了太多的滑鐵盧,2014年之後,CVC亞洲基金鮮少在中國進行投資,“CVC這幫人”肯定是沒“完蛋”,但確實在中國沉寂了很長一段時間。

睿獸分析的數據顯示,直到2020年後CVC才又陸續出手。

2020年12月,CVC出資13.05億港元獲得了香港潮流服飾集團I.T 49.35%的股權;2021年3月,增持新鴻基公司1.97億股;2021年8月又以2億美元投資了西安怡康醫藥,並在之後完成了對西安怡康醫藥整個連鎖板塊的收購。

風險資本進入中國只有30多年的歷史,PE所處的併購則更晚一些。期間,企業家和投資人的衝突在所難免。但一些傳統企業家藉助輿論,污名化資本的做法也屢屢見諸報端。

2016年12月,雷士照明創始人吳長江被惠州市中院以挪用資金罪和職務侵佔罪(部分用於賭博),一審判決14年。此後經歷了六年的上訴和重審,當時媒體的基調是“華爾街霸佔民企”。2021年4月,廣東省高院終審駁回吳長江的上訴請求。

雷士照明曾經的投資人閻焱曾經對媒體說:“企業家怎麼可能被忽悠,你們去忽悠試試”。

其實,無論做投資還是實業,“忽悠”有時是難免的,但企業家要注意不要自作聰明,要讓專業人去處理專業的事,而投資人則需要多接地氣,讓企業家“更舒服一些”。畢竟,優秀的企業家是投資人的衣食父母。

當年那位在臺北見過汪小菲的投資人告訴創業邦,一家本土的餐飲機構後來從債權銀行那裏接手了俏江南,“這兩年應該經營的還不錯”。

這位投資人現在依舊是這兩家川菜館的常客。“商務宴請去俏江南,自己喫去麻六記。做企業早晚要回歸生意本質。”