騰訊雲難於既要又要

局面日趨複雜。

文丨範東成

來源 | 海克財經

近日數據庫測評權威機構TPC官方網站顯示,騰訊雲數據庫TDSQL通過TPC-C基準測試,性能達到每分鐘8.14億筆交易,創造了新的世界紀錄。

TPC即國際事務處理性能委員會,創立於1988年,正式成員包括Oracle、IBM、微軟、NVIDIA等公司,是制定企業級應用基準測試考評標準的非盈利組織。測試者需按要求搭建測評平臺和程序進行測試。通過審計後,TPC官網會公佈包括測試廠家、數據庫版本、詳細軟硬件配置、測試過程在內的詳細測試報告。

而TPC-C是TPC發佈的針對聯機事務交易系統的基準測試標準,其核心要求是無任何人工干預的8小時穩定運行和性能採集每秒性能波動不超過2%。此次騰訊雲數據庫TDSQL的成績相當於持續8小時應對每分鐘創建8.14億筆交易訂單的需求,數據庫系統不出現抖動,且其性能波動範圍保持在0.2%以內,遠超TPC-C的審計要求。

TPC的背書頗有含金量,但國產數據庫成果卓著,騰訊雲並非第一個喫螃蟹的。2019年,阿里自主研發的OceanBase以6088萬tpmC(每分鐘系統處理新訂單數)登頂TPC-C榜單,打破了Oracle在此項上的多年壟斷。2020年5月,OceanBase刷新成績,tpmC達7.07億。2021年5月,OceanBase還問鼎了TPC的另一項TPC-H數據分析型基準測試榜單,以1526萬QphH(吞吐量指標)的性能於30000GB中排名第一。

目前TPC官網顯示,在TPC-C測試中,騰訊雲TDSQL排名第一,阿里雲OceanBase排名第二;而在TPC-H榜單中,阿里雲的Hologres於2022年10月31日打破紀錄,以2786萬QphH的性能,高居30000GB榜首,比第二名戴爾高出23%,原先OceanBase的紀錄也在榜上。

通過TPC測試需要相當的成本,所以業內有一種說法是,已有口碑的廠商無需再通過技術測試結果來進行宣傳,後進者更有刷榜動力。而單純的技術表現亦不能與商用、市場發展劃等號。

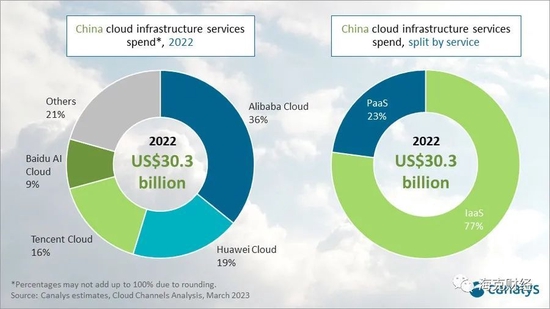

據調研機構Canalys數據,2022年中國雲基礎設施服務市場銷售總額爲303億美元,合計佔市場八成份額的“四朵雲”分別是阿里雲(36%)、華爲雲(19%)、騰訊雲(16%)與百度智能雲(9%)。

創立於2009年的阿里雲有技術儲備和先發優勢,始於2010年的騰訊雲卻已被2017年才發力的華爲雲超越,遑論還有天翼雲、移動雲等國資雲側翼包抄,以及AWS、Azure等海外雲廠商來國內分一杯羹。前有大山難越,後起之秀又攻勢迅猛,處境尷尬的騰訊雲亟需尋找自己的出路。

01

降本難增效

據騰訊3月22日發佈的財報,2022年全年,騰訊營收5545.55億元,同比下降1%;淨利潤1882.43億元,同比下降16%。騰訊營收主要來源爲增值服務、金融科技及企業服務、網絡廣告、其他,收入分別爲2875.65億元、1770.64億元、827.29億元和71.94億元,佔比分別爲52%、32%、15%和1%。

騰訊雲從屬金融科技及企業服務一項。金融科技以商業支付業務爲主,企業服務則指包含雲服務在內的業務。財報並未將兩項營收分別列出。這項業務2022年全年收入同比增長3%,主要來自支付金額增長,企業服務則由於縮減虧損活動而同比下降——自2022年第一季度開始的這些財報中,企業服務收入同比下降被反覆提及。

騰訊金融科技及企業服務於2022年第四季度實現收入472.44億元,環比增長5%,同比下降1%,是業務首次季度同比下滑。財報解釋,同比變化源於疫情爆發對支付活動的抑制及企業服務業務虧損活動的縮減,環比增長則來自雲服務年終項目部署拉動的季節性增加,部分被支付服務收入的減少抵消。簡言之,騰訊雲季節性收入的增加抵不過支付服務部分的減少,金融科技收入規模大於企業服務。

更重要的是,騰訊雲削減成本的直接效果有限。騰訊金融科技及企業服務2022年成本爲1186.9億元,佔該項收入的67%。其成本同比下降2%,主要原因在於縮減虧損活動而減少雲項目部署,抵消了由支付金額增長帶動的交易成本增加,而對應這種縮減的是企業服務收入同比下降。金融科技及企業服務收入環比增長5%,收入成本亦增長5%,即來自雲服務年終項目部署成本及服務器與頻寬成本增加。

在2021年財報中,騰訊曾提及要改善利潤率,重定IaaS(基礎設施即服務)和PaaS(平臺即服務)的發展重心,從單純追求收入增長轉向爲客戶創造價值及實現高質量增長。2022年財報則表示要進一步減少虧損業務並優化成本,專注於利潤率更健康的自研PaaS解決方案。

據海克財經瞭解,IaaS產品同質性高,佔據市場往往需要以價格取勝,很容易導致虧損,PaaS則有更高的利潤空間;但IaaS有更明顯的規模效應,平衡成本後能快速起量,憑藉邊際效應盈利,只是這個投入過程更爲漫長。

以2006年創立的IaaS巨頭AWS(亞馬遜雲)爲例,2015年4月亞馬遜首次公佈其經營情況,2014年AWS運營利潤爲6.6億美元。2015年,AWS收入78.8億美元,運營利潤18.6億元,而亞馬遜整體運營利潤22億美元。此後亞馬遜每年都有一半以上的運營利潤來自AWS。2022年,亞馬遜運營利潤122億美元,而AWS利潤228億美元,同比增長23%。

IaaS佔收入六成以上的阿里雲也在2020年第四季度首次實現季度盈利,2022年其收入爲775.92億元,利潤13.13億元。

騰訊雲也曾高速發展。從2014年開始,騰訊雲居於阿里雲之後,爲國內第二大雲服務廠商。2018年,騰訊首次披露騰訊雲收入91億元,同比增長超過100%,已連續4年保持3位數以上增長。2019年騰訊雲收入超過170億元。但自2020年開始,騰訊不再單獨公佈騰訊雲收入狀況,而是將其併入到了金融科技及企業服務中。

座次變化就發生在2020年。該年度華爲雲收入150億元。調研機構Gartner數據顯示,2020年全球IaaS公有云前五分別爲AWS(44.6%)、微軟Azure(19.7%)、阿里雲(9.5%)、谷歌雲(6.1%)和華爲雲(4.2%)。而2019年的前四位置不變,第五是佔比2.8%的騰訊雲。

規模效應尚未成型就被華爲雲反超,騰訊雲再採取收縮策略的結果可想而知。而且中國信通院《雲計算白皮書(2022年)》顯示,2021年國內公有云IaaS與PaaS市場規模分別爲1614.7億元和196億元,IaaS的主導地位顯而易見。減少對IaaS的投入意味着增長的侷限性更大,後續發展更得打上問號。

02

政務雲變數

除了縮減虧損活動,騰訊還在進一步調整組織架構。在2018年9月成立CSIG(雲與智慧產業事業羣)後,騰訊雲的戰略地位有所提升。2021年5月,CSIG確立了“紮根行業、深耕區域、提升效率”的策略,並組建智慧工業和服務業業務線,試圖進一步細化騰訊雲與傳統行業的結合。但據報道,2021年底開始,騰訊多個事業羣進行人員縮減。網傳CSIG是裁員重災區,比例高達20%-25%。

精簡的另一面是集中力量進軍To G市場。調研機構IDC預計,2023-2025年,中國政務雲市場規模將從近600億元增長至約850億元。騰訊CSIG於2022年7月宣佈成立政企業務線,政務、工業、能源、文旅、農業等傳統業態成爲其主攻方向。相較於客單價低、續費率低的中小企業,政府部門、大型國企等G端客戶有更強的上雲需求,具備付費能力,付費意願也相對穩定。

此前騰訊雲發力G端的新聞是2017年3月以0.01元低價投標,引發了市場爭議。彼時廈門市政務外網雲服務公開招標,預算金額爲495萬元。參與競標的5家企業包括中國移動、中國電信等,其餘企業投標價格在170萬-290萬元,而騰訊雲最終以0.01元中標。無論項目本身如何,騰訊政務雲業務的確由此進入了公衆視野,在市場上佔有了一席之地。

騰訊政務雲2018年覆蓋省份超過20個,項目數量超過90個,2019年後者增加到了150個。典型案例如2018年底,騰訊雲中標“數智貴陽”相關基礎平臺項目,金額爲1億元;2019年底,騰訊雲再度中標“數智貴陽未來城市”項目,金額爲5億元;還有與雲南省聯合打造“一部手機遊雲南”項目,2019年騰訊雲以2.98億元再次中標,這是當年智慧文旅行業規模最大的訂單。

但從政務雲整體市場來看,騰訊雲的地位並不算高。IDC數據顯示,2020年中國政務雲基礎設施市場規模爲270億元,佔據份額前五位的是華爲雲(32.17%)、浪潮雲(25.44%)、紫光雲(13.19%)、天翼雲(7.63%)、阿里雲(7.01%);2021年政務雲整體市場規模爲427.16億元,前五位爲華爲雲(25.8%)、浪潮雲(20.4%)、天翼雲(11.8%)、紫光雲(11.3%)、移動雲(5.2%)。

華爲雲憑藉To B和To G的深厚內功持續在政務雲領域排行第一,也以此在3年內進入雲計算國內市場前三和全球市場前五,短時間內騰訊雲顯然難以在此賽道與之媲美。

而天翼雲、移動雲、聯通雲作爲國資背景的運營商雲,在To G業務上更是得天獨厚。2022年,天翼雲、移動雲、聯通雲營收分別爲579億元、503億元、361億元,同比增速均超過100%,騰訊雲同樣難以匹敵。IDC數據顯示,在2022年第三季度中國公有云IaaS+PaaS市場中,天翼雲以10.2%的份額,位列第三,創歷史新高。

政務雲項目多爲定製化工程,受到政策合規、管理流程、地方特殊情況等因素影響,利潤率因項目而異。騰訊雲在發力政務線的同時,如何平衡搶佔市場和保有利潤空間也是問題。

0.01元搶單已成歷史。3月9日,騰訊雲中標深圳寶安區衛生健康局“智慧健康一體化”項目,金額爲1.48億元,僅比其原預算低60萬元。而在3月10日發佈的深圳能源集團“大數據平臺及管理駕駛艙建設項目”公告中,騰訊雲以3600萬元的標價落敗於阿里雲的3579萬元。

連在雲計算其他領域佔據領先地位的阿里雲都難與有To G功底的廠商相比,騰訊雲被擠壓再正常不過。組織形態的變化能爲其在政務雲的發展上帶來多少助力不得而知,現在看來其成績單並不亮眼。

03

友商更疾行

知乎上有不少用戶曾總結國內“三朵雲”的特性:阿里雲穩定性高,價格貴,有價格折扣的活動機少,多爲大企業使用;騰訊雲價格便宜,性價比高,開發者和中小企業用得多,但活動機也逐漸減少;華爲雲價格低,安全性高,活動機便宜,缺點是雲生態系統較少。用戶“雲計算重度發燒友”表示,騰訊雲服務器價格比阿里雲低10%-30%。

但低價策略顯然難於進行可持續發展。此前曾有騰訊CSIG員工透露,2022年CSIG將“盈利”定爲業務發展指標。如此一來,曾經的低價投標、硬件搭售等銷售手段都受到限制。正如近日騰訊所發財報展示的那樣,騰訊雲主動收縮了虧損項目。但根據中信證券測算,2020、2021、2022年騰訊雲毛利率分別爲-14%、-7%、-7%,想要盈利仍有距離。

在過去幾年的特殊環境裏,降本增效是普遍說法,騰訊亦不例外。在2022年底的騰訊全球數字生態大會上,騰訊雲表示要聚焦於產品打磨,不做總集成商,寧可以“被集成”的方式提升利潤率。騰訊CSIG CEO湯道生在採訪中說,寧要150斤的強壯,也不要200斤的虛胖。

具體而言,騰訊雲希望在IaaS層專注基礎能力,在PaaS層傾注數據庫、音視頻、雲開發等標準化平臺產品,在SaaS(軟件即服務)層則着力於騰訊會議、騰訊文檔、企業微信等服務類產品。

這代表着原有產品線的延伸與明晰邊界,中間並無大的突破點。

在一衆尋求縱橫整合、更大更全的雲計算廠商中,被集成是種部分退出競爭的姿態。其利在於能和華爲、中國移動、中國聯通等其他數字化企業發展更深入的合作關係,其弊則容易使騰訊雲對行業的掌控力進一步弱化。阿里雲也曾提出只做PaaS、不做SaaS來劃分與合作伙伴的邊界,但其本質是爲了擴大合作可能性和生態化,與騰訊雲的情況截然不同。

更何況,騰訊雲的一些產品並無極高的技術壁壘。以2021年騰訊全球數字生態大會發布的芯片爲例。這3款芯片分別爲針對AI計算的“紫霄”、用於視頻處理的“滄海”和麪向高性能網絡的“玄靈”,其中“紫霄”已進入試生產環節。但據海克財經瞭解,騰訊雲服務器CPU大部分用的仍是AMD和英特爾提供的產品,不是自家芯片。

騰訊雲造芯的步子也比其他廠商要晚。2018年百度已發佈自研的雲端 AI芯片“崑崙”,2021年其芯片業務成立獨立公司“崑崙芯”,而後“崑崙”二代實現量產。阿里則在2018年成立了獨立的芯片公司“平頭哥”。在2022年雲棲大會上阿里宣佈,自研CPU倚天710已大規模應用,這是中國首個雲上大規模應用的自研CPU。

而2022年底騰訊發佈的產品是搭載第四代AMD EPYC處理器的星星海自研服務器AC222,阿里雲則已經構建了全棧自研的基礎設施,包括芯片、服務器、高性能網卡、交換機等。雲計算相關技術和產品多有重研發、高投入的特點,想要在嚴格控制成本的同時提升技術絕非易事,更何況相關技術的發展極爲迅速。

在騰訊發佈2022年第四季度及全年財報當晚的分析師電話會議上,騰訊總裁劉熾平回應關於ChatGPT和AI相關問題時表示,AI大模型的基礎非常重要,騰訊用大量精力打好基礎,進一步優化騰訊混元助手大模型,將來給市場提供大模型能力。

現實情況是市場不會等待騰訊打基礎和做優化。微軟Azure引入了OpenAI,並將各種應用與AI大模型進行融合,已經宣佈ChatGPT與必應搜索引擎的融合以及GPT-4大型語言模型與Office應用的融合。藉助OpenAI,微軟正將應用能力雲化,即將把雲計算推入下一個發展階段。

調研機構智研諮詢數據顯示,2022年中國雲計算市場規模4552.4億元,同比增長33.5%,仍處於高速發展期。國家十四五規劃則將數字中國建設提升到了新高度,雲計算是重點發展產業。近年工信部、國家發展改革委等亦多次提及雲計算等數字技術的發展以及推動數字技術與實體經濟融合,足見其發展空間。

騰訊雲選擇減收增利,收束以度過寒冬。但降本以外如何自我造血,如何在市場中佔據有利位置,這些問題騰訊雲仍懸而未決。