国信期货:苹果:旧季库存偏高 关注新季种植情况

第一部分 行情回顾

图:苹果期货一季度走势图

数据来源:文华财经 国信期货

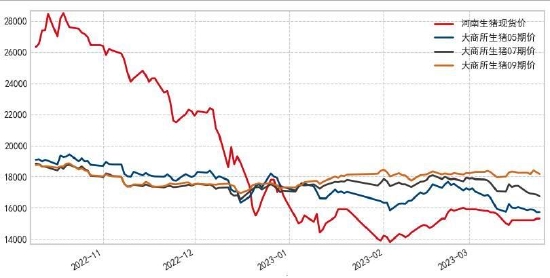

一季度苹果期货的走势大致可分为3个阶段:

1、1月3日-2月3日:大幅拉涨。2023年春节时间提前,客商集中备货以礼盒包装为主,但产地工人普遍生病,用工十分紧张,造成了短期供应偏紧的局面。而另一方面,第一波大规模疫情的冲击超出许多人的预期,苹果、梨、柠檬等水果得到消费者青睐,在资金推动下,苹果期货多头情绪高涨。

2、2月6日-2月27日:先抑后扬。春节备货高峰已过,下游批发市场到货数量下滑,采购人员也呈减少趋势,产地出货速度缓慢,月初行情走弱。但果农惜售情绪严重,产地不少果农报价提高、冷库要价也偏强硬,为苹果下方提供支撑。此外,交割果新闻将苹果期货推向舆论的风口浪尖,苹果热度提高,在资金推动下上涨明显。

3、2月28日-3月24日:高位回落。全国冷库苹果库存量高于去年同期,处于五年历史偏上位置,库存压力较大。果农惜售挺价情绪仍然严重,产地价格再次出现小幅上涨之后下游接货意愿并不强烈。销售压力制约,节日备货效应有限,苹果高位回落,但下方尚存成本支撑。

第二部分 苹果基本面分析

一、冷库库存量偏高

图:全国冷库苹果冷库情况(单位:万吨)

数据来源:卓创资讯 国信期货

根据卓创资讯市场调研统计,2022/23季全国苹果产量约3518.59万吨,处于近五年的较低水平,同比去年的最终产量减少6.46%,较五年历史平均产量下滑5.6%,而与产量相对正常的2019年相比减少17.59%。今年苹果入库进度较慢。山东产区节日期间的大风、降雨天气影响摘袋进度,甘肃由于人工紧张也迟迟未完成入库。一般而言,产量和入库量是相对应的,因此很多果农、客商及贸易商等行业人士预计存储量可能会创新低,大概在750万吨左右。可是随着入库不断进行,新季苹果在11月底入库量达到高峰值,最终全国冷库苹果库存量约878.1万吨,同比减少3.6%;较五年历史平均值减少4.2%。实际的冷库存储量相对来说处在中等水平,入库量超出前期市场预估,苹果减产预期部分落空。入库量超预期,出现这种情况的原因在于,产量虽下滑,但优果率有明显提高。优果率体现在两方面,一是果个,另外就是质量。果个方面,东、西部产区皆出现明显好转。总体来说,新季质量提高明显,高价优质货源居多,低价货源少。

图:山东地区苹果冷库情况(单位:万吨)

数据来源:卓创资讯 国信期货

图:陕西地区苹果冷库情况(单位:万吨)

数据来源:卓创资讯 国信期货

据卓创资讯,截至2023年3月23日,全国冷库苹果库存量约617.32万吨,高于去年同期38.2万吨,且高于前五年历史平均库存24.69万吨,处于五年历史偏上位置,库存压力较大。分地区来看,目前山东产地冷库库存量约236.19万吨,陕西地区库存量约168.78万吨。产区多数果农对于后市的看法较为乐观,认为后期好货会供不应求,这种高涨的情绪导致产区甚至是出现了炒货的行为。惜售挺价现象普遍,或会导致库存矛盾后移。当下游消化的时间窗口缩窄,果农及客商心态可能会发生转变,据了解,山西地区冷库出货积极性已经有了明显提高。随着气温逐渐升高,苹果将步入存储后期,一方面质量会下滑,另一方面存储成本也会增加。后期产地出货节奏值得关注。

二、清明节日备货,产地要价坚挺

图:全国冷库苹果周出库量(单位:万吨)

数据来源:卓创资讯 国信期货

苹果下游消费需求很难精确量化,目前我们用产地走货量作为大致评估的标准,同时结合几个重要节日的备货、销售情况进行检验。经过我们测算,苹果需求价格弹性系数β大概在-0.34左右。苹果需求的价格弹性系数显著为负,意味着苹果需求量与自身价格呈反方向变化,当价格上涨时,理性的消费者会适度减少对苹果的消费,反之,则会增加苹果的消费量。同时,β绝对值为0.34表明苹果需求对自身价格的变动缺乏弹性,意味着价格较大幅度的变化才能带动需求量小的变化。因此产地苹果只有在大幅跌价的时候,去库走货进度才会明显提高。

图:山东产区周出库量(单位:万吨)

数据来源:卓创资讯 国信期货

图:陕西产区周出库量(单位:万吨)

数据来源:卓创资讯 国信期货

与产地形成对比的,是批发市场的清淡行情。苹果或已经进入销售淡季,产区与批发市场所代表的终端需求持续博弈中。今年新季的价格一直居高,不利于下游走货。一季度全国冷库苹果走货量约234.7万吨,同比下滑18.64%。价格方面,据中果网,山东栖霞产区果农低价货源及条纹好货较受客商青睐,实际成交看货定价为主。当前库存果农纸袋富士80#以上一二级价格在3.50-4.20元/斤,统货价格在3.00-3.20元/斤,三级价格在2.50-2.80元/斤;洛川产区看货客商数量增加,但果农及存储商普遍要价坚挺,下游接受度不高,成交一般。当前库存纸袋富士果农货70#起步价格在3.80-4.20元/斤,客商存货80#价格在4.40-4.50元/斤,75#价格在4.20元/斤左右。随着气温升高,苹果存储难度增加,如果新季苹果的价格高位运行,可能会对下游消费起到一定抑制作用,苹果后期或容易出现高开低走局面。

图:山东产区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

图:陕西产区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

图:低价区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

三、鲜苹果进口规模较小,一季度进口下滑明显

随着居民收入水平以及消费水平的提高,人们对于生活品质的要求会相应增加。种类单一、质量一般的苹果满足不了消费需求,海外如日本和法国的红富士质量上乘,口感香甜,逐渐得到很多国内消费者的青睐。我国鲜苹果主要进口国包括新西兰、美国、智利等国家。

图:鲜苹果进口量(单位:吨)

数据来源:WIND 国信期货

图:鲜苹果累计进口量(单位:吨)

数据来源:WIND 国信期货

但我国鲜苹果总体进口规模较小,2010-2020年进口数量仅占总产量的1%左右。进口量小,主要原因在于我国苹果供应稳定,能满足自给自足的需要。据海关总署统计,2023年1-2月我国累计进口鲜苹果约0.11万吨,同比减少73.17%;累计进口金额0.026亿美元,同比减少72.88%。一般而言一季度是进口淡季,预计进口量或维持偏低水平。

四、鲜苹果出口表现不佳

图:苹果出口情况(单位:吨)

数据来源:WIND 海关总署 国信期货

图:主要出口国数量(单位:吨)

数据来源:WIND 海关总署 国信期货

我国鲜苹果主要出口东南亚国家,出口优势多来自于价格。我国鲜苹果主要出口国家包括孟加拉国、越南、印度尼西亚、尼泊尔、菲律宾以及泰国。根据海关总署公布的数据,2023年1-2月我国累计出口鲜苹果数量约11.70万吨,同比减少3.92%;累计出口金额1.49亿美元,同比减少4.36%,出口表现不佳。从我国出口的国家或地区来看,出口量前五的是孟加拉国、越南、泰国、菲律宾和尼泊尔联邦民主共和国。从季节性上看,第四季度及次年第一季度是苹果的出口旺季,新季苹果价格始终偏强运行,出口成本攀升不利于出口恢复,预计出口维持偏低水平。不过我国鲜苹果出口规模仍然偏小,占总需求量的3%左右,叠加近些年来苹果减产,出口下滑对我国苹果供需格局影响有限。

五、替代水果价格高位运行

图:全国水果产量(单位:万吨)

数据来源:同花顺iFinD 国信期货

图:其他新鲜热带水果进口量(单位:吨)

数据来源:WIND 联合国粮农组织 国信期货

图:10种水果与苹果价格相关性

数据来源:WIND 农业农村部 国信期货

近年来,水果整体丰产,同时进口水果补充消费者的需求,水果市场选择明显增加。苹果作为水果中的一员,也会受到相关品种的影响。替代水果分为两方面,一方面是储藏类水果的影响,比如与苹果耐储性相当的梨;另一方面是时令水果的影响,比如带有极强季节性的水果大类西瓜,以及柑橘和芒果、草莓等具有口感的时令水果。

图:7种重点监测水果平均批发价(单位:元/公斤)

数据来源:WIND 农业农村部 国信期货

图:富士苹果批发价格(单位:元/斤)

数据来源:WIND 农业部 国信期货

近年来,水果整体丰产,同时进口水果补充消费者的需求,水果市场选择明显增加。苹果作为水果中的一员,也会受到相关品种的影响。替代水果分为两方面,一方面是储藏类水果的影响,比如与苹果耐储性相当的梨;另一方面是时令水果的影响,比如带有极强季节性的水果大类西瓜,以及柑橘和芒果、草莓等具有口感的时令水果。2023年一季度水果价格居高运行,截至3月23日,农业农村部重点监测的7种水果平均批发价约8.19元/公斤,与去年同期相比上涨20.44%,处在近五年历史最高位置。水果作为一般消费品,其需求量与价格一般呈反比,价格居高将会抑制居民的消费意愿。

目前已经进入苹果传统销售旺季,市场客商为清明节备货。柑橘类水果进入销售尾期,夏季时令水果未大量上市,当前正值苹果全年销售量较大阶段,其他水果价格偏高,预计将对苹果价格形成一定支撑,短期或以稳定运行为主。

图:哈密瓜平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:巨峰葡萄平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:香蕉平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:鸭梨平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:西瓜平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:蜜桔平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

六、苹果消费季节性分析

苹果作为一种季产年销的水果,带有非常明显的季节性。按五年历史价格统计,上涨概率较大的月份多集中在下半年,分别为:9月、11月和12月。就历史规律而言,一般库存苹果9月底会完成清库,而苹果储存到了后期,质量会有所下滑,好货就成了稀缺品。并且这个时候新季苹果还未完全大量上市,整个市场的库存是处在偏空的状态,同时9月份气温逐渐下降,时令水果慢慢减少供应退出市场,中秋、国庆双节备货,利好苹果的消费。因此果农和客商带有惜售情绪,苹果在9月份涨价也在意料之中。而11、12月份,新果开始有效供应市场,并且临近圣诞节和元旦,节日提振效应明显,苹果需求较为旺盛,驱动价格上行。

而下跌概率较大的月份分布较为分散,主要包括:4月、8月和10月。4月份是比较关键的去库时间节点,一方面,4月份之后气温上升,不少季节性强的时令水果上市,冲击苹果的消费市场;另一方面,库存苹果存放已超半年,后期质量恐有所下滑,且下半年节日不多,节日效应或大打折扣,因此,4月份降价去库的可能性较高。而到了8月份,离清库还剩下一个月的时间,面对的挑战包括但不限于:时令水果继续冲击市场;早熟苹果上市挤占库存苹果的销售份额;由于存放时间长库存苹果自身质量出现下滑等,因此8月份价格下滑比较明显。10月份伴随新季苹果大量上市供应市场,且替代水果梨与苹果的上市期也比较接近,阶段性的供应压力驱动苹果价格有所下滑。

图:富士苹果平均批发价格(单位:元/公斤)

数据来源:WIND 农业部 国信期货

第三部分 后市展望

据卓创资讯,截至2023年3月23日,全国冷库苹果库存量约617.32万吨,高于去年同期38.2万吨,且高于前五年历史平均库存24.69万吨,处于五年历史偏上位置,库存压力较大。分地区来看,目前山东产地冷库库存量约236.19万吨,陕西地区库存量约168.78万吨。一季度全国冷库苹果走货量约234.7万吨,同比下滑18.64%。山东产区冷库包装客商数量较前期有所增加,但西北产区包装、发货客商不多。按当前的出货节奏测算,目前库存压力较大,清库时间较去年或多出2-4周。苹果出货最为关键的时间窗口便是五一劳动节前。一方面,五月份之后节日不多,随着气温攀升,库存苹果存储难度加大,恐面临虎皮、烂果等质量问题,居民购买意愿下滑;另一方面,夏季时令水果大量供应市场,对苹果终端消费需求形成巨大冲击。现在距离5月只剩一个月的库存消化时间,在库存压力之下,果农及客商心态可能会发生转变。根据海关总署公布的数据,2023年1-2月我国累计出口鲜苹果数量约11.70万吨,同比减少3.92%;累计出口金额1.49亿美元,同比减少4.36%,出口表现不佳。从我国出口的国家或地区来看,出口量前五的是孟加拉国、越南、泰国、菲律宾和尼泊尔联邦民主共和国。从季节性上看,第四季度及次年第一季度是苹果的出口旺季,新季苹果价格始终偏强运行,出口成本攀升不利于出口恢复,预计出口维持偏低水平。

苹果需求价格弹性较小,意味着价格较大幅度的变化才能带动需求量小的变化。因此产地苹果只有在大幅跌价的时候,去库走货进度才会明显提高。目前已经进入苹果传统销售旺季,市场客商为清明节备货。柑橘类水果进入销售尾期,夏季时令水果未大量上市,当前正值苹果全年销售量较大阶段,其他水果价格偏高,对苹果价格形成一定支撑。今年电商采购积极性已经出现较大下滑,这是因为电商入场一般采购的是低价货源,而目前价格偏高,采购成本抑制需求。后期产地出货节奏值得关注,预计在库存压力之下,果农挺价心理预期或会松动,近月合约冲高动能受阻,操作建议逢高沽空思路对待。

国信期货 黎静宜 覃多贵