張明:美元指數近期爲何顯著反彈?

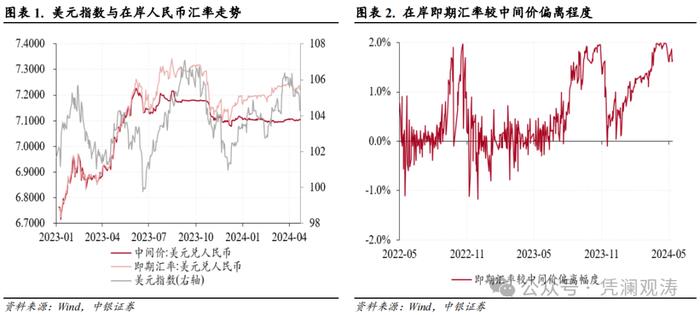

近期,人民幣兌美元匯率有所貶值,且因自2022年9月以來再次破7而引發市場關注。人民幣兌美元匯率中間價由4月14日的6.86下降至6月2日的7.09,貶值了3.3%。同期內,美元指數則由4月13日的101.01上升至6月2日的104.02,升值了3.0%。不難看出,人民幣兌美元匯率的貶值幅度與美元指數的升值幅度相當接近,這意味着美元指數的上升很可能是本輪人民幣兌美元匯率貶值的最重要因素。爲何自4月中旬至今,美元指數出現了顯著反彈呢?

筆者認爲,近期美元指數反彈的最重要原因,在於儘管經歷了非常陡峭的加息縮表進程,但迄今爲止美國經濟依然表現出較強的韌性,使得市場開始重新評估美聯儲加息的可能性,這導致美國長期利率反彈,進而帶動美元指數升值。

衆所周知,在2022年3月16日至2023年5月3日期間,美聯儲在短短14個月內加息10次,累計加息幅度高達500個基點。如果按照美聯儲之前每次25個基點的加息幅度計算,這相當於美聯儲在14個月內加息20次。如此陡峭的加息幅度是自1980年代初期“沃爾克衝擊”以來絕無僅有的。

一方面,美聯儲連續加息帶動了歐洲央行與英格蘭銀行的加息進程。2022年7月至2023年5月,歐洲央行連續加息7次,累計375個基點。2021年12月至2023年5月,英格蘭銀行連續加息12次,累計440個基點。

另一方面,主要發達國家央行集體陡峭加息,導致全球範圍內出現新一輪金融動盪。在2023年3月之前,這主要表現爲部分新興市場與發展中國家爆發因資本大量外流而引發的金融危機,例如斯里蘭卡、巴基斯坦、黎巴嫩、土耳其、埃及、加納、贊比亞、阿根廷等國家均爆發了危機。在2023年3月以來,金融動盪主要表現爲歐美銀行業動盪。迄今爲止,美國已經有硅谷銀行、簽名銀行與第一共和銀行破產倒閉,而歐洲則有瑞士信貸與德意志銀行先後遭遇危機。

由於陡峭的加息縮表已經導致國內經濟出現放緩跡象(例如美國國內商業房地產市場的下行以及美國國內投資增速的下降),且已經引發國內中小銀行業動盪,在5月初加息之後,市場普遍預測美聯儲將會停止加息,甚至開始產生美聯儲將在今年四季度降息的憧憬。

然而,美國經濟在今年4、5月份的數據,表現出美國經濟在經歷加息衝擊之後依然具有較強韌性,這意味着通貨膨脹短期內下降的速度可能明顯放緩,從而可能倒逼美聯儲繼續加息。

從勞動力市場來看,2023年4月美國經過季調後的失業率僅爲3.4%。這一數據與2023年1月持平,且是自1969年5月以來美國最低的失業率水平。儘管2023年5月美國季調失業率上升至3.7%,但同月美國季調後的新增非農就業人口達到33.9萬人,這是自2022年9月以來的次高水平(僅低於2023年1月的47.2萬人)。上述數據意味着,迄今爲止美國勞動力市場依然非常強勁,勞動力需求顯著超過勞動力供給。這一現象具有雙重涵義。第一,考慮到私人消費對美國經濟增長的貢獻超過70%,勞動力市場的火爆意味着短期內美國經濟增長動能猶在,今年年內出現衰退的概率顯著下降。第二,這意味着工資薪金上漲壓力依然較大,而這會繼續推高通脹壓力。

從通貨膨脹來看,2023年4月美國CPI同比增速爲4.9%,核心CPI同比增速爲5.5%。儘管和2022年6月9.0%的高點相比,美國CPI同比增速已經顯著下降。但與2022年9月6.7%的高點相比,美國核心CPI同比增速的下降幅度非常有限。如果我們對美國CPI同比增速做一個簡單分解的話,可以發現商品通脹增速已經由2022年3月14.2%的高點下降至2023年4月的2.1%,服務通脹增速僅由2023年2月7.6%的高點下降至2023年4月的6.8%,房租通脹增速僅由2023年3月8.2%的高點下降至2023年4月的8.1%。這意味着與商品通脹相比,美國服務與房租的價格具有更強的黏性,而這種黏性從根本上而言與勞動力市場的工資薪金上漲壓力較大密切相關。

對上述數據的分析意味着,在2023年後半年,美國通貨膨脹率下行速度可能慢於市場預期。例如,筆者認爲,美國核心CPI同比增速在2023年年內降至3.0%甚至2.5%的概率很低。這就意味着,即使美聯儲不再加息,美聯儲在今年年內降息的概率也很低。

事實上,最近充滿韌性的勞動力市場數據,已經讓市場重新開始預期美聯儲可能仍有一次25個基點的加息。加息預期重新增強,導致10年期美國國債收益率由2023年4月6日的3.30%上升至6月2日的3.69%。最終,美國長期利率上行推動美元指數上行。

如果在2023年下半年美聯儲既不加息也不降息,那麼即使美國10年期國債收益率與美元指數回落,回落幅度也不會太大。例如,美國10年期國債收益率降低至3.0%以下或者美元指數下降至100以下的概率,目前來看都較低。