存量房貸利率下調細則來了 月供支出降低在望

證券時報記者 李穎超 謝忠翔

9月7日,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行和郵儲銀行以及中信銀行、興業銀行、招商銀行等紛紛公佈存量房貸利率下調具體規則。

從各家公佈的細則來看,涵蓋存量房貸利率調整的範圍及規則、申請渠道、調整時間等內容。調整存量房貸的具體加基點數將根據不同時間段確定。

根據已公佈銀行公告,具體可分爲三個時間段: 2019年10月7日以前,2019年10月8日至2022年5月14日以及2022年5月15日以後。這也意味着,此次下調利率,不同時間段發放的貸款利率下調幅度不一致。

工農中建四大行宣佈,將於9月25日起集中批量安排。工商銀行明確,原貸款發放時執行所在城市首套房貸利率政策且當前爲貸款市場報價利率(LPR)定價的存量房貸,該行將於9月25日集中批量調整合同貸款利率,批量調整後於當日起按新的利率水平執行。農業銀行表示,將於9月25日起主動進行批量下調,無需客戶申請。中國銀行稱,對於符合條件的存量首套住房貸款,客戶無需提交申請,將統一通過批量調整的方式進行調整。建設銀行稱,該行擬於9月25日對符合公告相關情形的浮動利率貸款,採取變更合同利率的方式進行統一調整。

以建設銀行發佈的細則爲例,建設銀行存量首套住房貸款利率調整將遵循:2019年10月7日(含)前發放的,調整後的利率按相應期限(原貸款合同期限)LPR利率執行;2019年10月8日(含)~2022年5月14日(含)發放的,調整後的利率按全國首套房貸利率政策下限,即相應期限(原貸款合同期限)LPR利率執行;2022年5月15日(含)~2023年8月31日(含)已發放的或已簽訂合同但未發放的,調整後的利率按全國首套房貸利率政策下限,即相應期限(原貸款合同期限)LPR-20個基點執行。

廣東省城規院住房政策研究中心首席研究員李宇嘉向證券時報記者表示,調整細則體現了“因城施策,能調盡調,一調到底”,照顧到了不同時間、不同城市的差異性,尊重了因城施策的原則,給了市場明確的預期。

他表示,在存量房貸中,80%是首套房貸款,其中2016年~2021年發放的貸款利率比較高,大約佔60%左右,此次下調將有效降低月供支出,溫和釋放被擠壓的生活消費。

根據央行數據,截至今年6月末,我國個人住房貸款餘額38.6萬億元。據中金公司分析師測算,當前銀行存量按揭利率約爲4.7%左右,假設存量按揭利率下調至新發放利率4.0%左右的水平,按照100萬元按揭貸款、等額本息還款計算,估算可降低借款人月供約400元;每年可減少房貸利息約3000億元。

此前不少分析人士認爲,若存量房貸利率下調細則落地,非一線城市或更加受益。

據瞭解,2008年調降存量房貸利率時,由於當年“轉按揭”盛行,銀行爲爭奪按揭貸款業務,普遍選擇存量按揭貸款給予利率7折優惠。而如今,相對於彼時調降存量房貸利率時的貸款規模和政策環境,住房按揭貸款的定價已發生較大的改變。

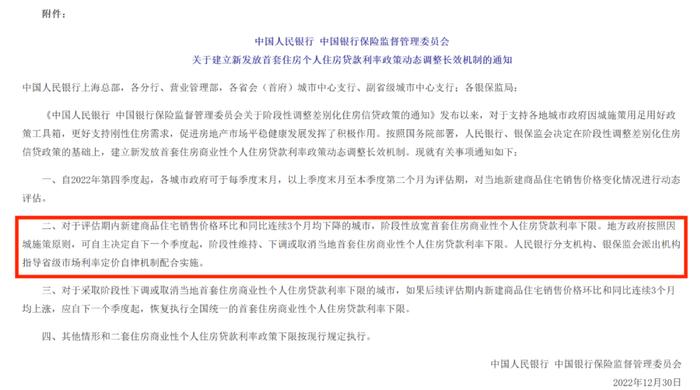

招商證券銀行業首席分析師廖志明此前撰文稱,當前按揭貸款定價機制已採用“三層定價機制”:一是全國層面,監管部門確定全國層面的貸款利率政策下限;二是地方層面,各城市政府在全國層面的政策底線基礎上,按照“因城施策”原則確定當地商業性個人住房貸款利率下限;三是商業銀行層面,商業銀行綜合考慮資金成本、信用風險等因素,與借款人協商確定具體利率水平。這些情況與上一輪調降時已有較大不同。