“美國公司倒閉潮”將來襲!橡樹資本:資不抵債逼近市場 美聯儲加息醞釀大風暴

管理着1800億美元資產的橡樹資本聯合創始人馬克斯(Howard Stanley Marks)受訪表示,他預計將會有更多的公司拖欠債務,因爲較高的利率使陷入困境的公司更難籌集資金,最終資不抵債而引發倒閉潮。展望後市,他認爲美聯儲應把利率維持在2-4%區間,轉向不偏向鷹派或鴿派的中立立場。

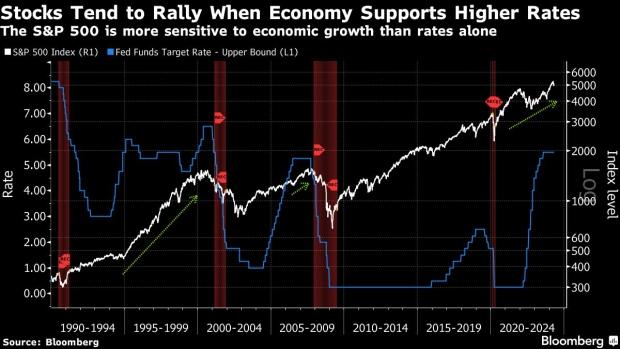

自2022年3月以來,美聯儲就展開“瘋狂加息”的週期,在今年7月的FOMC會議上宣佈再加息25個基點後,聯邦基準利率已經調高至5.25-5.50%,創下自2001年以來的最高水平。

馬克斯對此表示,美聯儲的持續加息導致現有貸款或基金收購再融資的成本增加,資金減少和資本成本上升將給企業帶來一些無法填補的“漏洞”,資產管理公司和房地產投資者正面臨自2008年全球經濟危機以來最嚴峻的借貸環境。

這在一定程度上導致了黑石集團(Blackstone Inc.)、布魯克菲爾德和高盛集團等大型企業今年商業房地產違約率的增加。

他也批評在2009至2021年的大部分時間裏,美國聯邦基準利率大致爲零,這也是一個不合適的水平,因爲這有利於借款人,而有損於貸款人和儲戶。

展望後市,馬克斯指出:“你不可能連續13年每天早上都靠注射腎上腺素生活,我希望看到美聯儲轉向中間立場,既不刺激也不限制經濟。”

這意味着,他認爲後市將會不偏向鴿派,也不會傾向鷹派陣營。他補充稱,一旦通脹出現緩解,美聯儲應該將利率維持在2-4%之間,這纔是一個合適的區間。

據BNN Bloomberg報道,橡樹資本成立於1995年,是一家不良債務專家,目前管理着大約1800億美元的資產。馬克斯因不良債務而出名,他曾在TCW領導團隊投資該資產類別長達10年。多年來,他的投資備忘錄贏得了廣泛的追隨者,其中涵蓋市場、國際事務和其他主題。

值得關注的是,達拉斯聯儲主席、2023年聯邦公開市場委員會(FOMC)投票委員洛根(Lorie Logan)成爲最新一位支持在本月晚些時候FOMC會議上將基準利率維持在22年高位的官員。他表示:“我還不相信我們已經消除了過度通脹。但在當今複雜的經濟環境下,要讓通脹率回到2%,將需要一種精心校準的方法,而不是無休止地潑冷水。”

觀察市場目前的押注,“維持長時間高利率”似乎越來越受到投資者的支持。

美聯儲主席鮑威爾在講話中表示,應“謹慎”做出進一步決定。

另一位鷹派美聯儲理事克里斯托弗·沃勒(Christopher Waller)也贊同這種做法。他本週表示,美國經濟數據並不表明美聯儲需要在貨幣緊縮方面採取任何“迫在眉睫”的行動,不過現在判斷近期通脹放緩是代表“趨勢”還是僅僅是“僥倖”還爲時過早。

沃勒接受採訪時表示:“我想非常謹慎地說,我們在通脹方面已經完成了工作,直到我們看到幾個月內通脹將繼續沿着這一軌跡發展。”