港股第二单De-SPAC亮相,卫哲发起的Vision Deal将拿下趣丸集团

港股第二单De-SPAC(特殊目的收购公司并购上市)交易要来了。

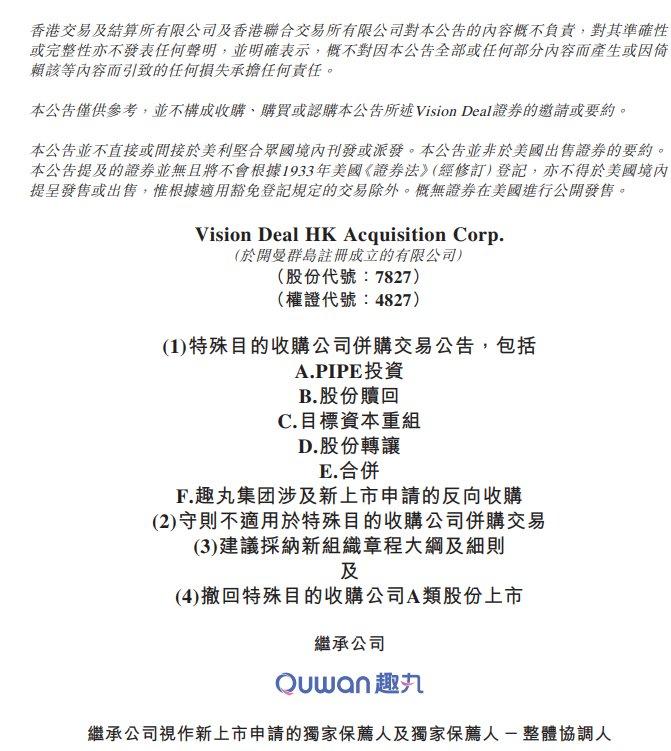

近日,SPAC公司Vision DealHK Acquisition Corp.(下称“Vision Deal”)宣布,就特殊目的收购公司并购交易签订协议,将收购趣丸集团。

卫哲是Vision Deal发起人之一,他拥有约20年的投资及咨询顾问经验,并专注于大中华区的私募股权投资,其中包括10年跨国公司高管经验,以及10年中国私募股权投资经验。

2011年6月创办嘉御资本之前,卫哲于2006年11月加入阿里巴巴集团,担任执行副总裁并担任阿里巴巴网络有限公司的行政总裁,直至2011年2月。

所谓SPAC(英文为Special Purpose Acquisition Company)可译为“特殊目的并购公司”,正如其名,这类公司成立的唯一目的就是并购其他公司,由于SPAC只有现金而没有实际业务,因此也经常被称为“壳公司”或“皮包公司”。

Vision Deal已承诺分别于特殊目的收购公司上市日期起计18个月及30个月内(即分别为2023年12月9日及2024年12月9日)刊发有关公告及完成特殊目的收购公司并购交易,除非特殊目的收购公司A类股东通过普通决议案批准及联交所批准再次延长最多六个月。

Vision Deal为一家没有任何运营业务的特殊目的收购公司。其于2022年1月20日新成立,旨在与任何业务、行业或地理区域的一家或多家企业进行合并。

Vision Deal的业务策略为物色及完成一家于中国专门从事智能汽车技术或具备供应链及跨境电子商务能力之优质公司进行特殊目的收购公司并购交易,以受惠于国内消费升级趋势。

根据弗若斯特沙利文的资料,以2022年的收入计算,趣丸集团是中国最大的移动语音社交网络平台及中国最大的面向移动游戏用户的社交网络平台。

2022年,趣丸集团的平均月活跃用户为1380万。2020-2022年,该公司平均月付费用户数分别约为64.39万、96.56万及100万,付费率分别约为5.3%、5.7%及7.2%。2022年,约有370万用户向他人赠送虚拟礼物,约530万用户收到他人的礼物。

财报显示,2020年-2022年趣丸集团收入为14.93亿元、26.3亿元以及34.01亿元;同期净利润分别为-1.54亿元、-24.96亿元以及5.09亿元。

估值方面,趣丸集团合并总股权价值为82.15亿港元。于2021年进行的最近一轮上市前投资中,趣丸集团自经验丰富的投资者募集合共4500万美元。在此轮投资后的投后估值约为10.45亿美元,相当于约80.88亿港元。目标合并总股权价值较该估值增加约1.57%。

8月31日,SPAC公司Aquila在港交所公告,与找钢产业互联集团(目标公司)及Merger Sub(找钢产业互联集团的全资附属公司)订立业务合并协议,内容有关合并及红股发行,这也是SPAC公司非常重要的De-SPAC阶段。这是港股SPAC制度实施以来第一个De-SPAC。