格局正在起變化?廣發策略劉晨明團隊解析

格局正在起變化?

華爾街見聞 葉楨

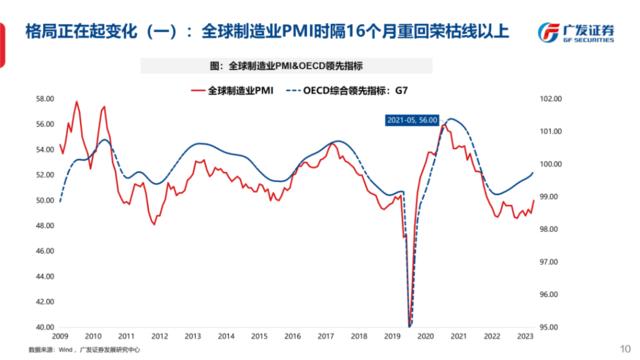

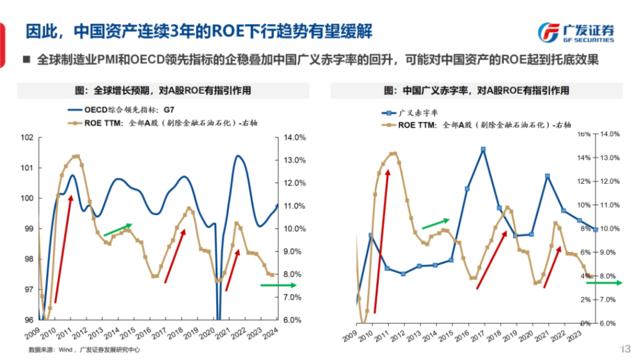

廣發認爲,自上而下格局的三個變化有助於終結中國資產連續3年的ROE下行趨勢:全球製造業PMI時隔16個月再次站上50%、中國廣義赤字率大概率結束連續3年收縮、美聯儲預防式降息的可能性在提升。

廣發策略認爲,宏觀層面三大積極變化有望終結中國資產連續3年的ROE下行趨勢。

近日,廣發策略劉晨明團隊在春季策略報告中表示,相較於2023年,自上而下的格局主要有三個變化:

①2024年1-2月,全球製造業PMI時隔16個月再次站上50%;

![]()

②中國廣義赤字率大概率結束連續3年收縮,從24年8%溫和回升到10%;

![]()

③美聯儲【預防式降息】的可能性在提升。

![]()

廣發表示,歷史上【經濟週期類】資產ROE和股價的主升浪,都來自於全球PMI和中國廣義赤字的共振,例如09-10、16-17、20-21。

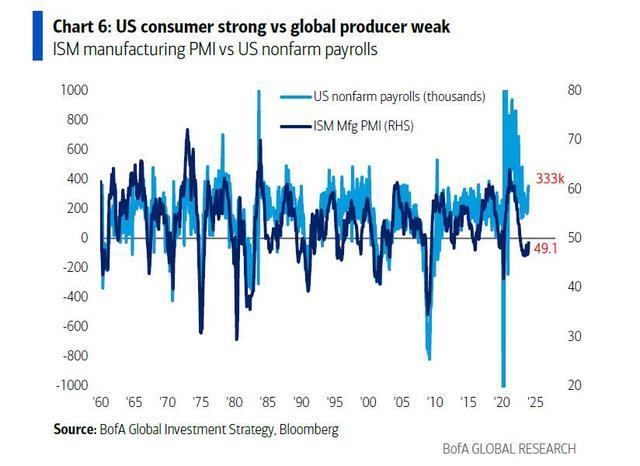

2月以來,在美股“七巨頭”的鋒芒下,全球市場走勢悄然發生變化,中歐股指開始反超美股,小盤美股逆襲大盤。

對此,高盛也提出,全球宏觀層面有兩大因素正在出現變化,可能會爲週期性股票、非美貨幣以及非美股市創造順風:

1.通脹下降趨勢不變,美國短期利率將開始下行;

2.全球製造業景氣度回升。

1月全球製造業PMI回升至50,17個月來首次回到榮枯線。其中,新訂單和新出口訂單均上行,絕對水平達到2022年年中以來的高點。1月訂單需求明顯回升,達到2022年年中以來的高點,且訂單量超過了庫存量。

高盛指出,全球製造業持續改善將成爲未來決定市場走勢的重要因素,製造業此前長期拖累全球經濟增長,與過去18個月的多數時間相比,當前出現了更多令人鼓舞的信號,製造業的拐點或許到來了。

美國銀行策略分析師Michael Hartnett直言,隨着製造業開啓復甦週期,他主張“做多全球生產者,做空美國消費者”。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:石秀珍 SF183