對變相高利貸要“長牙帶刺”

來源:北京商報

變相高利貸捲土重來了嗎?

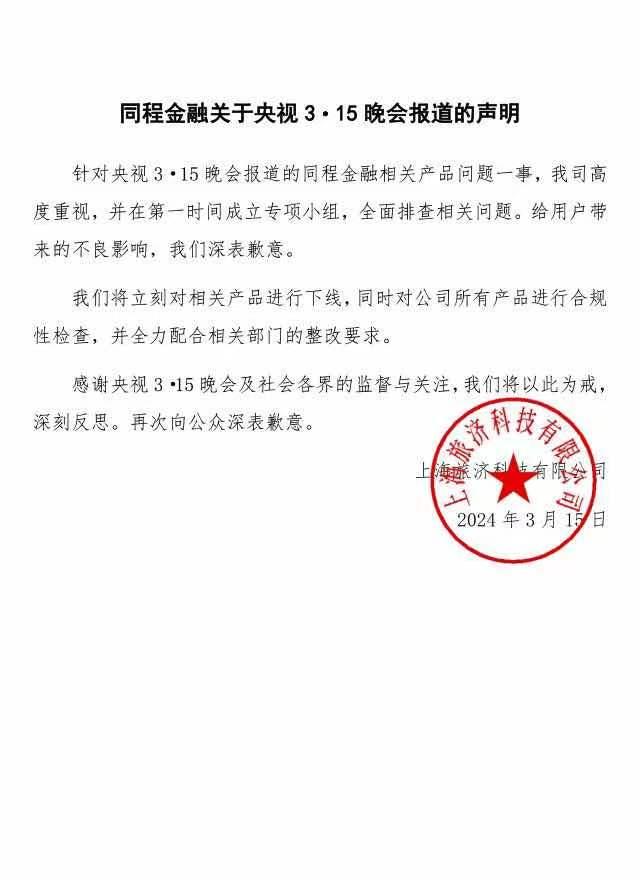

今年“3·15”晚會,同程金融App變相發放高利貸亂象被曝光。用戶借錢,需要先買卡、再回收、再變現,1800元的禮品卡變現後只能到手1692元,加上捆綁銷售的會員權益,用戶一個月後卻要還2448元。由此粗略計算,年化利率超過536%。隨後,同程金融回應:立刻對相關產品進行下線,並全力配合整改。

受“同程金融”餘震影響,助貸行業風聲鶴唳。涉及到權益類產品的平臺開始連夜自查,還有些平臺開始收緊風控審覈,也有平臺觀望權益類產品還能不能做。

這個情景並不陌生。2017年,當時風靡一時的現金貸突迎整頓,國家金融監管部門出手將一些不合規的“高炮”放貸軟件進行打壓,之後,多數平臺轉向了助貸流量生意,而自營的借貸業務則更多轉向了小貸、保理等主體。

變相現金貸業務也並不“創新”。2018年,中國互金協會發布關於防範變相“現金貸”業務風險的提示,當時監測出部分機構或平臺“換穿馬甲”,以手機回租、虛假購物再轉賣等形式變相繼續發放貸款,有的還在貸款過程中通過強行搭售會員服務和商品方式變相抬高利率。

博弈中,業務慢慢演變,當前,多數平臺已將權益類業務作爲提升用戶黏性的管理工具,也有些“膽子大”的公司則通過權益類業務把綜合費率提高,作爲“表面合規”下的隱祕掙錢通道。

我們需要警惕“714高炮”類(借款期限7天、14天的利息超級高的現金貸)產品的捲土重來,並以“移動馬甲”的形式在市場上橫行。而一些平臺雖然表面上標註利率在36%之下,但等待“下款”時才得知額外支付的擔保費、會員費的具體金額,實際利率可能高達100%。

高利貸捲土重來的核心在於“有利可圖”。利潤太高,處罰太輕,平臺纔會有恃無恐。

對於類金融業務,金融監管部門與網信以及司法等部門應形成合力,“長牙帶刺”,加大依法監督與處罰力度,針對關鍵問題及時澄清,避免輿論發酵誤導公衆、損害行業形象。

助貸平臺也要維護行業好不容易建立起的良好品牌。經過七年來的整頓與重塑,助貸行業已經成爲了銀行等金融機構在普惠金融業務方面的一大供應商,在促進消費、擴大內需等方面有着重要價值。平臺也應自覺合規,不要做“刀尖上舔血”的生意。

對於有借貸需求的用戶,應選擇正規機構、正規渠道獲取金融服務,理性借貸、合法維權,不給非法放貸機構以可乘之機。

整治網貸亂象需要久久爲功。但毫無疑問,在橫向到邊、縱向到底的金融監管新時代,持牌的金融業務和非持牌的金融活動,哪裏都沒有法外之地。