断网只是插曲,等待美国电话电报喜讯

有外国分析师认为,经历了几年困难的时刻,美国电话电报的股价终于开始回暖了。哪怕在2月发生了一起断网故障,那也只是上涨过程中的小插曲。

作者:Stone Fox Capital

美国电话电报公司正在攀升至最近的新高,股票在艰难的几年之后进入突破模式。这家无线巨头甚至正在克服网络中断,这将影响几周后公布的24年第一季度业绩。由于新的重点放在自由现金流生成和偿还债务上,该股正朝着更高的趋势发展。

来源:Finviz

断网影响

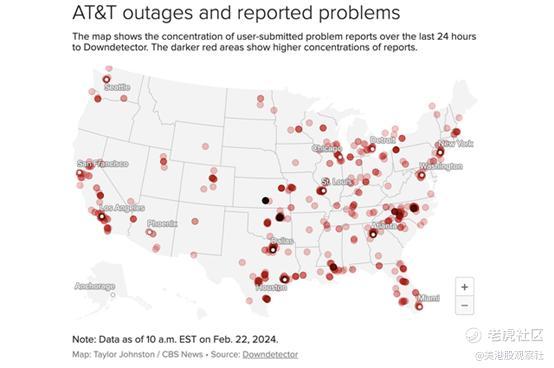

在2月22日,美国电话电报的无线用户就面临着大范围的网络中断,影响了服务。这家无线巨头为每个受影响的账户发放5美元的补偿,该公司预计会因为网络问题而失去客户。

Downdetector显示,美国各地的无线用户都在报告问题。休斯顿,达拉斯和圣安东尼奥以及芝加哥报告的问题最多。

来源:CBS News/Downdetector

美国电话电报对这项业务并没有太多的增长目标,因此任何对预期的降低都会彻底消除增长率。摩根大通预计收入将减少1亿美元,并将调整后的EBITDA目标下调至447.4亿美元,增幅为3%。

Patterson Advisory Group估计,根据2800万消费账户,5美元的退款将使该公司损失1.4亿美元。此外,该公司建议将商业账户分开处理,这些账户可能会受到更大的影响。

Opensignal表示,该公司每周的用户份额损失增加了12%。对业务造成更大影响的自然是美国电话电报因服务中断而失去大量用户,而其同行T-Mobile和Verizon则是受益者。

摩根大通将第一季度后付费电话净增数下调至30万,这仍将是一个稳定的数字。这家无线巨头将在4月24日盘前公布24年第一季度财报,外界的一大焦点将是网络中断是否会导致美国电话电报流失大量用户,但这种可能性似乎不大。

关注现金流

正如之前的强调的那样,投资重点是美国电话电报是否最终会获得大量自由现金流,并将其用于偿还债务和改善资产负债表。只要这家电信公司在剥离华纳兄弟和DirecTV以专注于电信业务后,其股价就会上涨。

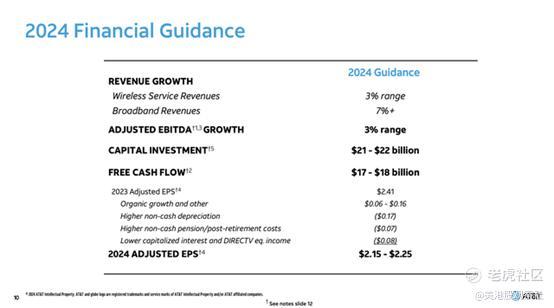

考虑到2月份的停电在3月份没有再次发生,市场又开始关注2024年的财务指引。毕竟,赔偿和客户流失只是投资故事中的一个小插曲,随着时间的推移很快就会被遗忘。

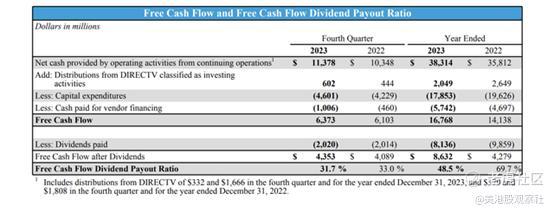

美国电话电报在2023年产生了近170亿美元的自由现金流,今年的指引是自由现金流在170亿至180亿美元之间。每股收益中点目标是2.20美元,共识估计是2.21美元,比去年下降了8.4%。

来源:美国电话电报

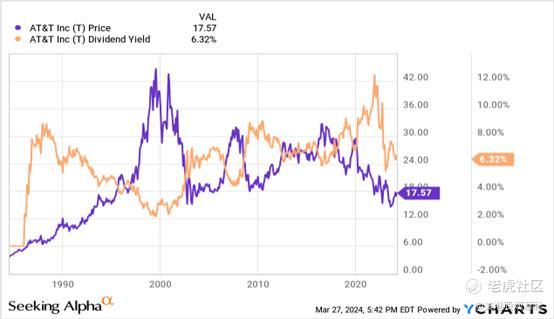

考虑到股息收益率仍为6.3%,即使在从低点反弹之后,该股仍有上涨空间。只要管理层专注于支付当期股息并利用现金流偿还债务,从而通过减少目前每年超过70亿美元的利息支出来提振现金流,投资故事就还能延续。

美国电话电报在2023年的派息率仅为49%。该公司今年将支付80亿美元的股息,而自由现金流估计的中点将导致派息率降至45%。

来源:美国电话电报

在支付股息和今年至少210亿美元的资本投资之后,这家无线巨头的自由现金流将剩余90多亿美元。由于积极的5G网络支出减少,支出水平将从去年的近240亿美元下降。

美国电话电报去年将净债务余额削减了30多亿美元,但其期末余额仍高达1290亿美元。如果该公司在2024年只专注于经营业务并进一步削减债务,将受到市场青睐。

董事会甚至可以通过削减利息支出来将现金用于未来的股息上调。不过,美国电话电报最终需要找到一种投资业务的方式,以创造新的收入来源,例如过去运营数据中心和云计算是一个错过的机会。

这里的关键是,这家无线巨头要偿还债务,努力寻找新的收入来源,同时避免落入收购难以整合且难以获得美国司法部批准的大型企业集团的陷阱。市场将奖励更低的债务和更多的创新,在目前6.3%的丰厚股息收益率之上,更高的股价将奖励股票。

该股可能反弹至22美元,涨幅超过25%,同时仍能向投资者提供具有吸引力的5%股息收益率。这样做可以在未来提供30%的总回报率,同时与美国国债和储蓄账户相比,股票的收益率仍具有吸引力。

来源:YCharts

总结

在经历了几年的艰难之后,美国电话电报开始取得突破。最大的问题是,管理层能否耐心地偿还债务,享受产生强劲现金流的成果,同时专注于让业务恢复增长的商业机会。只要这种情况继续发生,美国电话电报就有可观的上涨空间,并且将继续反弹,因为5%的股息是基于低于50%的现金流支出。

当美国电话电报在2023年的14至15美元范围内成为一个购买点时,股票太便宜了,现在投资者应该继续推动股票走高。