金瑞期貨:供需矛盾鈍化 鋅價缺失驅動力

核心觀點:

鋅變成低波動品種:年初時在突然疫情的發酵下,鋅價出現27%的大跌,隨後進入低振幅區間波動,且伴隨着資金的關注和參與度均較低

低波動的原因:核心原因在於經過疫情的擾動鋅市場由深度過剩轉變爲略過剩,即疫情替代價格令供應出清

下半年保持略過剩:由原料寬鬆引起的鋅冶煉產出增加,而消費在基建的支持下保持現有增速,全球鋅市場下半年過剩十萬餘噸,仍沒有尖銳矛盾

但存在結構性機會:下半年中國進口前將有40萬噸缺口,或大幅去庫,或需要打開進口盈利,因而在可考慮比價回落的時候建立跨市反套,或基差平緩時建立跨期正套

展望遠期鋅仍是過剩品種:今年疫情影響的鋅礦量(36萬噸),是否在明年追產,成爲決定了2021年鋅市大過剩還是小過剩的邊際變量

但無論疫情項目是否追產,鋅市場都處於過剩的格局,這令鋅價往上的空間受限

預計鋅價可能長時間在窄幅區間波動,倫鋅核心運行1900-2300美元/噸,均價2150美元,滬鋅主力16000-19500元/噸,均價17900元

鑑於下半年,尤其是四季度國內進口前存在較大缺口,且境內現有庫存僅24萬噸,可考慮比價回落的時候建立跨市反套,或基差平緩時建立跨期正套。

風險提示:

1、下半年疫情捲土重來,令礦產國產量再打折,鋅市場轉爲短缺,即鋅價將更進一步上行;

2、海外鋅錠過剩被不計盈利搬運至中國,令兩市無法打開進口機會,對跨市反套不利;

3、收儲:商業或國儲收儲,都將現性庫存轉爲隱性並鎖定,從而令鋅重回低庫存狀態,帶來現貨升水、滬倫比值推高的機會。

一、行情回顧

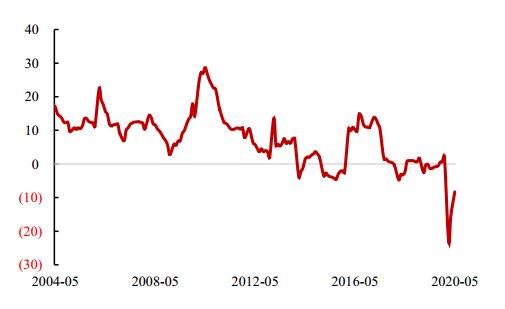

上半年鋅價演繹可謂是走出“深V”態勢,年初因疫情兌現市場恐慌情緒,倫鋅價格出現暴跌且觸及階段性低點1763美元/噸,重回2016年鋅價開啓爬坡時的價格;二季度開始,一方面海外疫情嚴重擴散,南美不少礦山出現人員感染或封國或被迫停下生產,另一方面,各國政府爲救市而釋放大量流動性,提升資產價格。鋅價開始大幅反彈,逐步回升重返2200美元/噸一線。

1.1 “疫情跌”後,鋅波動不再亮眼

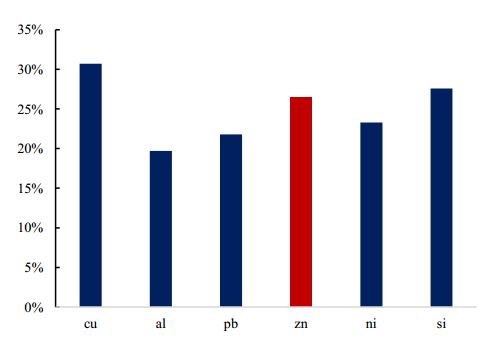

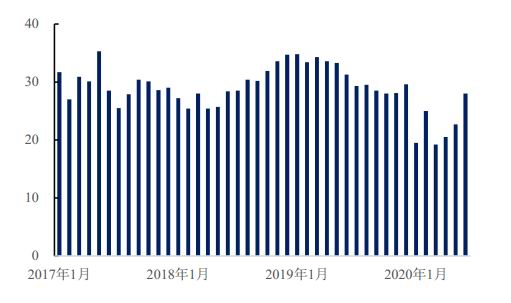

自1月中下旬“新冠疫情”爆發之後,基本金屬在一季度兌現了恐慌性暴跌,鋅價也難以獨善其身,一季度出現了27%的跌幅,觸及1763美元/噸近年來的低位,甚至回到了2016年鋅價開啓上漲爬坡時的價格。二季度鋅價逐步自低位反彈,但橫向對比下,無論是價格振幅,還是資金參與度都明顯弱於周邊金屬。

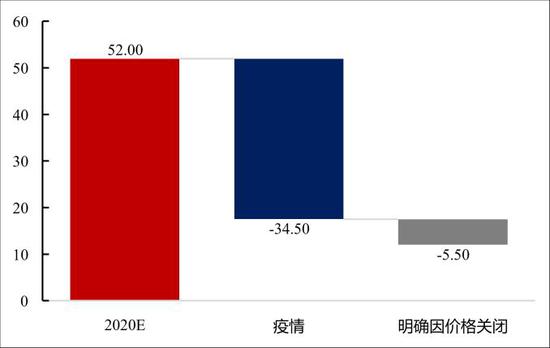

圖表1 疫情爆發造成的跌幅

數據來源:Wind,金瑞期貨

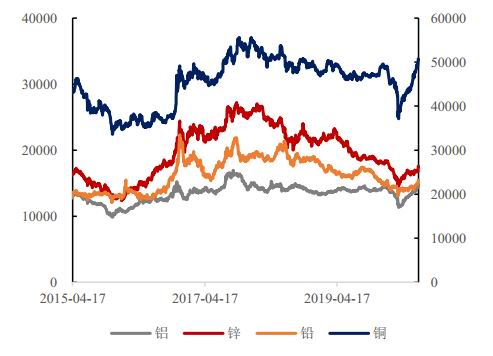

圖表2 疫情以來周邊金屬價格

數據來源:Wind,金瑞期貨

猶記得市場站在2020年初對今年進行展望時,普遍對鋅的預期都是一個很明確的空頭配置品種。但是疫情行情走完以後,鋅資金參與度明顯弱於前幾年;二季度以來的價格波動也顯著弱後於周邊品種。

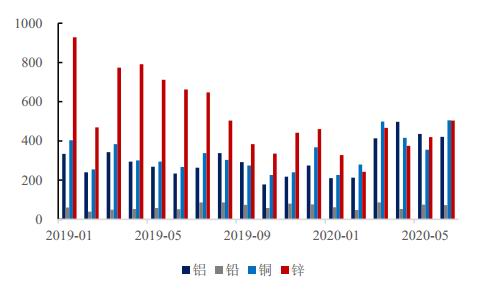

圖表3 2019年後鋅持倉下降明顯

數據來源:Wind,金瑞期貨

圖表4 價格振幅顯著小於周邊金屬

數據來源:Wind,金瑞期貨

1.2 陷入波動趨弱的核心原因

鋅市一改此前如火如荼的行情波動,進入區間震盪且較周邊金屬偏弱的核心原因在於在疫情過後,鋅市場已經被擠出大部分過剩,鋅的品種屬性由“深度過剩”轉爲爲小幅過剩且過剩已在上半年兌現出來,下半年鋅市在供需平衡附近。沒有強烈的供需錯配和尖銳的矛盾,從而令鋅價沒有指向性的強驅動(即不需要通過價格下跌令大級別的產能出清,也不需要通過價格激勵供應迴歸)。

1.2.1 突發疫情令供應過剩快速被抹平

站在2020年初,彼時鋅作爲很明確的空頭品種,市場對其過剩較爲確定。然而,疫情替代了價格起到了過剩出清的作用。自海外疫情爆發以來,南美等地區鋅礦項目生產受到了嚴重的擾動,直接造成了今年鋅礦資源產出的削減。

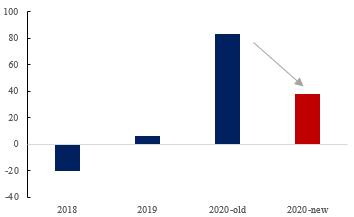

圖表5 疫情導致2020年平衡結果快速扭轉

數據來源:金瑞期貨

圖表6 疫情導致鋅礦增量意外損失

數據來源:上市公司財報,公開新聞,金瑞期貨整理

通過細數今年上市公司財報及新聞整理,2020年鋅礦項目增量原有52萬噸規模,但年初的疫情令大量鋅礦生產受到擾動,意外產生了大幅度的供應削減;包括一季度鋅價的大幅下挫,令部分鋅礦或擱置了增產計劃、或生產直接被迫停滯月餘時間,從而導致一季度出現了近40萬噸的產量削減,令年內增量削減殆盡。

1.2.2 疫情後基建強勁發力支持消費修復

除了供應過剩被疫情抹平以外,消費在疫情後也出現了較大的預期改變。疫情之初,由於全球商業、生產活動一切被按下暫停鍵,市場對於生產暫停消費缺位的惶恐擔憂尤爲突出。但是,二季度開始,國內政府主導下的基建發力,消費迅速修復,市場對於消費的增速預期由此前的負數上調至同比持平附近(近2-3個百分點的上調)。

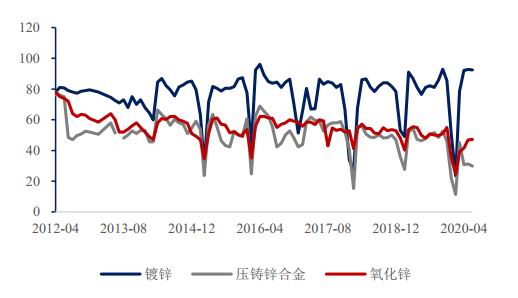

不僅僅是表觀消費增速表現良好,具體到行業也能夠得到有力的指證:鍍鋅結構件(用於鐵塔、高速護欄板、路燈等結構件)企業開工率回升快速,甚至微觀調研下開工率超過去年同期水平。

疫情後被迫大規模削減的供應增量和受到基建支撐帶動而超出預期的消費增速匹配下,鋅市場進入了供需小幅過剩的格局,過剩量級較小,價格缺乏強驅動力。

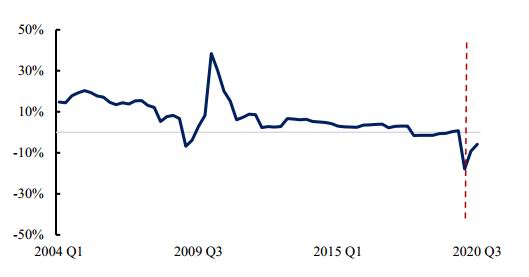

圖表7 長週期下鋅累計消費增速表現

數據來源:ILZSG,金瑞期貨

圖表8 疫情後鍍鋅結構件訂單超預期

數據來源:SMM,金瑞期貨

二、下半年供需的演變

2.1 疫情後的鋅礦恢復

5月起受疫情影響的海外鋅礦主要生產國逐步恢復,雖然一些國家諸如玻利維亞等因疫情反覆而阻礙了復產的節奏,但總體復產的態勢並沒有阻斷。

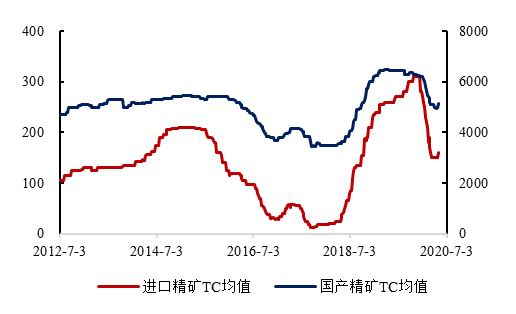

圖表9 現貨TC反饋原料市場改善

數據來源:SMM,金瑞期貨

圖表10 近期鋅價回升後鋅礦利潤明顯改善

數據來源:金瑞期貨測算

原料市場緊張氣氛有所緩和,進口礦遠期船期的鋅礦加工費見漲,從二季度初始的140美元/噸逐步提高至180美元/噸。另一方面,鋅價回升也同樣刺激國內礦山產量修復,在當前鋅價情況和TC報價下,通過粗略測算,鋅礦利潤已經回到了2019年同時期的水平。寬裕的利潤率令礦山對提高TC有更高的容忍度。

2.2 原料保障和利潤改善後的冶煉增產

疫情同樣對冶煉生產造成了較爲嚴重的影響,2020年年初時,市場普遍認爲今年主要冶煉貢獻由中國來產生,且諸多口徑下增量約爲30-40萬噸。但是年初突如其來的疫情令冶煉生產節奏也被嚴重阻擾:一季度末至二季度初國內不少冶煉企業或因物流或因原料保障問題而選擇檢修。

圖表11 春節後國內冶煉企業生產突發阻斷

數據來源:SMM,金瑞期貨

圖表12 上半年冶煉利潤被嚴重削弱

數據來源:SMM,金瑞期貨

三季度,原料市場逐步恢復,一方面企業原料庫存回補,提高原料保障;另一方面,TC與鋅價雙雙修復給予冶煉廠更多的利潤,提高生產積極性。

圖表13 國內冶煉企業原料庫存天數

數據來源:SMM,金瑞期貨

圖表14 下半年國內鋅冶煉生產計劃明顯回升

數據來源:金瑞期貨

相較於上半年,下半年國內產出將出現明顯的提升;值得注意的是,雖然我們預期下半年TC回升帶來冶煉利潤回補,可今年鋅礦供應已被大幅削減,因而無法再像去年下半年那樣爲冶煉環節提供豐厚的生產利潤。即便是下半年鋅錠產出環比上半年有質的提升,但通過對冶煉企業全年生產計劃的微觀調研,我們發現許多企業均有下調今年年度產出的計劃,結合上半年已兌現的實際產出,2020年全年國內冶煉產量預計較2019年並無增量,甚至將同比下降2萬噸。

2.3 未來消費仍保持韌性

2.3.1 將消費放入大環境中評估

圖表15 長週期下鋅累計消費增速表現

數據來源:ILZSG,金瑞期貨

圖表16 通過各終端佔比擬合的消費增速

數據來源:Wind,金瑞期貨

圖表17 鋅終端消費佔比

數據來源:ILZSG,金瑞期貨

圖表18 三大類基建投資累計增速均值

數據來源:Wind,金瑞期貨

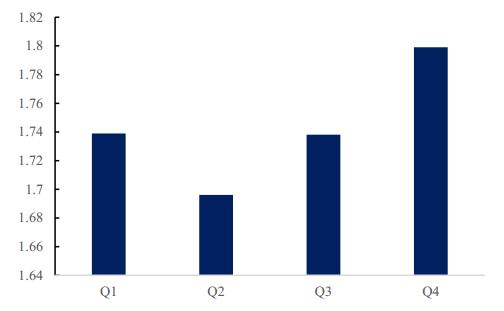

鋅消費中建築站到最大比例,疫情衝擊疊加春節因素影響破壞了竣工週期原有的復甦節奏。由於竣工數據具有受合同約束性較強的特點,疫情影響褪去後,3月-5月逐步回暖,5月數據首次轉正。我們預計2020下半年地產竣工將回歸至2019年景氣週期,H1預計同比降-11.3%,H2預計增5.3%,全年預計增0.6%,從目前看建築類數據基本排除拖累消費的可能。

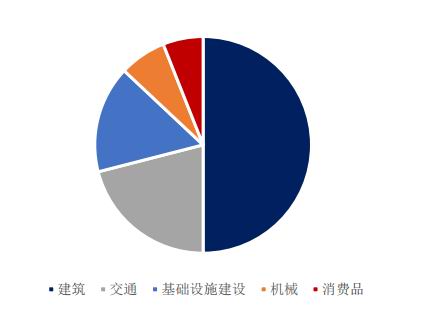

基建是鋅消費增速的邊際變化主導因子

回顧過去十五年的鋅消費增速情況,從消費增長的低谷——峯谷起伏的時間節點看,正好能夠跟基建投資的低谷/峯值時間點匹配上。換言之,基建增速的變化能夠主導鋅消費增速的變量,其中三大基建投資包括:電力、交通運輸、水利、公共設施建設。

圖表19 PPP項目申報及落地情況

數據來源:Wind,金瑞期貨

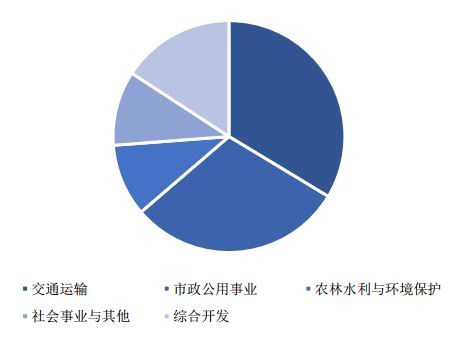

圖表20 上半年PPP項目中標類型

數據來源:Wind,金瑞期貨

細看基建大類數據,從發改委口徑,上半年基建申報金額累計同比增長97.9%,其中其中1-6月月度基建申報金額增速分別爲-52.9%、-17.2%、331.7%、208.6%、97.2%、42.9%,雖然6月增速上有所回升,但仍舊保持相當高亢的增長態勢。

從分行業類別看,全國PPP中標項目,交通類佔33%,市政類佔30%,合計佔到全部項目的60%;且通過拆分項目的不同階段,發現PPP項目落地率正在穩步提升。從PPP的角度,中標項目中交通類佔33.64%,市政類佔30.06%,合計超過中標項目的60%

值得一提的是一組有趣的數據:觀察一些實際成交大型工程的企業,我們發現:已披露的5月建築上市公司(中國建築、中國電建、中國化學、中國中冶)中標合計增25.54%,訂單快速增長,中國電建增速高達111.35%。不僅僅是由高層批覆項目,再度融資投入項目,最後再實際成交承接項目的上市企業中標情況,均表現出較爲強勁的增長,也能夠說明基建在下半年甚至明年都將保持較爲良好的增長勢頭。

2.3.2 對鋅消費增量的細究

上述從基建大類中審視了未來鋅消費增長趨勢的可能性,另外的,我們還對部分基建領域實際耗鋅消費進行了研究與細數,以求從更加實際的角度去衡量鋅消費的增長情況。

(一)特高壓

我們曾經細數特高壓線路項目和特高壓線路中實際的耗鍍鋅(耗鋅)量,以求得到特高壓板塊最真實的消費情況。考慮特高壓對鋅消費的貢獻,需要拆分特高壓項目在2020年的購買力,需要解決的問題:

1.一衆項目中實際在2020年動工並兌現採購的線路;

2.兌現採購線路的實際採購量;

3.還需要向前追溯前幾年已經兌現採購的線路是否在2020年補充採購。

縱覽2020年特高壓項目共計批覆7個(直流2個,交流5個),線路總長6287千米,預計基塔數量12735個。

通過已有交付的特高壓線路,我們發現基塔的鍍鋅鋼單耗爲【125,153】噸/個,且採購基本在年內兌現,但由於項目週期普遍爲2-3年,實際交貨期最快在當年,最慢在三年交完。由此看,2020年重點特高壓線路項目的採購開啓基本能夠兌現在2020年中,但根據工期的進程,鐵塔採購量最大(即今年全部交付)兌現169.2萬噸,最少(三年交付)74.8萬噸。

圖表21 已竣工線路的施工年限及基塔耗鋼

數據來源:國家電網,公開新聞整理,金瑞期貨

由於對上述兩條已交付使用的線路進行研究,我們發現特高壓項目施工工期基本在2-3年。因而,從2020年開始往前追溯3年,通過對往期已動工項目進行追蹤和核驗,將未完成項目找出,2020年剩餘鐵塔採購量爲30.21萬噸,2019年採購量爲140.43萬噸;

由於2020年招標採購量未必在2020年全部交貨,因而根據2020年招標量是否在今年年內交貨,我們發現2020年特高壓項目帶來的鐵塔需求量總計在在130.2萬噸和224.6萬噸之間。同樣的拆分路徑,得出2019年特高壓項目鐵塔需求量爲77.13萬噸。

如上文所述,通過梳理特高壓線路和追溯往期特高壓未完成項目,我們發現特高壓項下采購量根據招標交付時間不同所帶來的鐵塔需求量爲130.2萬噸和224.6萬噸之間。

根據查閱國標,角鋼的平均耗鋅量計作30千克/噸。因而我們可以換算出2020年特高壓項目帶動的耗鋅量爲3.9萬噸和6.7萬噸,最可能帶來的增量在1.6萬噸和4.4萬噸之間,不足國內鋅消費量的1%。

(二)5G/通訊業

與特高壓類似,5G或者說整個通信行業,鋅的消耗主要在鐵塔上。年初通信市場對於2020年5G市場帶來的增量相當樂觀,據三大運營商計劃,2020年5G基站建成50-80萬座。但是,並不能默認爲直接需求50-80萬個通信鐵塔:評估通信塔增量需要縱觀整個通信基建,即包括5G的增量,還包括3G和4G的變量;且還需要考慮共享率的問題。2019年完成5G建設項目13萬個,新建5G鐵塔數量3900個,97%使用已有資源建設;新建4G鐵塔數量6.54萬個,新建4G鐵塔與新建4G基站之間的匹配程度爲10%,按照此等共享率,推算出2020年4G和5G的鐵塔需求量爲5-8萬個,基本與2019年持平。

此外,還有曾經市場頗爲關注的進口廢黃銅受限後的國內採購替代所帶來的增量:通過海關口徑的查證,我們發現2020年批文項下廢黃銅進口摺合耗鋅量較去年同期下降約2000-3000噸/噸,由於下半年將通過資源稅則進口,因而對資源品進口影響實際上是邊際遞減的,因而粗略折算出2020年由廢黃銅進口受限帶來的金屬鋅國內採購約爲【1,4】萬噸。

綜上所述,通過具體的終端行業來評估鋅消費實際的增長情況,不管是特高壓、通訊業還是廢黃銅進口受限的國內替代,合計看鋅增長保持零上是能夠實現的。

表格1 2020年鋅季度平衡表

數據來源:金瑞期貨

通過對下半年供需雙方可能量級的匡算,我們發現下半年全球市場鋅基本在平衡附近。在矛盾非常鈍化的情況下,鋅是否還會出現投資機會?相對機會還是存在的,國內下半年實際上即便算上冶煉廠增產,在下游消費有韌性的情況下,三季度在進口之前還將去化一定庫存,這就爲四季度消費迴歸後帶來的大幅去庫埋下伏筆,可考慮比價回落的時候建立跨市反套,或基差平緩時建立跨期正套。

三、遠期平衡及存在的演化可能

既然下半年鋅市場大概率仍無法打破供需平衡附近的狀態,那麼,遠期市場是否正在悄然地出現改變。在此,對遠期市場平衡可能的狀態進行探討,以及發生改變的觸發條件。

3.1 遠期供應的可能性

由於今年是疫情意外導致鋅礦折損了36萬噸的產量,那麼這部分意外損失的鋅礦產量則成爲2021年資源平衡的邊際變量。

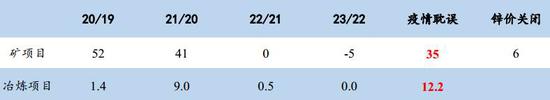

表格2 海外原本增量與疫情的折損量(萬噸)

數據來源:金瑞期貨

假設這部分鋅礦在明年實現追趕產量(即超出生產指引),鋅資源2021年將又重回深度過剩;假設這部分鋅礦沒有超產計劃,那2021年鋅還是一個溫和的品種。

表格3 遠期平衡的兩種可能

數據來源:金瑞期貨

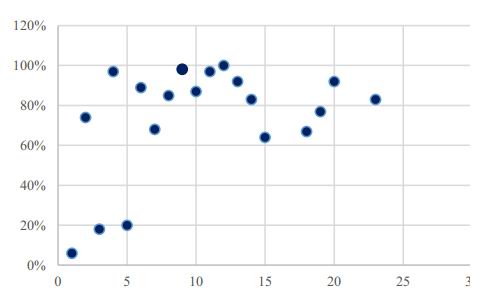

那麼鋅礦在什麼價格下存在超產動力呢:細看這部分被影響的項目,大致上處於成本曲線的85-95%處,假設在其成本以上給定一定利潤,項目會有生產的動力;摺合到鋅價大概約在2200-2300美元/噸附近,這也是我們認爲2200美元/噸以上的鋅不值得買的原因。

圖表22 疫情影響項目在成本曲線的位置

數據來源:上市公司財報整理,金瑞期貨整理

圖表23 2020的鋅礦價曲線

數據來源:上市公司財報整理,金瑞期貨整理

金瑞期貨 曽童