解讀:高風險的美股將何去何從?

原標題:高風險的美股將何去何從?

一、今年以來美股風險事件頻發

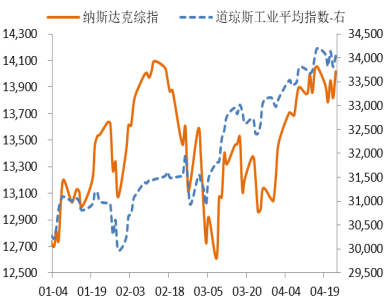

今年以來,美國三大股指震盪上行。

道瓊斯指數4月16日再創新高至34257,標普500指數4月26日再創歷史新高至4194,均較年初上漲13.3%。納斯達克指數自2月16日升至歷史新高14175(較年初上漲11.6%)後進入寬幅震盪,4月中下旬重返14000關口(參見

圖1

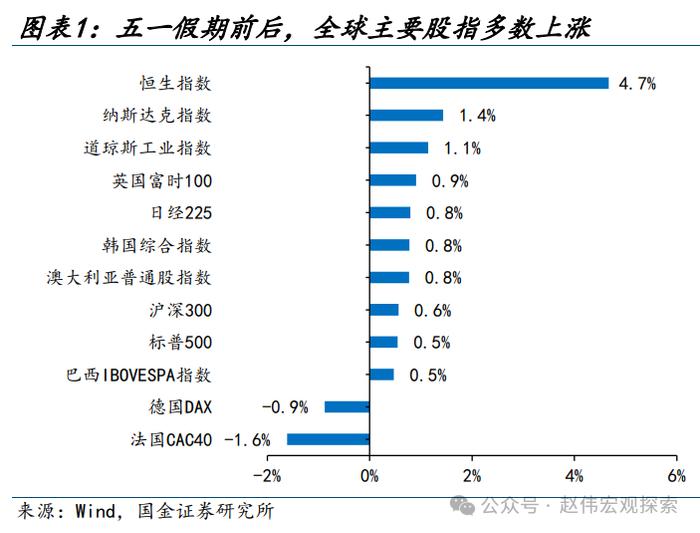

)。而波動率VIX指數由年初的27,最高升至1月27日的37,最低降至4月16日的16,爲疫情以來最低水平(參見

圖2

)。今年以來,

美股標普500指數大幅上行,而VIX大幅走低,根據歷史經驗,後續通常會出現美股波動性顯著上升

(參見

表1

圖2:今年標普500指數和VIX。數據來源:Wind。

儘管美股三大指數表現強勁,但今年以來相繼出現美國散戶逼空華爾街、美國對沖基金Archegos Capital Management爆倉等事件

(參見

表2

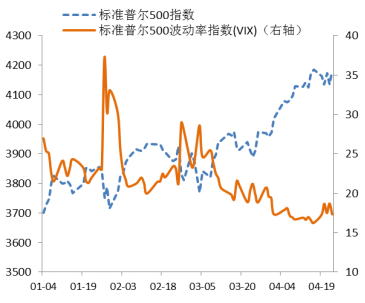

今年與美股股指正相關性高達80%、走勢領先於美股的比特幣價格已率先調整

(參見

圖3

)。由於市場傳聞美國財政部將指控多家金融機構使用加密貨幣洗錢,加之拜登政府擬大幅提高資本利得稅,比特幣從4月13日63,564美元下跌29%至25日49,128美元。

這意味着市場風險偏好正在降低。

圖3:今年標普500指數和比特幣價格走勢。數據來源:Wind。

二、未來可能觸發美股下調及波動的因素

首先,若美聯儲貨幣政策提前收緊,將使美股走弱。

美元流動性極度充裕是支撐美股走強的重要原因之一,美聯儲貨幣政策的邊際變化對美股影響很大。雖然美聯儲3月議息會議依然堅持貨幣寬鬆的立場,但4月12日美聯儲副主席布拉德表示,當美國疫苗接種率達到75%(目前40%左右)時,美聯儲將討論縮減購債規模。加拿大央行已於4月21日表示,因經濟將比預期更早完全擺脫疫情影響,將每週國債購買規模從40億加元下調至30億加元,最早於明年加息。如果美國經濟恢復快於預期,通脹持續攀升,美聯儲提前縮減購債規模的概率增大,將引發美股下跌。2013年5月,時任美聯儲主席伯南克首次暗示將削減購債規模,市場出現“縮減恐慌”,美股5-6月震盪下跌,標普500指數跌幅約6%。

另一方面,美國企業的債務負擔較重,根據最新數據,去年三季度美國非金融企業部門槓桿率較2019年末抬升約8%至83.5%,創歷史新高。一旦融資條件收緊,企業流動性壓力上升,信用違約風險將加快暴露,並迅速蔓延至美國股市。

其次,疫情、美國基建和加稅計劃、中美博弈等因素也會觸發美股調整。

具體而言,包括:

一是全球疫情超預期惡化,全球經濟復甦停滯,全球金融市場再陷動盪。

近期,巴西、印度等國疫情惡化,全球疫情防控形勢依舊嚴峻。如果病毒發生重大變異,或疫苗接種出現重大挫折,全球經濟復甦停滯,將引發全球金融市場動盪,觸發美股調整。

二是拜登政府的基建和加稅計劃遭遇波折。

民主黨總統拜登醞釀推出規模高達2.35萬億美元《美國就業計劃》(簡稱基建計劃),旨在升級美國基礎設施,振興製造業,爲美國人提供更多的就業機會。同時公佈的《美國製造稅收計劃》(簡稱加稅計劃),擬將企業所得稅率從21%提升至28%,將海外利潤最低稅率從10.5%提升至21%。加稅措施將削弱企業盈利,高盛預計加稅將使2022年標普500指數成分股公司的EPS下降約9%。另一方面,參議院共和黨提出5680億美元的方案且不含加稅,兩黨分歧較大。如果基建計劃的最終規模大幅低於市場預期,或者加稅計劃對美企的大幅加稅措施落地,均可導致美股大幅波動。

三是中美博弈加劇,制裁與反制裁措施造成衝擊。

目前,美國政府對華“結盟抗中”的路線日益清晰。中美戰略博弈加劇,並將呈現長期化的趨勢。美國還將通過金融制裁、長臂管轄權等手段遏制中國崛起,中國必將反制,易產生突發事件衝擊,對美股造成壓力。如2019年,中美貿易爭端升級,多對美股造成短時間的衝擊。

第三,在上述事件衝擊下,美股高槓杆化交易可能爆倉,將加劇美股波動。

低利率環境下,美股高槓杆交易盛行,易使美股暴漲暴跌。一旦美股受上述事件的接連衝擊形成連續性下跌,需警惕部分投資機構的爆倉衝擊,市場的風險偏好將快速降低,進一步加劇美股的螺旋式下跌,風險將外溢影響全球其他市場。

三、美股後市展望及影響

1.美股未來盤面將出現結構性分化。

一般而言,高估值的科技股和以其爲主成分的納斯達克指數易出現調整,並影響美股其他指數。如果美國逾2萬億美元的基建計劃被付諸實施,週期性股票將獲利好,以週期股爲主成分的道指將表現強勢。相對而言,疫情加重、基建和加稅計劃遭遇波折和高槓杆交易爆倉等因素對美股的衝擊是暫時的,中美博弈因素的影響則是在長期內多次出現。

如果美聯儲寬鬆貨幣的方向未有根本改變,前述事件只會引起美股的短期反應,美國股指仍將保持高位。如果美聯儲提前收緊貨幣政策,美股或將進入階段性下行通道。

2.美股下調,其不同觸發因素對美債影響各異,美元將大概率走強,大宗商品價格將走弱。

如果美股調整是由疫情加重、基建和加稅計劃遭遇波折、高槓杆交易爆倉、中美博弈等因素引發的,避險情緒升溫,將同時提振美債和美元的需求,美債收益率將下行,美元指數將走強,大宗商品價格將震盪下跌。如果是美聯儲貨幣政策的提前收緊導致美股下跌,美債收益率將上行,美元指數將走強,大宗商品的價格將走弱。

3.我國金融市場將受暫時性影響,此後的走勢將由國內因素主導。

我國金融市場隨着對外開放的程度加深,與境外市場的聯動日益緊密。根據以往的經驗,我國A股市場通常會受到美股大跌的波及,將跟隨美股暫時調整,但中期走勢還是主要取決於國內因素。我國債券收益率或因股債蹺蹺板效應傳導而短期下行。人民幣匯率將隨美元指數的走強而偏弱,但在客盤旺盛的結匯需求支撐下仍頗具韌性,人民幣匯率的貶值幅度將明顯小於美元的升值幅度,後續將保持區間震盪態勢。

(作者鄭葵方、李思琪、劉猛,供職於某國有大型商業銀行)

責任編輯:凌辰 SF179