【ROE看房企】中南建設高槓杆貢獻高ROE 淨利潤率仍不足10%

出品:大眼樓管

作者:肖恩

隨着房地產行業調控的深入,從三道紅線到兩集中供地,從金融機構端的貸款佔比限制再到土地財政收歸國稅。行業的調整洗牌或仍在進行之中,17萬億對應的銷售體量大概率是中國房地產行業自98年房改後狂奔的頂點!過去兩年倒閉了大批的中小房企,甚至像泰禾、福晟、華夏幸福、藍光等頭部房企都在行業見頂的過程中陸續陷入困境。

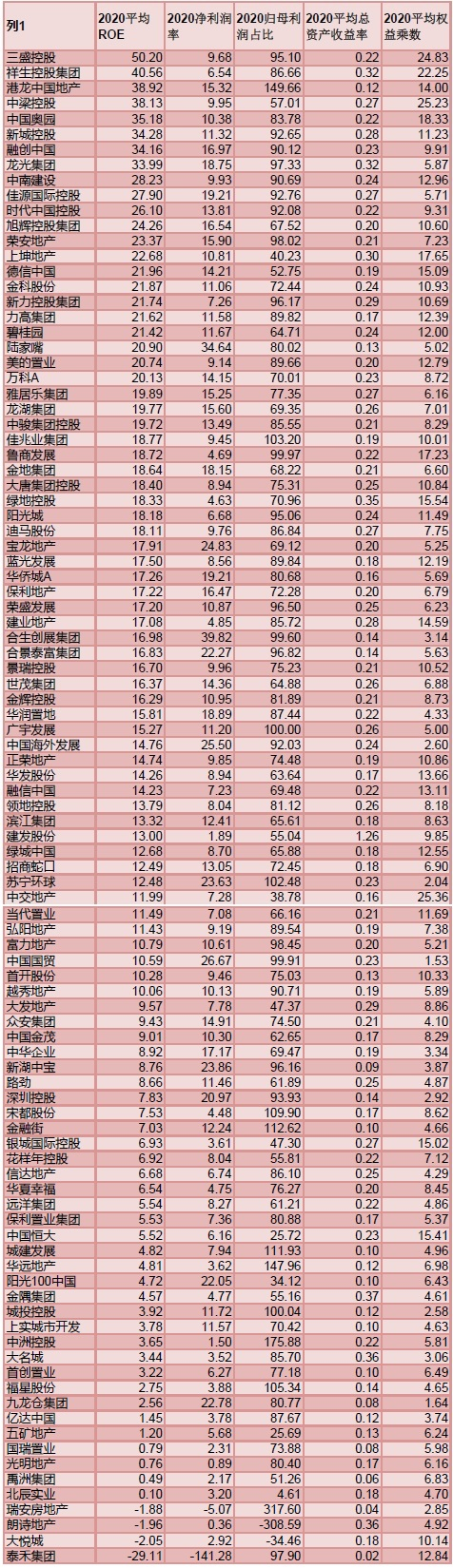

“內卷”這個詞適用到房地產業,就變成了“管理紅利”、ROIC、ROE。在行業洗牌階段,行業集中度將持續提升,有更強綜合競爭力的企業會獲得更多的市場份額。新浪財經上市公司研究院統計A+H兩地規模較大的百家房企,通過杜邦分析梳理各房企的ROE,從中找出各房企的盈利模式,試圖找尋行穩致遠的“剩利者”。

中南建設公司成立於1988年,業務涵蓋房地產開發、工程總承包、海綿城市建設、地下管廊建造、市政工程、安裝等領域。平均ROE近兩年有所上升,達到了28.23%的較高水平,銷售淨利潤率也連續兩年上升至9.93%的水平,總資產週轉率企穩在0.2左右,處在統計房企的中上游水平,並未體現出明顯的管理優勢。相對來說,中南建設的財務更爲激進,整體的權益悉數達到13高水平,即資產負債率爲86%。2020年報顯示,中南建設也踩1條紅線,預收賬款的資產負債率爲79.76%。

ROE連續兩年上升 達到28%的較高水平

統計過去5年百家房企平均ROE的表現情況發現,ROE也隨着行業景氣度呈現出週期性的變化。中南建設過去幾年的平均ROE逐漸抬升,2016年-2017年,房企的盈利基本對應的是2014-2015年的銷售,屆時房地產行業從居民加槓桿開始,逐漸從上一輪的調控週期中逐漸復甦,中南建設的平均ROE從不足20%升至23.4%。不過在前兩年的衝頂後,房企平均ROE在2020年出現了比較大的回落。

而截止2020年,中南建設的平均ROE繼續升至28.23%,其在所有統計的100家上市房企中位列第9位,處於上游水平。此外,在規模相當的房企中處於位置前部位置,高於金科股份、陽光城、綠城中國、中國金茂等。

淨利潤率同規模裏中等 從底部逐漸抬升

觀察過去5年的百強房企平均淨利潤率的情況,從2017年開始,淨利潤率出現了比較明顯的趨勢性下滑,從2017年的14.44%下滑至2020年的9.7%,下滑近5個百分點。

值得注意的是,利潤率的下滑情況,是大小房企均需面對的困境。

同平均ROE指標類似,中南建設過去幾年的淨利潤率儘管不高但持續抬升,截止2020年,淨利潤率爲9.93%。其在所有統計的100家上市房企中位列51位,在規模相當的房企中處於位置處於中游水平,低於聚焦一二線的中國金茂和金科股份,高於聚焦在三四線的陽光城和有建設業務的綠城。由此看來,儘管喊RIOC喊得最響亮,但中南建設的管理紅利並不明顯。

權益比例高且較爲穩定

面對行業調整期,不少房企會選擇報團取暖,一是減少自身的風險,二是增加自己的話語權。報團取暖最典型的體現就是少股股東權益佔比的提升,儘管這裏面存在明股實債的情況,但明股實債也是抱團的一種特殊形式。而股權的佔比的變化,會在項目結轉時變成利潤分配的變化,過去幾年,行業內少股股東損益佔比明顯升高,相應地歸母股東利潤的佔比則是下滑。

在歸母利潤佔比方面,中南建設近幾年的數據比較穩定在90%出頭的水平,但這個比例僅列在統計百家房企的32位,位於中上游水平。可見,儘管頭部整體權益比例有所下降,但是整體的權益比例是不低的,預計合作開發的程度未來或將進一步加深。

在同規模房企中,中南建設位於較高水平,陽光城和中南建設的歸母利潤佔比比明顯更高,中國金茂、金科股份、綠城中國權益比要低。

總資產週轉率行業中游

通常來說,如果說單個項目的利潤率下滑,那麼房企可以選擇在同樣的時間內多做幾個項目,加快週轉賺到和以前一樣的利潤,但“薄利多銷”顯然會更累,但這畢竟是挽救利潤的一種方法,也對開發商提出了更高的要求。

Wind數據顯示我們統計百家房企的平均總資產週轉率在過去5年竟然出現了趨勢性的下滑,從2016年的0.25下滑至2020年的0.21。

平均總資產週轉率方面,中南建設過去兩年標此前幾年有所提升,基本穩定在0.23的水平,體現出了一定的管理優勢。而在所有統計上市房企中,位列30位,高於融創、華潤、恒大等.低於陽光城和金科股份。

高槓杆率貢獻高ROE 仍踩一道紅線

權益乘數儘管不能像“三道紅線”那樣詳細的衡量房企的財務狀況,但也基本上能表示一個大體趨勢。2016-2020年,在統計的百家上市房企的權益乘數隨着平均ROE、行業週期一樣,有明顯的波動。在2016-2018年,房企經歷一輪加槓桿的過程,而在2018-2020年則在逐漸降槓桿,但是降槓桿是痛苦,因此緩慢也是情理之中。

在平均權益乘數方面,中南建設的財務更爲激進,整體的權益悉數達到13高水平,即資產負債率爲86%。在所有統計上市房企中,位列16位,在同等規模房企中最高。2020年報顯示,中南建設也踩1條紅線,預收賬款的資產負債率爲79.76%。

綜上,中南建設的平均ROE持續提升且位列上游,體現出了其綜合盈利能力得到改善的一面,這其中,主要是得益於中南建設在淨利潤率這個環節明顯改善。而公司的高槓杆率以也有明顯貢獻,但仍踩一道紅線是中南建設需要解決的問題。

附註1:在統計A+H上市房企的杜邦分析數據:

附註2:各個指標的計算公式

平均ROE=歸屬母公司股東淨利潤/[(期初歸屬母公司股東的權益+期末歸屬母公司股東的權益)/2]*100%;

淨利潤率=淨利潤/營業總收入;

歸母利潤佔比=歸屬母公司股東的淨利潤/淨利潤;

平均總資產週轉率=營業收入/[(期初資產總計+期末資產總計)/2];

平均權益乘數=平均總資產/平均歸屬於母公司的股東權益。