美股散戶已到最瘋狂的時候!

原標題:美股散戶已到最瘋狂的時候!

來源:美股研究社

又到了週末和大家見面的時候。一直告誡大家要謹慎,沒想到三大股指在週一下跌之後,迎來了連續四天的暴力反彈,並且創下了最近三個月的單週最大漲幅,相信這篇文章又會有很多噴子出來說我反指了,但我們還是會繼續告誡大家謹慎起來。

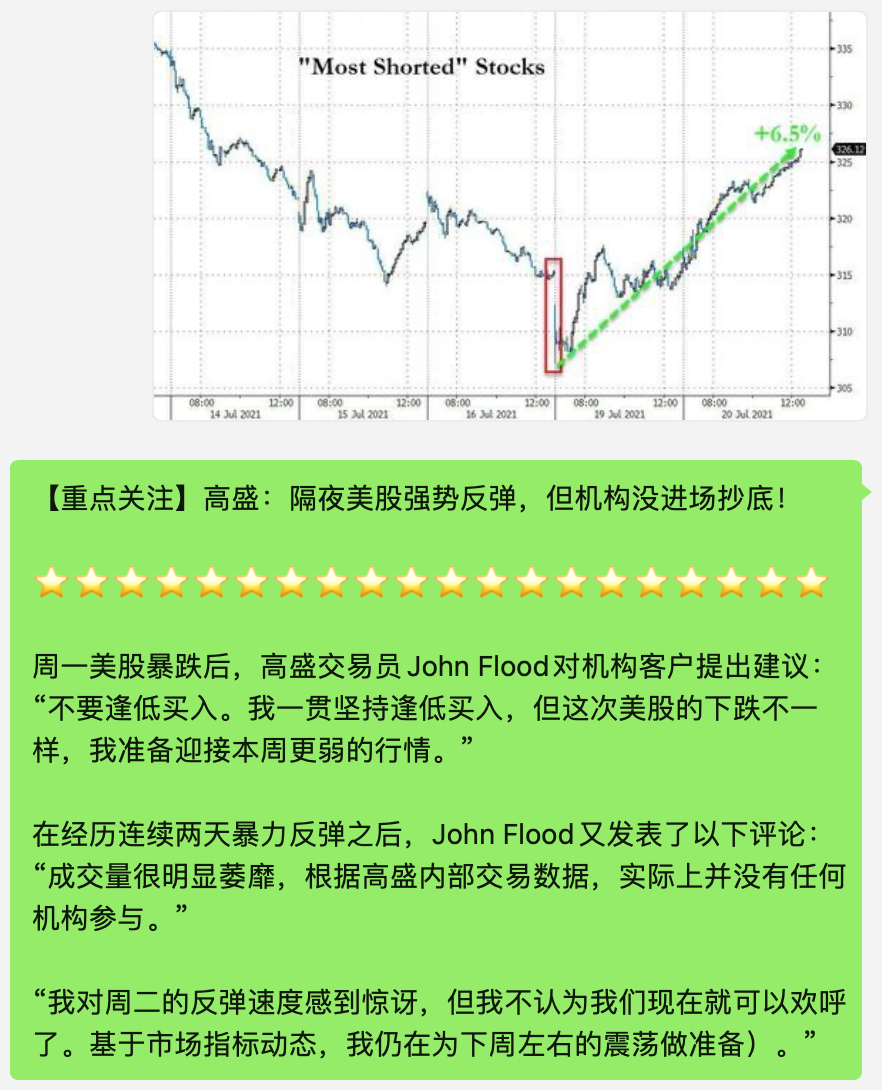

記得上週末的文章中,我嘲諷了高盛被連續打臉的事,並且喊出“高盛反着來,別墅靠大海”的口號,這周再次得到印證。上週連續被“慘遭打臉”的高盛,週一暴跌之後發表了新的觀點,“不要逢低買入,我們一貫堅持逢低買入,但這次美股的下跌不一樣,我們準備迎接本週更弱的行情。”

因爲考慮到高盛的反指,我們在高盛看衰美股之後,直接從空頭變成多頭,成功抓住了後面四天的暴漲行情。市場其實一直是多變的,我很早就說過,週末的文章很大程度上只是基於當前消息和上週走勢進行的一個綜合判斷,所以我們的觀點每天都在變。

週一大盤一度暴跌3%,這證明我上週預測的準確性。至於後續的事,那是市場又發生了新的變化,而我們也在大盤跌3%的時候,直接無縫切換成了多頭,成功抓到了後面4天的漲幅。所以你噴之前,還是應該多看看我們每天更新的視頻。

美股到底發生了什麼,爲何在週一暴跌之後,突然就發生了驚天逆轉?其實這主要還是因爲疫情,週一市場對疫情非常擔憂,引發了三大股指的集體暴跌,但市場很快又認爲疫情利好科技股,所以馬上又發生了反轉。市場情緒就是這麼多變的,尤其現在市場裏面的散戶非常多,經常一天一個變化,如果你不能及時跟進市場投資主線,那往往就有可能會虧大錢。

在分析大盤之前,首先允許我出來吹一波牛逼,這一波不得不出來吹下,因爲即使我所有的分析都是錯的,有這一個案例也足夠吹半年了。上週五的時候,我已經提前預測出Facebook(FB.US)會在這週五暴漲,並且讓社羣裏面的小夥伴在週三收盤重倉買入Facebook的看漲期權,最後輕鬆賺到10倍以上回報,Facebook的末日期權一度漲幅高達200倍,羣裏面也有小夥伴單日盈利超600萬刀。

提到上面這個案例,一方面是爲了回擊下噴子,但另一方面更重要的,其實還是想說明一件事,那就是當前的散戶到底有多麼瘋狂。我本來預測Facebook藉助Snap(SNAP.US)的財報利好,週五漲個4%差不多了,沒想到盤中一度漲接近7%,散戶的瘋狂真是難以想象。

現在的散戶到底有多瘋狂,我找了四組數據,或許你能一窺究竟:

1、根據晨星公司的數據,今年前六個月共同基金和ETF的淨流入量達到7220億美元,是有史以來以來最大的半年度金額。據報道,截至2020年底,被動跟蹤標普500指數的基金創下了5.4萬億美元的資金流入記錄。

2、美國投資者的風險偏好達到了歷史最高點,股票在家庭金融資產中的比例有史以來第一次超過40%。美國人正以前所未有的方式進行槓桿保證金交易。截至6月底,保證金賬戶總額達到8820億美元,比一年前增長了50%。

3、7月份期權交易活動激增,平均每天約有5340億美元的期權易手,其中一半以上是看漲期權,離到期日不到兩週的期權佔到所有交易的四分之三。這個數字遠高於去年3670億美元的平均水平,而且大部分期權交易都集中在少數幾隻股票上,亞馬遜(AMZN.US)、特斯拉(TSLA.US)、蘋果(AAPL.US)、英偉達(NVDA.US)及Alphabet(GOOGL.US),這五家公司的期權交易量佔7月份期權交易總額的60%以上。

4、根據Robinhood 的報告,它現在擁有多達1800萬用戶,幾乎是2019 年的兩倍。其用戶的平均年齡爲31歲,許多人是初入市場的投資者。今年1-6月,美股市場整體新開設了超過1000萬的證券賬戶,已經超過2020年全年的水平。美國散戶6月的淨買入股票和基金的規模達到280億美元,創下自2014以來的單月新高。

看完這四組數據,大家是不是有種不寒而慄的感覺。當前美股湧入了有史以來最多的年輕散戶,這些散戶不僅讓股市流入了有史以來的最大半年度金額,也買入了有史以來最多的短期看漲期權,更關鍵的加了有史以來最高的槓桿。衆所周知,散戶爭相投入股市這實際上是危險信號,一場修正其實已經在所難免。

上面說到的Facebook看漲期權,其實只是這一輪瘋狂牛市的縮影,連我這種對Facebook相當看好,也提前預判週五會暴漲的理性投資者,都萬萬沒有想到,Facebook的看漲期權和正股能夠在散戶推動下,走出瞭如此瘋狂的劇情。

非常有意思的一件事,當散戶在無腦看漲美股的時候,機構卻越來越謹慎。高盛、大摩和小摩三大投行在二季度都減了相當的倉位,尤其高盛直接減倉了55億美元,最近提示美股風險將至的機構也越來越多,機構也在瘋狂買入標普500指數的看跌期權進行對沖,我想他們一定是看到了什麼重要信號。

對沖風險的機構有多急迫?現在投資者對沖標普500指數急劇下跌風險的成本,比購買將從股市大幅上漲中獲利的期權要昂貴得多。對沖標普500指數8月前下跌10%的看跌期權的價格,是可從上漲10%中獲利的看漲期權價格的35倍左右。RBC Capital Markets股票衍生品策略師Amy Wu Silverman表示,在2020年3月股市恐慌最嚴重的時候,下行看跌期權的價格僅爲上行看漲期權的11倍而已。

嘉信理財交易和衍生品業務董事總經理Randy Frederick表示,“逢低買進的買家非常迅速地進場買入,這是我們沒有出現完整的10%修正的原因之一。每次下跌都會被買入,並在一兩週內立即得到回報;而且一兩週內股價不僅是在開始的位置,而且是在更高的位置。但值得警惕的是,衡量對沖SPY三個標準差變動對沖成本的指標--Nations TailDex,比過去五年中大約90%的時候都要高,這意味着機構投資者正在採取行動對沖市場的大幅下跌風險,而散戶則繼續瘋狂押注市場會不斷攀升。

在美股過去70年的“去散戶化”進程中,散戶持股比例從90%下降至20%,其份額讓位於專業機構投資者,股市風格逐步由交易型轉向配置型。當前美股散戶又一次捲土重來,瘋狂買入那些市場熱度高的科技股,業績穩定的藍籌股反而逐漸失去吸引力,這背後的瘋狂可想而知。現在,一方面是機構越來越謹慎,另一方面卻是散戶越來越瘋狂,最後到底是誰收割誰?

突然想到了一件事,記得比特幣韭菜大本營Coinbase上市前的一段時間,比特幣在不斷刷新歷史新高,上市當天創下63693美元的歷史新高,之後階段性的泡沫破滅,比特幣很快迎來了腰斬行情。現在美股韭菜大本營Robinhood下週三要正式登陸美股市場了,韭菜會再一次被機構收割嗎?或許即將到來的下一週,我們就將知道答案。

再次回到高盛兩週前的預測,當時高盛說‘美股空頭要回補’,現在來看,別人可能沒那麼不堪,雖然預測的時間不對。上週說大盤要暴漲,結果大盤暴跌,這周說大盤要暴跌,結果暴漲。但空頭回補這件事卻真實的發生了,週二到週四的暴力拉昇中,成交量一天比一天萎靡,確實很像是空頭的回補。

高盛在週二、週三經歷連續兩天暴力反彈之後,當時又發表了以下評論:“成交量很明顯萎靡,根據高盛內部交易數據,實際上並沒有任何機構參與。我們對週二的反彈速度感到驚訝,但不認爲我們現在就可以歡呼了。基於市場指標動態,我們仍在爲下週左右的震盪做準備。”

所謂事不過三,高盛總不至於一直反指吧,而且如果按照高盛這個預測往往延後一週的規律,下週可能真的會有回調。

最近美股暴漲的過程中,大家應該發現了一件事,那就是美股雖然在不斷創新高,但很多個股卻仍然還在低位趴着,現在股價在50日均線上方的股票數量甚至低於30%,這表明指數的上漲更多是依賴極少數的成分股。至於是哪些公司?我想就不需要在這裏細說了,看看FAAMG五大巨頭過去一個月的瘋狂,基本一目瞭然。

摩根士丹利首席股票策略師Michael Wilson在最近研報中表示,‘當前美股廣度指標爲近一個月最低,相比創下52周新高的股票數量,創52周新低的股票以更快速度增加。這表明,部分大型成分股可能對標普指數上升做了主要貢獻,而股市並沒有全面上升。這表明美股正進入一個更加脆弱的時期。種種跡象表明,美股當前面臨重大調整風險,市盈率應該會在未來幾個月開始大幅下跌,使標普指數更接近我們的年終目標位3900點,這將意味着10%的下跌空間。’

Michael Wilson是我很喜歡的一個分析師,他的預測也相當精準,所以即使未來一週大盤沒跌,我仍然會繼續謹慎。因爲過去的歷史經驗告訴我們,在股指閃電調整,幾個交易日內把大盤拉昇到新高之後, 往往會啓動接近10%的調整。這一次會不會發生,一切都是未知數,但謹慎點終究沒錯。

下週是美股財報季最重要的一週,特斯拉、微軟、谷歌、Faceboook、蘋果和亞馬遜六大超級巨頭都要在同一周發財報,大部分重要的科技股也都在下週公佈財報。現在最尷尬的是什麼?即將要發財報的,基本都提前暴漲了,哪怕是星巴克(SBUX.US)和麥當勞(MCD.US)這種,這周都漲了接近6%,再好的業績也被提前消化了,短期還有上漲空間嗎?

大家看下納指100期貨和FAAMG五大巨頭的技術形態,可以說高度相似,都是在一個上升箱體裏面震盪,距離箱體上沿阻力線都差不多還有3%左右的空間,亞馬遜算是一個例外,它有接近8%的上漲空間,相對還算是比較理性。

很難想象,FAAMG會在這個位置進一步加速,這到底得需要怎樣的業績,才能讓FAAMG和納指突破現在的箱體。即使機構再怎麼看漲美股,這個位置是不是出點貨,讓股指回調下,回踩下箱體下沿纔是比較合理的呢?

另外說下,美聯儲的議息會議又要來了,估計是繼續鴿聲嘹亮。美聯儲主席鮑威爾最近在國會作證時明確表示,他仍然認爲通脹壓力在很大程度上是暫時的,沒有任何迫切需要發出政策即將轉變的信號。畢竟,就業水平仍比疫情開始前低600多萬,而最新的新冠疫情增加了另一層不確定性,可以用來爲不採取行動辯護。

當下一切的分析其實都啥用,美股最終的走勢還是要回歸基本面,看看巨頭的業績能不能撐住當前的估值。