創識科技IPO:收入高度依賴農行 大額低收益理財或有利益輸送

原標題:創識科技:收入高度依賴農行 大額低收益理財或有利益輸送

來源:證券市場週刊

方斐/文

報告期內,創識科技對農行的收入佔比均在87%以上,2015-2020年,對農行的銷售依賴愈演愈烈;與此同時,擁有業內較大規模的交易性金融資產,卻只能產生遠低於業內同行公司的收益率水平——這種巨大的反差凸顯創識科技業務模式的脆弱。

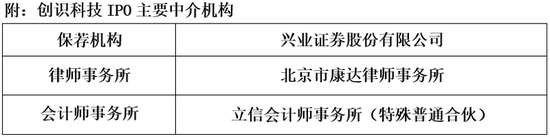

福建創識科技股份有限公司(下稱“創識科技”)於2020年9月28日通過創業板上市委員會的審覈,並於2021年2月9日成功上市。創識科技是是一家電子支付IT方案商,主營業務爲客戶提供電子支付IT解決方案,公司產品是爲商戶及銀行提供電子支付涉及的軟硬件產品及服務。

招股說明書顯示,張更生直接持有創識科技45.56%的股份,林嵐直接持有公司2.86%的股份,張更生、林嵐間接通過墨加投資持有公司8.54%的股份。張更生、林嵐夫婦共同控制公司56.95%的股份。張更生爲公司的控股股東,張更生、林嵐夫婦爲公司的實際控制人。

根據招股書的披露,2017-2019年及2020年上半年(下稱“報告期”),創識科技實現營業收入分別爲30661.90萬元、40726.35萬元、54211.66萬元、22341.65萬元,實現歸屬淨利潤分別爲5547.39萬元、6655.21萬元、10018.69萬元、4566.51萬元。單從賬面數據來看,2018-2019年,創識科技營收和淨利潤均實現持續增長。

近九成收入來自農行

創識科技將自己定位爲“一家電子支付IT方案商”,主要是爲商戶及銀行提供電子支付涉及的軟硬件產品及服務。不過,招股書顯示,報告期內,創識科技持續對單一客戶銷售佔比較高,存在非常明顯的大客戶依賴症。報告期內,農業銀行是創識科技第一大客戶,銷售收入佔總營收之比分別爲90.19%、89.64%、87.75%、88.76%。

創業板上市委針對這個問題提出了明確的問詢,要求創識科技說明:1.對來源於農業銀行的業務是否存在重大依賴;2.創識科技未能改變客戶高度集中局面的原因,以及“商戶-銀行-公司”的模式是否可持續。

根據申報材料,創識科技的主要收入來源於銀行業,其中2017-2019年,其來源於農業銀行的收入佔營業收入的比例爲90.19%、89.64%和87.75%;如果未來公司與農業銀行的合作關係產生變化,將給公司帶來巨大的風險,87%以上的營收來自同一客戶,凸顯公司經營存在極大的不確定性。

不過,創識科技在招股書中對這一問題的解釋如下:業務收入主要集中於農業銀行符合行業特點,是業內的普遍現象。事實果真如此嗎?

除了招股書披露的報告期內的數據,在查詢過往年報時發現,創識科技2015年、2016年對農業銀行的銷售收入分別爲10581.41萬元、9688.54萬元,分別佔總銷售收入的75.47%、65.62%。也就是說,在報告期之前的兩個完整年度,創識科技的收入佔比要比報告期低10-20個百分點,由此可見,從2015年開始,創識科技對農業銀行的銷售依賴愈演愈烈,這應該是公司自身的經營情況和業務決策導致的,與行業並無太多的關係。

實際上,根據招股書的披露,電子支付方案商並不只有一種業務模式,按照用戶不同可分爲商戶端支付解決方案、銀行端產品及服務。商戶端支付解決方案爲商戶提供電子支付相關的軟硬件產品及服務,採用“公司自主開發軟件+外購/OEM硬件+服務”的方式,其用戶爲商戶;根據付費對象不同,存在“銀行付費,商戶使用”及“商戶付費,商戶使用”兩種模式;銀行端產品及服務主要爲銀行提供網控產品、制卡設備及相關軟件和服務。

而創識科技主要的收入來自“銀行付費,商戶使用”這一業務模式,銀行付費客戶使用,公司主要負責把產品賣給銀行。至於爲何使用這一模式,招股書裏白字黑字寫明是公司戰略所致。這說明行業還存在其他業務模式,至於創識科技客戶集中度過高,營收主要依賴單一大客戶,並非是行業所致。

交易所也注意到報告期內創識科技同時存在客戶高度集中和供應商高度集中的情況,並對此提出問詢:1.同時存在上述兩種情形是否符合行業特徵;2.發行人的核心競爭力;3.上述情形對發行人業務穩定性及可持續性的影響。

大額理財收益畸低藏貓膩

除了收入高度依賴單一大客戶農業銀行外,創識科技還存在大額理財收益畸低的異常情形,這裏面是否存在不爲人知的祕密呢?

招股書顯示,報告期內,創識科技貨幣資金分別爲15248.35萬元、1196.74萬元、3944.42萬元、999.64萬元。由於會計政策原因,公司僅在2019年與2020年將交易性金融資產單獨列出,相應報告期末的交易性金融資產餘額分別爲24004.23萬元、19841.40萬元。而招股書顯示,自2019年1月1日開始,創識科技新增交易性金融資產項目,將原理財產品重分類至該項目,由此可以將公司交易性金融資產視作購買的理財產品。

根據招股書的披露,2019年與2020年上半年,創識科技與交易性金融資產相關的收益分別爲367.05萬元、279.01萬元,由此計算產生的年化收益分別爲1.53%、2.81%。那麼,與同一時期同業公司相比,這一收益水平是高還是低呢?

通過查詢可比上市公司的相關情況可知,2020年上半年,星網銳捷、證通電子、新大陸可交易性金融資產餘額分別爲2200萬元、2101.60萬元、48579.19萬元,產生的收益分別爲224.96萬元、287.55萬元、4341.25萬元,相應的年化收益率分別爲20.45%、27.36%、17.87%,遠遠高於創識科技的年化收益率。僅比較2020年的數據,上述3家公司的收益率分別爲創識科技的7.28倍、9.74倍、6.36倍——這種收益率的差別已經不能用“異常”來形容了吧。

農業銀行作爲創識科技第一大客戶,報告期內收入佔比一直在87%以上,最高比例甚至超過90%。更蹊蹺的是,報告期內,創識科技交易性金融資產規模較大,2019年和2020年上半年均維持在2億元左右,與星網銳捷、證通電子、新大陸3家同行可比公司相比,遠高於星網銳捷、證通電子的規模。

擁有業內較大規模的交易性金融資產,卻只能產生遠低於業內同行公司收益率水平,也就是說,規模越大收益反而越低。基於此,市場不得不產生合理懷疑——創識科技是否大量購買農業銀行低收益理財產品,以獲取該行的銷售訂單?如果要消除疑問,則需要公司對此種“天壤之別的反常”做出進一步解釋。