蘑菇街:有做小紅書的心,沒做小紅書的命

文/王躍霞

編輯/顧彥

7月26日,蘑菇街宣佈斥資5000萬元增持杭州銳鯊科技公司,交易完成後,蘑菇街將持有杭州銳鯊59.62%的股權,實現全面控股。

杭州銳鯊是一家數據服務商,擅長做流量投放、數據支持、品牌運營。蘑菇街此番收購是爲平臺的商家與KOL/MCN提供更精準的流量觸達與精細化直播運營,創始人陳琪也表示這是發展直播電商生態的重要一步。

直播電商是蘑菇街2019年發力的重心,目前已經成長爲核心業務。

在最新披露的財報中,2021財年蘑菇街總GMV爲138.55億元,其中直播電商貢獻的GMV高達108.78億元,所佔比重爲78.5%。一位業內人士向億歐EqualOcean透露,在2019年發力期,蘑菇街直播電商的GMV就已經超過50%。

但此番收購併未引起二級市場較大波動,蘑菇街股價依然在曲線下探。

宣佈收購協議當日,蘑菇街股價仍延續了前兩日的下降趨勢,收盤價報1.03美元/股,下跌幅度爲10.43%。7月27日,股價反彈23.3%,創近半年最高增幅,收盤價報1.27美元/股。

反彈並未持續,7月28日收盤價又回落至1.18美元/股,降幅7.09%。此後幾日,蘑菇街股價在微漲與微跌之間徘徊,但總體呈下降趨勢。

蘑菇街市值走勢 圖源:富途牛牛

蘑菇街的此次投資,只是短暫激起了一圈水花,很快又迴歸平靜。

蘑菇街傾盡全力佈局的核心直播業務,似乎並沒有引起市場的太大興趣。被“冷落”的蘑菇街,還有多少可能重獲市場青睞?

盈利能力難自證

蘑菇街的業務數據與市值表現,在二級市場已形成一個負向循環,上市高光後不斷螺旋下降。

一個不爭的事實是,蘑菇街的市值在無限縮水。2018年上市時,蘑菇街開盤12美元/股,市值高達30億美元,而如今不過3年時間,市值只有1.18億美元,縮水近25倍。這既是市場選擇“冷落”的原因,也是造成的結果。

2021財年(2020年3月31日至2021年3月31日),蘑菇街仍未從虧損中走出。財報顯示,報告期內蘑菇街營收4.81億元,但淨虧損就高達3.28億元。這已經是蘑菇街虧損的第五年,2017-2020年,蘑菇街虧損額分別爲9.39億元、5.58億元、4.86億元、22.24億元。

與疫情下的2020年相比,蘑菇街虧損幅度有所收窄,但與2019年相比,蘑菇街的虧損面並未縮小,利潤營收比反而在下降。兩年虧損額相差無幾的情況下,2019年的營收爲10.74億元,而2021年的營收不到2019年的一半,只有4.82億元。

五年虧損45.35億元,蘑菇街深陷虧損泥沼。之所以還能在虧損中繼續維持運轉,一個重要的原因是現金流的支撐,但從財報來看,這項數據也在銳減。2017-2021年,蘑菇街的現金流分別爲12.70億元、12.24億元、12.77億元、8.57億元、5.42億元。

慘淡的數據令市場的信心銳減,蘑菇街無力向外界證明其盈利能力。

而比現金流更危險的,是蘑菇街的增長空間。2017-2021年,蘑菇街的營收分別爲11.10億元、9.73億元、10.74億元、8.35億元、4.82億元,增速僅在2019年轉負爲正,2021年相比2020年營收幾乎腰斬。

當一家企業開始出現負增長時,警鐘就已拉響。蘑菇街對自身認知也很清晰,在財報中表示:“在可預見的未來,我們可能無法產生足夠的收入來實現增長或盈利能力。在目前的商業模式下,我們無法保證能夠實現增長或盈利能力。”

蘑菇街目前的業務模式,是以KOL(網紅達人)驅動、以LVB(視頻直播業務)爲中心的電商交易模式。近年來,蘑菇街的模式幾經演變,但KOL的網紅種草機制一直貫穿於蘑菇街的發展脈絡中。

成立於2011年的蘑菇街初期並沒有做電商,而是通過KOL運營內容社區聚集流量,吸引用戶去淘寶下單促成交易,從中賺取分成。簡單來說,是一家導購平臺。

蘑菇街的導購轉化率很高,佣金分成收入也很高,且增速迅猛。2013年,蘑菇街爲淘寶導流收入的佣金日均高達60萬元,成爲當時盈利數據最好的導購平臺。

但這也引起了下游淘寶的警惕,不願在流量渠道上被把控的淘寶在2013年切斷了蘑菇街導流的通路,決定自己打造交易閉環,蘑菇街的下坡路就此開始。

核心收入來源被掐斷後,爲了尋找第二條增長曲線,蘑菇街在此後幾年追趕了不同的風口、試水了多條業務線,包括品牌特賣、跨境海淘、社區電商等,但這些風口分別成長出不同的領跑玩家,唯獨沒有蘑菇街身影。

直到2019年,蘑菇街才確立了直播電商的核心業務地位,將優質資源傾斜給直播電商,期望將其打造成全公司的支柱業務。被寄予厚望的直播電商,能否挽救蘑菇街的頹勢?

直播難救蘑菇街

現實是,如今直播電商初步形成了淘、抖、快三足鼎立的格局,存在感弱的蘑菇街並未擠入第一梯隊。

儘管2021財年的直播GMV同比增長38.1%,但這項數據在淘、抖、快面前不值一提。

最新數據顯示,截至2021年3月31日止12個月,阿里直播平臺淘寶直播的GMV超過5000億元;抖音電商2020年全年GMV超過5000億元;快手直播電商GMV略遜一籌,但也達到了3812億元,是蘑菇街的35倍之多。

在增長空間上,蘑菇街也落後於後三者。淘寶直播的GMV同比增長超90%,抖音電商GMV直接翻3倍,快手更是實現了同比5.39倍的增長。

回看蘑菇街歷年數據,2019年直播電商GMV爲41億元,同比增長138.1%;2020年爲78.8億,同比增長91.6%;2021年爲108.78億元,同比增長38.1%。頂峯時期增速也不過1.4倍,近兩年增速更是斷崖式下降,與淘、抖、快的高速增長形成鮮明對比。

另一項數據是,頭部主播的粉絲體量上,淘、抖、快完全是碾壓式存在。

蘑菇街的頭部主播小甜心平臺粉絲量爲226.4萬,而淘寶頭部主播薇婭、李佳琦的平臺粉絲量分別爲8267.5萬、4950.6萬,抖音頭部主播羅永浩的粉絲量爲1819.6萬,快手辛巴在經過售假負面後仍沉澱了9055.3萬的粉絲量。

從主播知名度看,薇婭、李佳琦、羅永浩是熱搜常客,辛巴因負面多次暴露在公衆視野,唯有小甜心並未破圈。這正如蘑菇街在直播電商的處境,大家會關注淘寶的內容電商、抖音的興趣電商、快手的信任電商,卻鮮少有人關注蘑菇街的電商模式。

不過,蘑菇街在直播電商上也並非毫無優勢可言。

根據蘑菇街官方公佈數據,2020年雙十一小甜心單場直播銷售額突破2億,當晚薇婭、李佳琦、羅永浩、辛巴公佈的數據分別是11.06億、6.96億、1.99億、18.8億。

儘管小甜心的帶貨銷售額依然低於其他平臺的頭部主播,但從轉化率來看,蘑菇街的表現並不遜色。一組數據可以參考:2020年11月1日-11日,1個蘑菇街粉絲價值=6.9個抖音粉絲=4個淘寶直播粉絲,意味着在粉絲數相同的情況下,蘑菇街主播所取得的交易額最高。不過由於未公佈具體算法,多位業內人士對此項數據表示質疑。

粉絲忠誠度高,也會凸顯平臺主播的馬太效應。財報顯示,2021年,蘑菇街前10名KOL佔KOL粉絲總數的16.2%,貢獻了GMV總額的43.7%,接近一半。這使蘑菇街的GMV和收入很大一部分來自少數KOL,而平臺的購買量會下降。

2020財年,蘑菇街直播GMV佔平臺總GMV的比重達到46.2%,2021財年,這一比重上升至78.5%。直播成爲蘑菇街的主要收入來源,但主營業務收入主要依賴於主播,導致平臺的影響力正在下降。

一項可以佐證的數據是,2021財年一季度,蘑菇街的營銷服務收入從2020財年同期的8920萬元降至2400萬元,同比下降73.1%,此後三季度營銷服務收入依然持續下降。在平臺做推廣的商家越來越少,側面說明平臺對商家的吸引力在逐漸下降,平臺的優勢正在向頭部主播靠攏。

這套收支結構會放大頭部主播的權利,而一旦頭部主播離開,平臺將會受到嚴重衝擊。蘑菇街在財報中也表示:“如果我們未能留住主要內容創作者或頂級KOL受歡迎程度下降,我們的收入和運營結果可能會受到重大不利影響。”

這需要蘑菇街建立一套長效的牽制與激勵體系來保證KOL的穩定性。

蘑菇街爲此做了多方面努力,曾承諾每月支付主播3萬底薪,並建立了一套相對精細化運營的體系,通過貨品對接、流量扶持、官方經紀、專業培訓、基地共享等措施扶持主播。

收購杭州銳鯊就是一個例子。在直播電商成體系化的進程中,數據服務商是不可或缺的一方,杭州銳鯊的加入能在一定程度上提升直播的流量轉化效果與變現效率。

此外,爲了拓展主播團隊,蘑菇街還高調招募五十萬以及百萬級別銷售額的淘寶直播主播,並計劃孵化20位以上穩定的百萬量級主播。

這聽上去瞄準了蘑菇街的痛點,但在執行上難度卻不低。蘑菇街的流量盤就那麼大,更多主播進駐只會瓜分僅有的流量,同時在主播內部造成一定競爭,很難加深蘑菇街的流量池。想要通過培養腰部以上主播吸引更多流量,幾乎是一道無解題。

何況,在不斷縮減的營收和現金流面前,蘑菇街的扶持還能持續多久?

痛失用戶陣地

同爲號稱“第二象限玩家”的蘑菇街,經常被拿來和小紅書對比。

不同於以商品推薦爲導向的第一象限玩家(如淘寶、京東、拼多多)與以顧客需求爲導向的第三象限玩家(如抖音、快手),主打消費社區電商的第二象限玩家以生產專業內容爲主,電商流量屬性與紅人屬性較高。

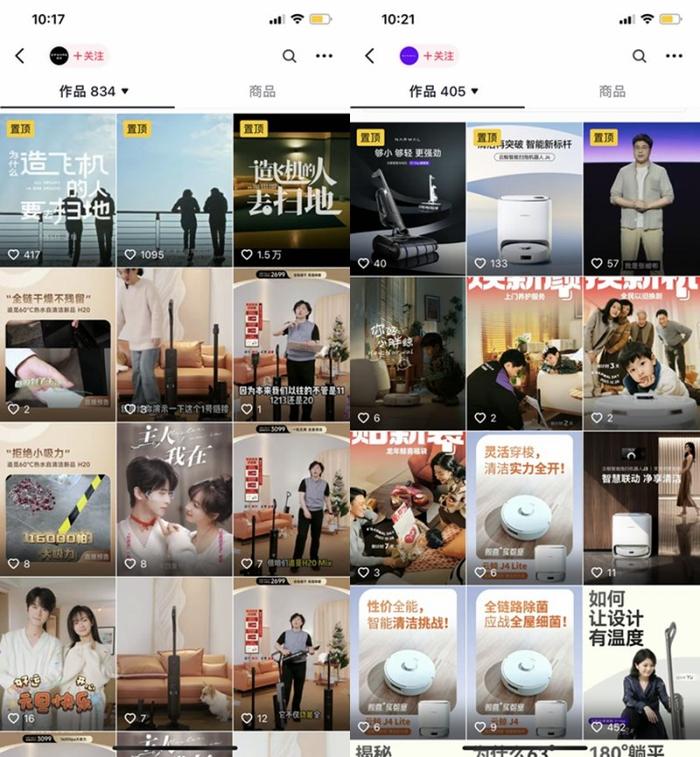

與蘑菇街相同的是,小紅書初期也是通過KOL生產圖文、視頻內容形成流量池。但不同的是,小紅書的內容生產模式逐漸由KOL擴展爲KOC模式,即目前盛行的種草文化。

相比KOL專業推薦的方式,粉絲量不大、知名度不高的KOC憑藉親身試用推薦與粉絲建立起的聯繫更爲穩固。這就使每一個素人在小紅書都有通過KOC轉變爲KOL的可能,將小紅書的內容生產機制由PGC擴展爲UGC模式。

當內容生產門檻被降低,小紅書的內容豐富度自然會提升。對比小紅書與蘑菇街的類目可以發現,小紅書覆蓋了穿搭、美妝、美食、家居、寵物、學習、遊戲等多個領域,但蘑菇街仍聚焦於服飾品類,點開App主頁向上劃的直播推薦基本都是服飾類目,美食、美妝、日雜等品類在部分主播的主頁才能看到。

自發創作者們可以爲小紅書源源不斷地提供豐富、新穎的多樣性內容,圍繞優質內容聚集的用戶也越來越多,以此推動內容創作者生產更個性化的內容。不斷更新的內容勢必具備潮流屬性,創作者與粉絲進入互相驅動的正向循環,平臺知名度與影響力由此做大。

小紅書的內容生產機制像是自下而上的安利文化,而以KOL爲核心驅動力的蘑菇街則像是自上而下的導購模式。這使二者在內容生產邏輯上產生了分野:小紅書更側重於內容社區,直播只是其變現的渠道之一;而蘑菇街更側重於交易,KOL生產的內容是爲變現服務。

對比之下,可以發現蘑菇街的困境在於:維繫粉絲的方式太過單一,對主播的拉新、固粉、流量變現提出了更高的要求,主播、商家、用戶的去留無法形成內部驅動,若KOL的吸引力下降,用戶大概率會轉向其他平臺。

衡量平臺活躍程度的一個重要指標是活躍用戶數。根據財報,蘑菇街2019年的活躍用戶數爲3280萬,相較於2018年的3450萬減少了170萬;2019年後,蘑菇街不再公佈平臺活躍用戶數,只公佈直播電商用戶數。可以猜測,蘑菇街的年活躍用戶數並未保持增長。

流量成爲蘑菇街難以突破的瓶頸,這也與其定位時尚女性的垂直性分不開。早期蘑菇街通過垂直定位喫到了一波紅利,但並未以用戶興趣爲導向順勢轉型。如今蘑菇街依然堅守女性服飾定位,但紅利期已過,這也成爲蘑菇街的桎梏。

百聯諮詢創始人莊帥告訴億歐EqualOcean,服飾是季度品類,消費頻次不高,這導致喚醒用戶的成本相對較高。此外,垂直性品類使蘑菇街的獲客體系非常單一,無法像京東、淘寶、拼多多等綜合類電商平臺實現品類之間的轉換,導致流量無法複用,流量池越做越淺。

這不僅是蘑菇街的問題,也是所有垂直電商一致面臨的困境。

寫在最後

有一種聲音認爲,在淘、抖、快三足鼎立的格局下孤注一擲直播電商,對蘑菇街而言並不是一項好的選擇。

業內人士對億歐EqualOcean表示,不做直播,蘑菇街可能比現在更慘。過去幾年蘑菇街市值大幅縮水、快速衰敗,直播電商反而在這一頹勢中起到了一定的延緩作用。

蘑菇街節節敗退的根本原因,在於失去了用戶陣地。蘑菇街在用戶量級不夠大、品類不夠豐富的時候,就將重心轉移爲交易,有些操之過急。再看如今的小紅書,一再向外界強調不看業績,只重視用戶粘性。

另一個現實問題是,誕生於PC時代的蘑菇街,很難像移動端的小紅書一樣,把內容做深做細。即使有一顆想要打造第一代小紅書的心,也難以成爲小紅書。

“每個產品都有它的時代。蘑菇街很像上一個時代的小紅書,市場給予了它很高的估值,但蘑菇街的產品早已定型,並未隨時代而改變。當年它崛起時以爲迎來了一個時代,但卻在這個時代錯失了發展良機。”

與其說蘑菇街適應不了這個時代,不如說蘑菇街錯失了時代紅利。