国都期货:油脂基本面偏强 四季度多头氛围难改

一、行情回顾

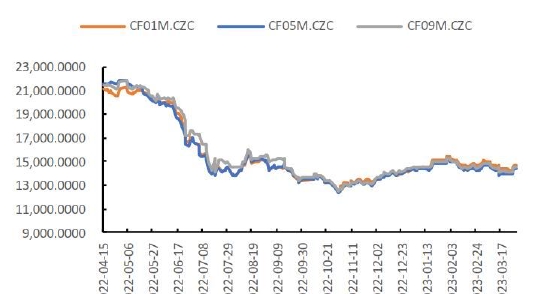

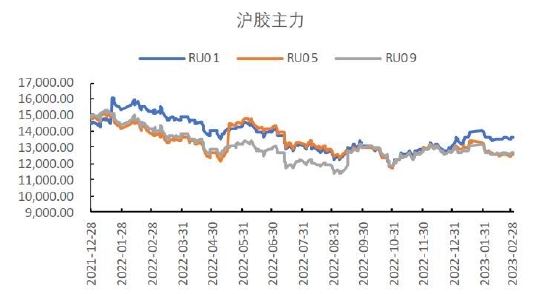

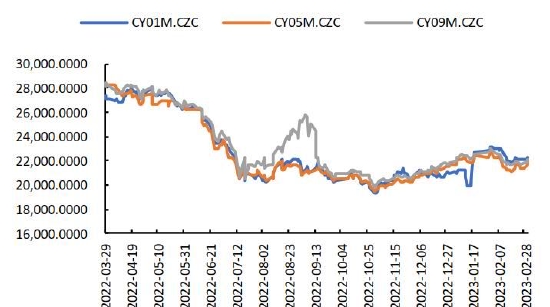

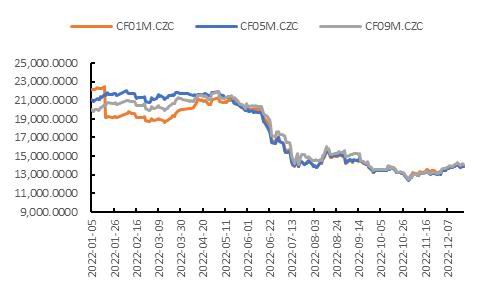

今年三季度国内油脂维持此前的强势局面,虽然期间有所回调,但价格重心相比于二季度上移了1000点以上,并创出年内新高。具体来看,棕榈油在油脂中仍占据领头羊位置,今年三季度正值棕榈油的丰产季,但由于马来西亚劳工不足问题持续制约产量恢复,马棕油库存持续处于历史偏低位置,成为三季度棕榈油价格上行最大的提振因素。相比而言,豆油在三季度基本面明显偏弱,此前预期的北美天气炒作并未兑现,加之巴西大豆出口量居高不下,外盘美豆价格上方阻力较大,拖累连盘豆油走势,豆油也因此成为三季度油脂中最弱的品种。菜油走势在油脂中一向独立,但由于今年三季度加拿大受制天气因素,大幅调降本国油菜籽产量,外盘油菜籽走强,进口成本端支撑国内菜油上行,使得菜油在三季度与棕油、豆油走势趋同,也呈现明显的上涨趋势。

从油脂基差角度来看,豆油、棕榈油现货价格强于盘面,基差在三季度继续走高;菜油库存偏高压制现货价格,基差逐渐向0回归。从油脂间价差角度来看,豆棕价差在棕油偏强的背景下有所走弱,虽受换月影响出现反复,但整体趋势未变,从三季度初的1000点降至500点附近。从油脂跨月价差角度来看,豆油、棕榈油1-5价差均小幅走强,市场对未来价格存在看空预期;但菜油未来供应端偏紧,导致菜油三季度1-5价差有所走弱。

图1 油脂主力合约走势

数据来源:Wind、国都期货研究所

图2 豆油内外盘主力合约走势

数据来源:Wind、国都期货研究所

图3 棕榈油内外盘主力合约走势

数据来源:Wind、国都期货研究所

图4 豆油量价分析

数据来源:Wind、国都期货研究所

图5 棕榈油量价分析

数据来源:Wind、国都期货研究所

图6 菜油量价分析

数据来源:Wind、国都期货研究所

图7 豆油基差

数据来源:Wind、国都期货研究所

图8 棕榈油基差

数据来源:Wind、国都期货研究所

图9 菜籽油基差

数据来源:Wind、国都期货研究所

图10 大豆/菜籽油粕比

数据来源:Wind、国都期货研究所

二、棕榈油分析

(一)国际市场

1、马棕油库存维持低位,四季度减产季平抑劳动力增加利空

据马来西亚棕榈油局(MPOB)最新公布的数据显示,马来西亚2021年8月棕榈油库存为187.5万吨,相较于今年前7个月130-160万吨的库存水平明显增加,并于今年首月突破去年同期库存。不过相比于往年同期200万吨左右的库存均值,8月马棕油库存仍处于偏低水平。根据各机构对9月马棕油库存的预估,大致将继续维持在183-187万吨(环比-2.5%~-0.11%),因此马来西亚棕榈油价格的基本面支撑依然较强,短期下跌的可能性并不大。

今年前三季度马棕油产量一直处于往年均值偏下位置,尤其在三季度丰产季,产量增加也并不明显。究其原因,从今年二季度开始,马来西亚种植园劳动力短缺持续在影响产量进度,造成人为减产。今年4月底马来西亚MPOB进行的一项市场调查显示,当时缺乏3.1万名收割工人,占整个行业正常所需工人的76%。而9月底马来西亚人力资源部官员已经决定特别批准引进3.2万名外国工人从事作物业,该部制定了相关的标准作业程序,在吉隆坡国际机场附近还修建了一个随时可容纳2000名外国工人的外国工人隔离中心,以解决种植业人力短缺问题。因此,这或将解决无天气扰动下油棕果纯粹因人力不足造成的减产问题,且3.2万名外国劳工基本能够满足目前的缺口,政策落地后产量或将得到明显恢复。不过由于政策推行尚需要时间,且疫情形势依旧严峻,产量增加的预期能否成为现实存在较大争议。并且四季度来看,按照季节性规律,马来西亚棕榈油将进入减产季,产量大概率将逐月下滑,这也为产量的恢复及增加注入了一定的不确定性。

从天气角度来看,今年三季度全球气候从厄尔尼诺中性逐渐转为偏拉尼娜,造成东南亚地区降水充沛,利于油棕树生长。不过产量的调整通常与气候变动存在3-6个月的时滞效应,降水的增加大概率会为明年棕榈油带来产量的丰收,施压明年棕榈油价格。据印尼油棕研究所(IOPRI),由于天气条件有利,预计2022年印尼毛棕榈油产量将达到4942万吨,高于今年产量预估4840万吨。但排除劳工影响,今年四季度马棕油产量或难迎来质的改变,或支撑价格继续维持高位震荡格局。

图11 马来西亚月度棕油产量

数据来源:Wind、国都期货研究所

图12 马来西亚月度棕油出口量

数据来源:Wind、国都期货研究所

图13 马来西亚月度棕油库存

数据来源:Wind、国都期货研究所

图14 印尼月度棕油产量

数据来源:Wind、国都期货研究所

图15 印尼月度棕油出口量

数据来源:Wind、国都期货研究所

图16 印尼月度棕油库存

数据来源:Wind、国都期货研究所

图17 马来西亚新增病例确诊人数

数据来源:Wind、国都期货研究所

图18 马来西亚累计病例确诊人数

数据来源:Wind、国都期货研究所

2、印度进口政策及印尼征税频繁调整,增加需求端预测难度

印度进口国方面,印度炼油企业协会(SEA)最新数据显示,在从去年11月开始的20220/21年度,印度累计进口棕榈油636.51万吨,相较于去年同期的576.68万吨同比增加了10.37%。从印度植物油港口库存来看,截至今年9月1日,印度植物油港口库存为60万吨,同比减少了20.11%,处于近五年同期最低点;印度植物油在途库存为111.0万吨,同比增加17.35%,在近五年中处于仅高于去年同期的次低位。因此从印度库存角度来看,后面仍存在大量进口植物油的空间。加之后续四季度印度排灯节会增加10、11月份棕榈油的进口量,印度进口量或将出现季节性增加,有利于去化产地库存,提振棕榈油价格。

不过由于棕榈油价格波动率较高,印度的植物油进口政策也频繁调整。今年6月棕榈油价格跌回年初水平,印度解除了针对进口精炼棕榈油产品执行长达18个月的限制措施,马来西亚精炼棕榈油出口随之增加。8月印度在棕榈油价格持续上行的情况下,出台政策将毛豆油和精炼豆油以及葵花籽油的进口税下调7.5%,积压棕榈油进口的份额,并称将启动一项1100亿卢比(14.8亿美元)的计划,以提高国内油籽产量,使印度的食用油自给自足,减少整体植物油进口。随后9月印度取消了此前给予毛棕榈油及加工棕榈油产品的进口税收优惠,进一步从政策端控制国内棕榈油进口。因此展望今年四季度,虽然印度无论从库存还是年度进口量上都存在继续进口的空间,但政策或影响棕榈油的进口节奏及数量,增加了需求端的预测难度。

印尼方面,今年二季度末,印尼产地棕榈油库存为455万吨,同比增加了15.31%,在库存压力较大的情况下,印度三季度前两个月陆续下调棕榈油出口专项税及出口征税,令总出口税从6月最高的348美元/吨降至268美金/吨。在出口征税的比较优势下,印尼7-8月出口量大增,一定程度上挤压了马来西亚的出口份额。9月后印尼棕榈油库存压力有所缓解,政府再次宣布上调总出口税至341美元/吨,料将提高近期马来西亚棕榈油出口的竞争力,利于四季度初期马来棕榈油库存去化及价格走强。对于四季度中后期两个主产国出口份额的判断,还需结合四季度印尼出口征税政策变动进一步确定。

图19 印度月度棕油进口量

数据来源:Wind、国都期货研究所

图20 印度月度植物油进口量

数据来源:Wind、国都期货研究所

图21 印度年度累计棕油进口量

数据来源:Wind、国都期货研究所

图22 印度植物油港口库存

数据来源:Wind、国都期货研究所

图23 印度植物油在途库存

数据来源:Wind、国都期货研究所

图24 印度植物油总库存

数据来源:Wind、国都期货研究所

3、大宗商品市场情绪高涨,大资金常驻棕榈油

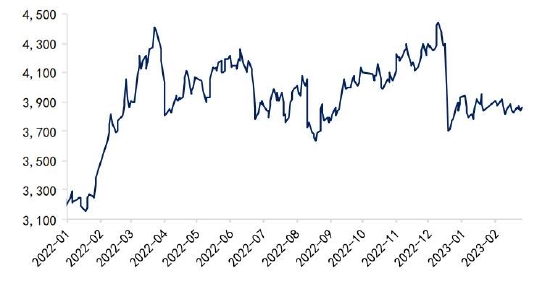

从今年8月中旬开始,拉尼娜气候预期逐渐增强,市场对今年北半球冬季寒冷天气的担忧推动亚洲天然气现货价格飙升40%,创历史新高,石油作为替代能源用来发电,截至三季度末价格已涨至80美元一线。同时,随着全球新冠新增确诊病例的下降,石油需求在冬季逐渐修复,全球石油库存低位又提供明显支撑,四季度原油价格或将继续抬升。而历史上棕榈油价格与原油价格走势较为一致,大行情的引导除基本面推动外还需原油端配合,以此原油价格高企或继续为棕榈油的强势局面助力。

从整个商品市场情绪来看,在原油价格高位运行的背景下,能源板块及金属板块价格也居高不下,带动整体商品市场情绪高涨,CRB商品指数三季度持续上涨10.32%,也为棕榈油价格提供助力。加之今年通胀预期抬头,大宗商品价格水涨船高,也导致棕榈油各环节成本同比增加。因此从宏观面角度来看,棕榈油四季度价格大概率易涨难跌。

图25 马棕油与柴油价格

数据来源:Wind、国都期货研究所

图26 POGO价差

数据来源:Wind、国都期货研究所

(二)国内市场

1、进口利润持续倒挂,进口端紧张局面延续

从棕榈油进口利润来看,今年棕榈油进口成本明显高于往年同期,且三季度进口成本再度攀升突破二季度高点,进口利润贴水程度虽较二季度有所缓解,但深度倒挂的局面并未改变,只有远期到船存在正向利润,因此棕榈油进口节奏也受到压制。根据海关总署公布的数据,截至今年8月底,我国共进口棕榈油292万吨,同比增加26.96%。但从后续到港情况来看,10月的棕榈油到港基本上维持紧平衡,而11月开始买船数量有所下降,进口端紧张局面或进一步延续,提振国内棕榈油价格。

图27 马棕油出口离岸价

数据来源:Wind、国都期货研究所

图28 棕油进口成本与进口利润

数据来源:Wind、国都期货研究所

图29 棕榈油月度进口量

数据来源:Wind、国都期货研究所

图30 棕榈油累计进口量

数据来源:Wind、国都期货研究所

2、棕榈油库存四季度料回升

今年三季度棕榈油库存逐步回升,截至9月底,我国棕榈油港口库存为41.1万吨,已从6月底的往年同期低位增加至往年同期均值附近。按照棕榈油库存的季节性规律,四季度气温转冷,棕榈油在油脂中的掺混将下降,需求端走弱,棕榈油库存将有所增加。因此尽管进口端受贸易商积极性不强限制,但下游消费同样平淡,紧平衡的格局料有所缓解。

图31 国内棕油港口库存

数据来源:Wind、国都期货研究所

图32 国内棕油商业库存

数据来源:Wind、国都期货研究所

三、豆油分析

(一)国际市场

1、美豆上市在即,巴西豆供应压力未减

根据9月底美国USDA公布的季度库存报告,截至2021年9月1日,美国旧作大豆库存总量为2.56亿蒲式耳,同比下降51%。高于市场预期的1.74亿蒲以及9月USDA供需月报中的1.75亿蒲。2021年6月至8月大豆消费量为5.13亿蒲式耳,同比下降40%。美国农业部基于对市场年末库存估计、出口和压榨数据的分析,将2020年大豆产量较之前的估计上调了8080万蒲式耳,将2020年的单产上调了0.8蒲式耳/英亩至51.0蒲式耳/英亩,利空美豆盘面。加之四季度是美豆集中上市阶段,此前二、三季度因供需错配造成的供应缺口将被逐渐抹平,来自美豆方面的供应压力将逐渐增加。

与此同时,来自巴西方面的大豆供应压力也不可小觑。今年1-8月期间巴西大豆出口量为7269万吨,同比减少2.5%。巴西植物油行业协会(ABIOVE)数据显示,预计2021年全年巴西大豆出口量将达到8600万吨。从巴西新年度大豆的估产情况来看,农业企业咨询公司Datagro调查显示,受强劲需求支撑,巴西农民准备连续第15年扩大大豆种植面积。2021/22年度巴西大豆种植面积预计将增长4%至4057万公顷,巴西下一季大豆产量预计将达到1.4406亿吨,比2021年的预计产量1.3696亿吨高出5%。巴西全国谷物出口商协会(Anec)也表示,预计该国2021/22年度大豆产量将达到1.44亿吨,出口预计将跳升至9430万吨。因此在巴西新季大豆产量预期增加的背景下,未来美豆价格或进一步承压。

不过,从天气情况来看,根据美国NOAA最新公布的数据,今年四季度到明年初发生拉尼娜气候的概率在近两月不断调增,巴西中南部地区已出现干旱迹象,这或对南美地区新季大豆播种产生影响,若随后新年度因气候存在减产预期,美豆价格或将迎来新提振。但由于眼下来看天气炒作仍为时尚早,可密切跟踪天气状况,但对盘面的影响或不会太快显现。

图33 阿根廷大豆供需平衡

数据来源:Wind、国都期货研究所

图34 巴西大豆供需平衡

数据来源:Wind、国都期货研究所

图35 美豆供需平衡

数据来源:Wind、国都期货研究所

图36 全球大豆供需平衡

数据来源:Wind、国都期货研究所

图37 南方涛动指数

数据来源:Wind、国都期货研究所

图38 太平洋海温异常指数

数据来源:NOAA、国都期货研究所

2、美豆油消费短空长多

从美豆压榨情况来看,美国油籽加工商协会(NOPA)公布的数据显示,美国8月大豆压榨量为1.58843亿蒲式耳,较7月压榨量1.55105亿蒲式耳增加2.4%,升至三个月高位。由于美豆压榨高于预期,8月末豆油产量及库存亦超过预期。8月末美豆油库存达16.68亿磅,为近五年同期最高点。而今年二季度之前,美豆油库存一直处于近五年同期最低位置,究其原因,三季度美豆油需求端利空导致库存逆季节性增加。其中,食用消费在三季度同比回落,生物柴油消费也因生物柴油生产利润亏损、美国最高法院裁决允许申请和接受小型炼油厂的豁免申请而受到影响,食品及工业总需求明显下降。

后续来看,EIA预计在2050年之前生物柴油将保持稳定增长的产量水平,美国国内一些精炼油厂已经转为生产生物柴油,有助于生物柴油的供应。据RFS计划,到2022年,可再生燃料利用量需达到360亿加仑,远高于2020年可再生燃料总产量目标200亿加仑。加之拜登政府大力扶植新兴能源产业,生物柴油需求在未来将有所增加,美豆压榨量或维持高位,从工业需求端支撑美豆盘面。

图39 美豆压榨利润

数据来源:Wind、国都期货研究所

图40 美豆油月度库存

数据来源:Wind、国都期货研究所

图41 美豆月度压榨量

数据来源:Wind、国都期货研究所

图42 美豆油月度产量

数据来源:Wind、国都期货研究所

(二)国内市场

1、限电干扰油厂压榨,四季度大概率油强粕弱

从进口方面来看,今年三季度中后期由于美国沿海地区飓风干扰了港口电力等设备,阻碍了美豆出口,中国被迫转向巴西市场寻求进口,但整体数量有限。根据海关总署公布的数据,截至8月底,今年累计进口大豆至6790.9万吨,同比增加了3.6%。四季度在进口端预期依旧偏紧,尽管部分进口大豆拍卖补充市场,但供应端紧张的局面并没有改变。

从压榨方面来看,三季度盘面榨利波动较大,7、8月份豆油压榨利润始终在0附近浮动,9月随着南美进口大豆成本下移,进口利润随之增加。不过,受环保及能源价格大幅上涨影响,近期国内多地陆续施行限电政策,导致部分油厂停机限产,大豆压榨量下滑,后续需关注该局面是否持续。从油厂套利角度来看,由于三季度生猪价格持续下挫,企业在对未来价格的恐慌心理下提前出栏生猪,利空豆粕需求,加之美豆价格从进口成本端对豆粕价格的支撑有限,四季度大概率将维持油强粕弱的格局,可结合年底生猪需求情况判断油粕比拐点出现的时机。

图43 大豆双周到港量

数据来源:Wind、国都期货研究所

图44 豆油仓单量

数据来源:Wind、国都期货研究所

图45 大豆压榨利润

数据来源:Wind、国都期货研究所

图46 大豆进口成本与进口利润

数据来源:Wind、国都期货研究所

图47 大豆油粕比

数据来源:Wind、国都期货研究所

图48 豆油与豆粕价差情况

数据来源:Wind、国都期货研究所

图49 油厂压榨开工率

数据来源:Wind、国都期货研究所

图50 油厂周度压榨量

数据来源:Wind、国都期货研究所

2、豆油库存偏低局面料持续

今年三季度豆油港口库存先增后降,截至今年9月底,我国豆油港口库存为77.78万吨,相比于近五年同期120万吨左右的平均水平几乎腰斩。四季度是油脂的传统消费旺季,按季节性规律,豆油库存将延续9月的下滑趋势,加之豆棕价差缩窄一定程度上提高了豆油的性价比,利多豆油下游需求,因此豆油库存偏低的局面大概率将在四季度得到延续,豆油现货的高基差或也将继续存在。

图51 豆油港口库存

数据来源:Wind、国都期货研究所

图52 豆油商业库存

数据来源:Wind、国都期货研究所

四、菜油分析

(一)国际油菜籽减产预期升级,维持紧平衡预期

加拿大方面,加拿大统计局9月公布的数据显示,截至7月31日,油菜籽库存同比下滑48.6%至180万吨,为2017年以来最低水平。压榨量同比增加2.8%至1040万吨,出口量增加4.9%至1050万吨。在供应下降、需求增加的情况下,加拿大油菜籽供应趋紧。并且从8月开始,干旱奇迹后对加拿大油菜籽和的损害程度较此前加重。加拿大西部作物带夏季创纪录的高温少雨天气导致农作物单产大幅下滑,据预计,2021年油菜籽产量或降至1280万吨,较8月底预估值下调200万吨,较去年产量下降34%。在减产利多指引下,今年三季度外盘油菜籽几度提涨,但在产量落地之前,料仍存炒作空间,可继续关注加拿大油菜籽估产情况。

欧盟方面,法国行业咨询机构-战略谷物(Stratgie Grains)9月在报告中称,下调今年欧盟油菜籽产量预估至1693万吨,此前的预估值为1703万吨。虽然最新的产量预估仍较2020年的1661万吨增加1.9%,但综合加拿大油菜籽产量预估,本年度全球油菜籽供需并不宽裕。尽管法国油籽种植户表示,因本年度良好的单产及高企的价格令农民受到鼓舞,2022年收割的油菜籽播种面积将同比增加15%-20%。但远水难解近渴,明年的产量不确定性也较大,本年度国际菜籽供应格局将继续偏紧,提振菜油价格。

图53 加拿大油菜籽供需平衡

数据来源:Wind、国都期货研究所

图54 欧盟油菜籽供需平衡

数据来源:Wind、国都期货研究所

图55 加拿大油菜籽月度压榨量

数据来源:Wind、国都期货研究所

图56 加拿大菜油月度产量

数据来源:Wind、国都期货研究所

(二)国内市场

1、菜油库存居高,等待消费回暖

从库存角度来看,截至9月底,华东地区主要油厂菜油商业库存约37.91万吨,较上年同期增长15.83万吨,整体处于过去五年同期高位。菜籽库存为26.6万吨,较去年同期减少12.7万吨。由于三季度菜籽进口增加,且适逢国产菜籽收获阶段,叠加菜油下游需求清淡,库存始终居高不下,成为制约菜油价格上行的主要因素。后续来看,近期菜油库存已连续两周下降,四季度库存或在消费端回暖的情况下逐渐去化,减轻库存压力。此外,今年三季度菜油已提前交易了全球油菜籽短缺的事实,说明国际油菜籽价格与国内菜油价格仍具备一定的关联性,后续若外盘油菜籽价格继续提涨,国内菜油价格也将水涨船高。

从压榨角度来看,菜油压榨利润从今年二季度开始持续处于贴水状态,油厂压榨开工率持续维持低位,今年1-8月份进口菜籽压榨开工率较去年同期相比持平,均为26%,因此菜油后续供应增加的压力并不大,价格大概率在油脂中较为抗跌。

图57 油菜籽逐月进口到港量

数据来源:Wind、国都期货研究所

图58 油菜籽累计进口到港量

数据来源:Wind、国都期货研究所

图59 菜油进口成本与进口利润

数据来源:Wind、国都期货研究所

图60 菜油压榨利润

数据来源:Wind、国都期货研究所

图61 菜油周度压榨量

数据来源:Wind、国都期货研究所

图62 菜油压榨开工率

数据来源:Wind、国都期货研究所

2、中加关系缓和,关注四季度进口政策变动

今年9月底,旷日持久的孟晚舟引渡案告一段落,孟晚舟乘中国政府专机回国,美国方面不再发起引渡,这意味着短期内中加、中美关系均有所缓和,虽然中国对加拿大油菜籽进口政策尚未放开,但为后续进口政策的调整提供了契机。后续可关注四季度我国油菜籽进口政策变动,若放开进口,则菜油价格或存下跌风险。

五、后市展望

整体来看,三季度油脂库存虽有抬升,但目前仍处于往年同期偏低位置,预计四季度基本面支撑依旧较强,炒作题材也俯仰皆是,宏观面无论是原油价格还是通胀预期均对价格有提振作用,情绪面及资金面热度短期也难褪去,因此四季度油脂价格大概率继续偏强震荡,但在供应面松动的情况下,突破新高的可能性较小。相对强弱关系上,棕油>菜油>豆油。

棕榈油方面,马来西亚新增劳工虽然可以弥补此前因疫情造成的缺口,但政策的实施情况以及产量是否能真正恢复仍存疑,加之四季度是产地棕榈油减产季,产量增幅有限,供应压力不会太快显现。出口端在印度进口政策及印尼征税频繁调整下较难预测,但大概率与往年值偏离不大,因此综合来看,四季度马棕油库存很可能维持偏低水平,国内棕榈油进口也将在进口利润倒挂的背景下偏紧,支撑棕榈油价格。

豆油方面,美豆四季度将集中上市,根据最新的USDA报告,美豆本年度产量将同比略增,此前的减产预期落空,加之巴西出口依旧强劲,新年度增产幅度更是加大了明年的供应压力,一定程度上施压美豆价格。不过国内豆油库存明显低于往年同期,进口到港持续不及预期,加之棕榈油与豆油走势联动性较强,豆油或在棕榈油带动下维持偏强走势,油强粕弱的局面料将延续。

菜油方面,在加拿大干旱气候干扰下,加拿大统计局数次下调当地油菜籽产量预期,欧盟方面虽小幅增产,但增产幅度相比于加拿大减产缺口只是杯水车薪,全球油菜籽供需面相较上半年更为紧张。国内菜油库存虽处高位,但四季度大概率逐渐去化,且外盘油菜籽价格高企也将从进口成本端提振菜油价格,若减产炒作升级,菜油价格或仍存提涨机会。

操作上,国庆节后国内油脂价格跳空高开,虽然多头氛围未改,但高位不宜继续做多,可关注回调后的入多机会。棕油下跌支撑位暂看8000附近,可背靠该点位入手多单。套利方面,四季度初期可继续做空豆棕01合约价差,目标位暂看400附近。

六、风险提示

1、马棕油产量恢复。若马来种植园劳工在得到补充后产量快速增加,或加速产地累库,届时价格将存在下跌风险。

2、巴西迎天气炒作。目前拉尼娜气候对于巴西大豆产量的影响并未显现,若四季播种期引发减产炒作,豆油价格或领涨油脂。

3、原油价格下挫,宏观面转差。眼下大宗商品的多头气氛主要得益于原油持续上涨,若失去了发动机,棕榈油价格或顺势而下。

国都期货 史玥明