信达期货:煤焦:疫情致悲观预期 关注做多5月炼焦利润机会

核心观点:

焦炭:供需均受限局面延续,宏观扰动因素增多,现货下跌空间有限,震荡为主。焦炭需求方面,终端房地产需求弱势,加上秋冬季、冬奥会钢厂限产,使得其对焦炭的需求大幅下降。供给方面,焦企生产受限产和利润两方面的掣肘。由于焦炭更为靠近终端需求,面临更大的提降压力,其降价的启动时点早于焦煤。截至11月29日焦炭现货经历了7轮累计1400元的提降,这导致大部分焦企的利润快速走低,进一步抑制了原本就处于低位的焦炉产能利用率。估值上来看,虽然现货利润处于亏损状态,但盘面利润已经提前抢跑修复了之前的跌幅。天津港准一级焦为基准的基差也已接近平水。与此同时我们也不应忽视库存结构上的一些利多因素,前期现货的快速杀跌使得投机库存下降,下游限制到货持续消耗已有库存,库存逐渐向上游转移。未来一旦基本面企稳,下游有刚需补库动作,不排除现货上涨的可能。

12月宏观扰动因素增多,一方面,南非新型变异毒株Omicron引发市场对终端需求担忧;另一方面,相关部门研究制定煤炭价格调控区间,原料端的成本坍塌风险仍在。但现货已经跌至8月份的起涨点,焦企挺价意愿强烈,继续下跌阻力较大。鉴于此,我们认为12月焦炭走势以震荡为主,建议观望。

焦煤:供需阶段性宽松,现货补跌,期货宽幅震荡。炼焦煤供给方面,相较于焦企,国内炼焦煤供给处于阶段性宽松阶段。一方面北方降雨季节性下降,产区地质环境边际改善,煤矿安全问题扰动下降,洗煤厂开工率维持在70%以上;另一方面,蒙煤进口趋于增加,对国内供给压力有所缓解。需求方面,焦企、钢厂限产,对炼焦煤的需求下降。与此同时,焦企的利润处于低位,生产意愿不强,且前期焦炭提降幅度低于焦煤,焦煤现货依然有补跌空间。需求方面,受累于房地产数据持续走坏,终端钢材需求疲弱。下游焦企生产率也已低于60%,且利润微薄,抑制焦煤需求。

12月整体市场环境依然偏弱,宏观事件冲击仍在。但也需警惕疫情反复对蒙煤进口造成的阻碍,且当下炼焦煤库存仍处于低位,不排除阶段性脉冲式上行的风险。我们认为焦煤走势以震荡为主,建议观望。

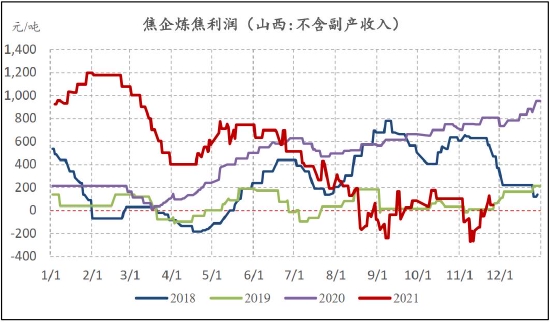

炼焦利润:当下焦煤、焦炭均没有明显的单边机会,且波动较大。但品种间的强弱依然是很确定的。焦炭供需均受限,而焦煤进入阶段性宽松。从基本面上来说,焦炭要强于焦煤。原本盘面炼焦利润已经修复到正常水平,但今日市场波动较为无序,且焦炭下半月反弹强于焦煤,技术上可能会有一波调整。如果这次调整能将盘面炼焦利润打到100以下,我们认为做多5月合约盘面炼焦利润依然是不错的策略。

风险点:疫情冲击,需求大幅下滑

一、行情回顾

11月焦炭现货累计7轮提降,期货震荡:11月受到下游钢厂需求疲软以及煤炭端价格调控的预期影响,焦炭现货快速提降。截至11月29日,天津港准一级焦报2910元/吨,累计提降1400元/吨。焦炭期货价格上半月跟随煤炭端走政策调控逻辑,下跌至低点2650;下半月随着政策扰动逐步消退,房地产政策底部基本确认,市场走预期需求回暖逻辑,盘面开始回升。但11月26日,Omicron变异毒株引发市场恐慌,期价再次下挫,跌去本轮反弹的大半涨幅。

图1:焦炭期货走势图

数据来源:Wind、信达期货研发中心

图2:焦煤期货走势图

数据来源:Wind、信达期货研发中心

11月焦煤现货跟随焦炭下跌,期货宽幅震荡:现货端焦煤价格下跌时点慢于焦炭,使得焦企亏损短期内快速扩大。现货降价的滞后引发了下半月焦煤现货价格的报复性补跌。最终京唐港主焦煤库提价由4200元/吨下跌至2350元/吨,累降1850元/吨,超过焦炭降幅。期货方面,焦煤先是受动力煤以及下游需求走弱影响领跌黑色板块。随后,在房地产政策回暖的带动下跟随下游走了一波反弹。整体来讲,整个11月焦煤期货处于弱势。

二、焦炭供需均受限,库存集中于上游

目前,焦炭仍处于供需均受限的局面。样本焦企的产能利用率已连续多日位于60%以下,处于历史低位。需求方面,虽然粗钢产量平控已经基本完成,但贴水产量仍在创新低。一方面秋冬季限产和冬奥会仍形成客观上的限制,另一方面下游需求疲软也是钢厂生产意愿不足的一个因素。但库存依然处于一个倒金字塔形,后续若钢厂补库,仍有可能拉涨现货。

1.焦炭供给

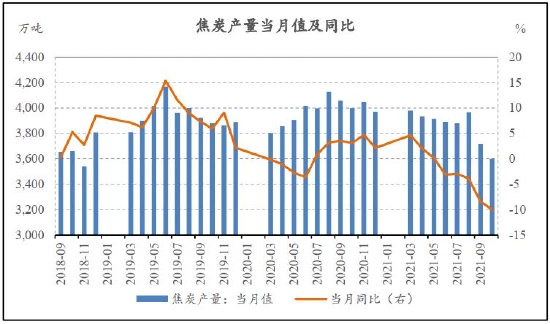

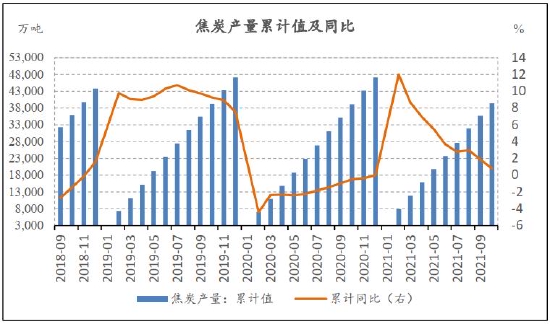

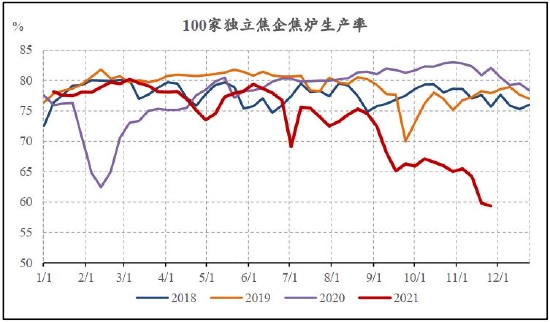

10月焦炭产量同比下降:2021年1-10月,焦炭累计产量为39410.2万吨,同比增长0.8%;10月焦炭产量为3599.1万吨,环比减少3.21%,同比下跌10.01%。高频数据方面,10月100家独立焦企焦炉生产率处于历史低位,持续位于65%以下。焦炭供给的大幅下滑,一方面受到采暖季、冬奥会限产的影响,另一方面则受到钢厂出货不佳的影响。

图3:焦炭产量当月值及同比

数据来源:Wind、信达期货研发中心

图4:焦炭产量累计值及同比

数据来源:Wind、信达期货研发中心

图5:100家独立焦企焦炉生产率

数据来源:Wind、信达期货研发中心

图6:247家钢厂焦企日均产量持续下行

数据来源:Wind、信达期货研发中心

炼焦利润低位徘徊:截止11月28日,山西焦企炼焦利润(含副产收入)在0元/吨附近。目前焦煤焦炭的现货价格仍处于下跌通道,由于焦炭离需求端比较近,现货提降较快。但后续若冬奥会、采暖季持续冲击焦炭的生产,而焦煤的供给又逐步增加。焦企将重新夺回定价权,炼焦利润也会有一定程度的回升。

图7:独立焦企炼焦利润

数据来源:Mysteel、信达期货研发中心

2.焦炭需求

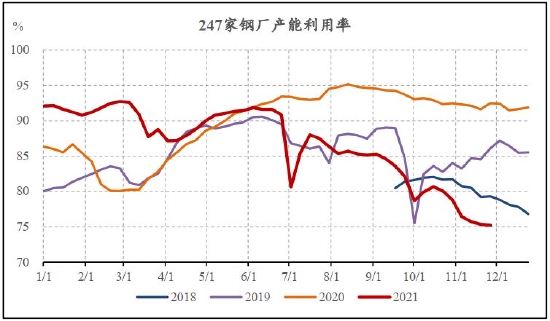

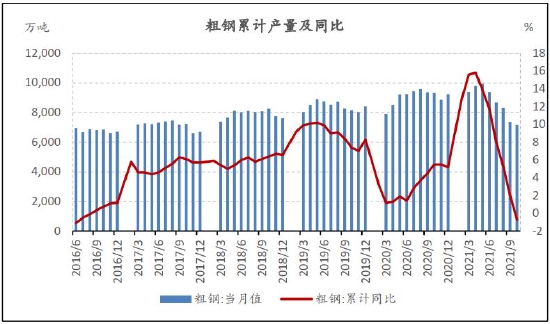

高炉产能利用率低位,粗钢平控基本完成:粗钢产量平控叠加能耗双控,钢厂产能利用率加速下行。截至11月26日,247家钢厂产能利用率75.23%,处于近四年低位。1-10月粗钢产量基本与上年持平,提前完成粗钢压减任务。

图9:247家钢厂高炉产能利用率下行趋缓

数据来源:Wind、信达期货研发中心

图10:粗钢累计产量及同比变化

数据来源:Wind、信达期货研发中心

3.焦炭库存

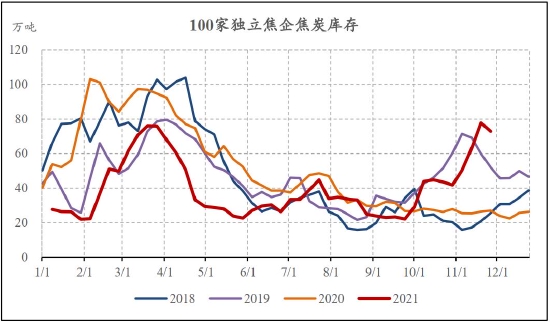

100家独立焦企焦炭库存回升:截至11月26日,100家独立焦企库存为72.9万吨,较月初大幅上升,达到近四年的高点。库存上升主要是下游需求疲软,钢厂控制到货,导致库存积压在焦企。

图11:100家独立焦企焦炭库存持续下降

数据来源:Wind、信达期货研发中心

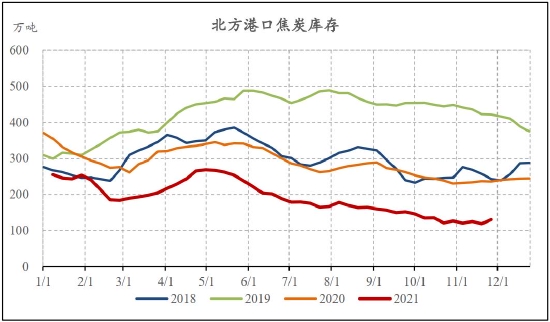

港口库存维持低位:截至11月26日,北方港口焦炭库存为130.9万吨,与月初持平。目前,焦炭港口库存处于近四年的绝对低位。港口库存中最为重要的边际变量就是贸易商库存,目前市场恐高情绪严重,贸易商主要以出货为主,导致港口库存持续位于低位。

图12:北方港口焦炭库存低位震荡

数据来源:Wind、信达期货研发中心

钢厂控制到货,焦炭库存下滑:截至11月26日,247家钢厂焦炭库存为679.57万吨,较月初下降41.6万吨。钢厂限产之下采购意愿不足,持续消耗自有库存,导致钢厂焦炭库存一直走低。但鉴于钢厂库存处于低位,后续不排除主动补库的可能。

图13:247家钢厂焦炭去库

数据来源:Wind、信达期货研发中心

4.焦炭核心逻辑

焦炭供需面依然处于供需均受限的局面,但在7轮提降之后,弱需求的交易逻辑不再顺畅。焦煤价格虽仍有下调空间,但成本坍塌逻辑在焦企低利润面前也不再适用。焦煤价格的下跌更多的会转化为焦企的利润而非直接拖累价格。考虑到当前下游的库存处于低位,不宜过度看空,仍以震荡看待。

三、焦煤供需阶段性宽松,现货补跌

焦煤供需阶段性宽松,现货补跌:炼焦煤供给方面,相较于焦企,国内炼焦煤供给处于阶段性宽松阶段。一方面北方降雨季节性下降,产区地质环境边际改善,煤矿安全问题扰动下降,洗煤厂开工率维持在70%以上;另一方面,蒙煤进口趋于增加,对国内供给压力有所缓解。需求方面,焦企、钢厂限产,对炼焦煤的需求下降。与此同时,焦企的利润处于低位,生产意愿不强,且前期焦炭提降幅度低于焦煤,焦煤现货依然有补跌空间。需求方面,受累于房地产数据持续走坏,终端钢材需求疲弱。下游焦企生产率也已低于60%,且利润微薄,抑制焦煤需求。

1.焦煤供给

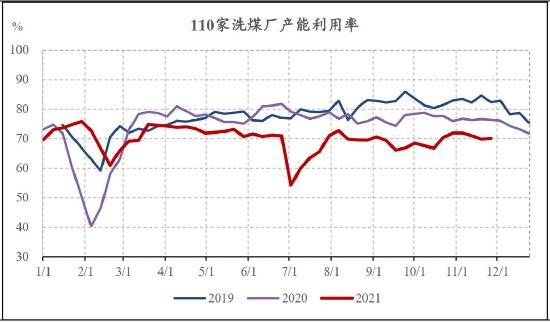

洗煤厂产能利用率维持年内高位:截至11月26日,110家洗煤厂产能利用率70.09%,虽较月初略有下降,但仍维持在70%以上。一般而言,焦煤的供给在四季度会逐步回升。目前主要的风险点就在于蒙煤的进口情况,若疫情反复,蒙煤进口有再次受阻的可能。

图14:洗煤厂产能利用率处于同期低位

数据来源:MySteel、信达期货研发中心

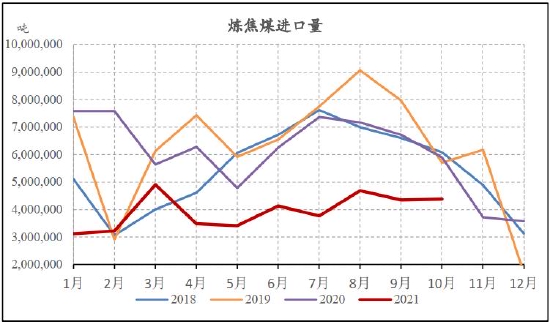

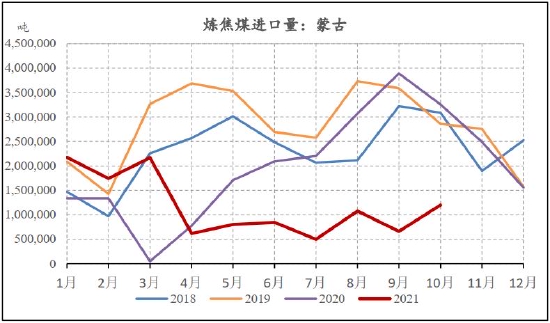

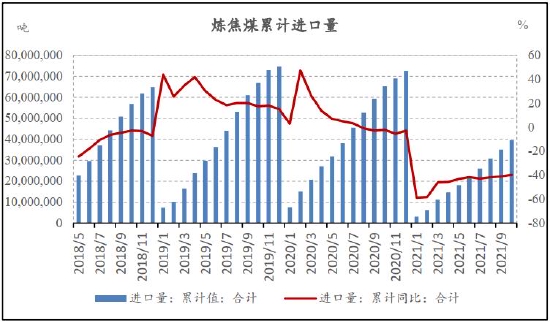

炼焦煤进口数持平:2021年1-10月,炼焦煤累计进口量为3946.79万吨,累计同比下降39.54%,降幅略有收窄。10月当月炼焦煤进口量438.4万吨,环比上升0.86%,同比下降25.66%。炼焦煤进口量下滑主要源于澳煤的缺口仍未补上,再加上蒙煤受疫情以及寒冷天气阻碍运输影响,发运量低于历年正常水平。这两种因素叠加导致炼焦煤进口量大幅下滑。随着疫情的逐步控制,蒙煤通关量将逐步恢复正常,同时其他国家的进口量也将增加。

图15:炼焦煤进口量

数据来源:Wind、信达期货研发中心

图16:蒙古炼焦煤进口量

数据来源:Wind、信达期货研发中心

图17:炼焦煤进口量累计同比

数据来源:Wind、信达期货研发中心

图18:蒙古炼焦煤进口量累计同比

数据来源:Wind、信达期货研发中心

2.焦煤库存

下游钢材焦煤库存回升:截至11月26日,247家钢厂炼焦煤总库存为919.45万吨,继续缓慢回升。

图19:247家钢厂炼焦煤库存略有回升

数据来源:Wind、信达期货研发中心

港口库存略有下降:截至11月26日,北方港口炼焦煤库存为367万吨,较月初小幅下降。

图20:北方港口炼焦煤库存

数据来源:Wind、信达期货研发中心

独立焦企库存加速下跌:截至11月26日,230家独立焦企炼焦煤库存1012.91万吨,较月初下降137万吨。炼焦煤库存下降主要是因为焦煤价格下降滞后于焦炭,导致焦企亏损扩大,采购意愿不强。

图21:230家独立焦企炼焦煤库存

数据来源:Wind、信达期货研发中心

炼焦煤产业链库存下降:截至11月26日,港口+钢厂+焦企炼焦煤总库存为1722.5万吨,较月初下降70万吨,目前处于历史同期低位。四季度一般是炼焦煤累库的时候,但今年由于前期价格极度扭曲,打乱了企业的正常采购计划。

图22:港口+焦企+钢厂库存延续累库趋势

数据来源:Wind、信达期货研发中心

3.焦煤核心逻辑

供需阶段性宽松,现货补跌。炼焦煤供给方面,相较于焦企,国内炼焦煤供给处于阶段性宽松阶段。一方面北方降雨季节性下降,产区地质环境边际改善,煤矿安全问题扰动下降,洗煤厂开工率维持在70%以上;另一方面,蒙煤进口趋于增加,对国内供给压力有所缓解。需求方面,焦企、钢厂限产,对炼焦煤的需求下降。与此同时,焦企的利润处于低位,生产意愿不强,且前期焦炭提降幅度低于焦煤,焦煤现货依然有补跌空间。需求方面,受累于房地产数据持续走坏,终端钢材需求疲弱。下游焦企生产率也已低于60%,且利润微薄,抑制焦煤需求。

四、核心观点及投资策略

焦炭:供需均受限,期货震荡。12月宏观扰动因素增多,一方面,南非新型变异毒株Omicron引发市场对终端需求担忧;另一方面,相关部门研究制定煤炭价格调控区间,原料端的成本坍塌风险仍在。但现货已经跌至8月份的起涨点,焦企挺价意愿强烈,继续下跌阻力较大。鉴于此,我们认为12月焦炭走势以震荡为主,建议观望。

焦煤:供需阶段性宽松,期货震荡。12月整体市场环境依然偏弱,宏观事件冲击仍在。但也需警惕疫情反复对蒙煤进口造成的阻碍,且当下炼焦煤库存仍处于低位,不排除阶段性脉冲式上行的风险。我们认为焦煤走势以震荡为主,建议观望。

炼焦利润:若5月盘面炼焦利润低于100,可择机做多。当下焦煤、焦炭均没有明显的单边机会,且波动较大。但品种间的强弱依然是很确定的。焦炭供需均受限,而焦煤进入阶段性宽松。从基本面上来说,焦炭要强于焦煤。原本盘面炼焦利润已经修复到正常水平,但今日市场波动较为无序,且焦炭下半月反弹强于焦煤,技术上可能会有一波调整。如果这次调整能将盘面炼焦利润打到100以下,我们认为做多5月合约盘面炼焦利润依然是不错的策略。

风险提示:疫情冲击,需求大幅下滑。

信达期货