超五成A股投資者去年實現盈利 七成投資者看漲2022年

——上海證券報·個人投資者2022年第一季度調查報告

□ A股三大指數2021年全線收紅,超五成投資者去年實現盈利。其中,新能源概念等核心熱點板塊2021年持續上漲,成爲貢獻收益的主要來源。

□ 隨着新股定價逐步走向市場化,2021年個人投資者打新收益較往年下降,不過多數中小投資者仍堅持打新。

□ 約七成投資者看漲2022年,而隨着市場“跨年行情”一致預期的落空,投資者對2022年“春季躁動”行情的期待已有所下降。

◎記者 汪友若 ○編輯 孫放

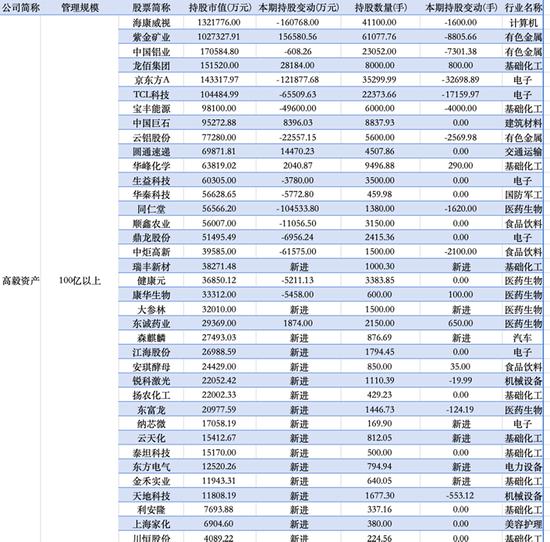

感謝申萬宏源證券、東北證券相關營業部對本調查的支持。右圖爲部分調查結果

半數投資者全年盈利

新能源板塊貢獻關鍵收益

2021年A股三大主要指數全線收漲,滬指年線時隔28年重現三連陽。不過,不同於2020年的單邊上漲,2021年A股結構性行情凸顯,指數維持區間震盪,這也使2021年的盈利難度更高。本期調查中,53%的投資者表示在2021年實現了盈利,較2020年減少10個百分點;21%的投資者表示在2021年虧損,較2020年增加了6個百分點。

半數投資者全年盈利

回顧2021年,雖然新冠肺炎疫情反覆導致的企業盈利分化、全球供應鏈緊張等問題依然存在,但A股市場整體經受住了考驗。

截至2021年12月31日收盤,A股主要指數年線多數飄紅。上證指數報3639.78點,全年上漲4.80%;深證成指全年上漲2.67%;創業板指全年上漲12.02%。這也是上證指數的年線在時隔28年後再現三連陽。

從全年來看,有53%的投資者表示,在2021年實現了盈利,較2020年減少10個百分點。其中,盈利在10%以內的投資者比例爲35%,盈利在10%至30%的投資者比例爲11%,盈利超過30%的投資者比例爲7%。

同時,有21%的投資者表示,在2021年的股市投資中虧損,較2020年增加了6個百分點。另有25%的投資者表示整體盈虧持平。以上數據顯示,約半數投資者在去年小有收穫,不過在全年結構性行情演繹的背景下,A股賺錢效應較2020年有所降溫。

在2021年,證券賬戶資產規模較大的投資者與證券賬戶資產規模較小的投資者相比,收益情況略好。在證券資產規模爲50萬元以上的投資者中,有58.57%的投資者實現了盈利,高於本次調查的平均水平;證券資產規模在50萬元以下的投資者中,有51.87%的投資者實現了盈利。並且近4年的調查數據顯示,證券賬戶資產規模50萬元以上的投資者全年業績持續跑贏資產規模在50萬元以下的投資者。

不過,去年第四季度,在證券資產規模50萬元以上的投資者中,僅33.33%的人實現了盈利;證券資產規模在50萬元以下的投資者中,仍有約51%的人實現盈利。A股市場在去年四季度震盪回調,消費、新能源、科技等主要板塊全線回撤,而題材股、妖股炒作行情再起,這在一定程度上解釋了爲何四季度低淨值投資者收益情況較好。但從全年業績看,證券賬戶資產規模較大的投資者的長期業績穩定性更強。

新能源概念貢獻最主要收益

隨着光伏、鋰電等新能源板塊再度爆發,A股在2021年最後一個交易日整體走強,爲全年交易畫上了一個圓滿的句號。縱觀2021年的A股表現,雖然指數整體漲幅不大,但結構性行情凸顯,以鋰電、光伏、風電等爲首的新能源產業鏈成爲全年的絕對主線。而在此前的3年調查結果中,均是週期股貢獻了全年最多收益。

本期調查結果顯示,43%的投資者表示,以新能源爲代表的賽道股在2021年給自己帶來最主要收益,在所有選項中佔比最高,遠超其他板塊。佔比第二的則是有色、航運等週期類股票,14%的受訪投資者表示,週期板塊在去年的收益貢獻最大。此外,選擇5G、芯片等科技股,以及銀行、保險、券商等金融股的投資者佔比分別爲8%和7%。

不過,需要提示的是,在累積了一年的不小漲幅後,2022年開年以來,投資者在去年最看好的賽道股紛紛調整。

在被問及“以下哪個定義最適合2021年A股市場”時,認爲2021年A股表現整體弱勢,但結構性機會不少的投資者佔比最高,達31%。而在2021年初的調查中,認爲2020年A股屬於“牛市”以及A股市場整體弱勢但有結構性機會的個人投資者均佔23%,在所有選項中並列第一。

此外,認爲2021年市場屬於震盪市、無明顯方向的投資者佔比達25%;認爲屬於“熊市”的投資者佔比也有19%;另有15%的投資者認爲A股在2021年屬於“牛市”。

對數據進一步挖掘顯示,2021年全年實現正收益的投資者中,32.06%的人認爲2021年市場表現整體弱勢,但結構性機會不少,在所有選項中佔比最高;而在去年投資負收益的人羣中,33.33%的人認爲2021年屬震盪市,無明顯方向,在所有選項中佔比最高。

“避險港灣”並不避險?

去年四季度伊始,在估值回落背景下,疊加市場預期未來業績觸底回升,消費白馬股年底前走出了一波修復行情。

本次調查結果顯示,超過六成投資者去年四季度持有消費股。其中,44%的投資者表示原本即持有以醫藥、白酒爲代表的消費白馬股;19%的投資者表示在去年四季度增持了消費股。另外,有11%的投資者減持了部分消費股;26%的投資者完全拋售了消費股。

從倉位來看,近七成投資者的消費股持倉比重不足20%:39%的投資者表示,消費股持倉比重在10%至20%之間;29%的投資者表示,消費股佔持倉比重的10%以內。消費股佔持倉比重超過60%的投資者則僅超過一成。

但從收益率來看,去年四季度投資消費股盈利的投資者佔比爲44%,這一數字低於同期個人投資者49%取得盈利的整體水平,另外,投資消費股虧損的投資者佔比爲24%。

回顧去年四季度,市場風格以短線題材爲主,板塊輪動加劇,行業熱點持續時間較短,這或是導致收益率不及平均水平的主要原因。

本期調查結果顯示,35%的投資者表示,配置大消費行業是因爲其存在短線交易機會,在所有選項中佔比最高;24%的投資者表示原材料漲價預期較強,帶來基本面復甦是配置原因,佔比第二;表示消費股是長期投資的個人投資者佔比僅12%,在所有選項中最少。

對數據進一步分析顯示,去年四季度,認爲消費股存在短線交易機會的投資者中,高達68.05%的人投資消費股獲得正收益;認爲消費股盈利穩定性強及長期投資持股不動的投資者中,取得盈利佔比分別爲46.77%和47.27%。

打新不再穩賺不賠

港股經歷“失意”一年

隨着註冊制在A股逐步推廣,新股定價不斷市場化,2021年廣大中小投資者的打新收益較往年出現下滑。超過五成的投資者認識到,新股破發或將成爲正常的市場現象。

此外,港股市場在2021年頗爲“失意”,恒生指數、恒生國企指數、恒生科技指數從年初的高開低走到年末收官,全線回撤。但本次調查結果顯示,約三成受訪投資者去年港股投資實現盈利。

打新收益較往年有所下降

2021年四季度市場開始出現不少新股破發的現象,而本次調查結果顯示,有27%的投資者堅持無差別打新,這一調查數據較去年同期下降了9個百分點;52%的投資者稱,將視情況選擇性打新,較去年同期上升6個百分點;13%的投資者表示,需觀察一段時間再決定,較去年同期上升4個百分點。

當被問及2021年的打新收益時,45%的投資者表示在5%以內,在所有選項中佔比最高;打新收益在5%至10%之間的人數佔比第二,爲32%。而去年同期調查數據顯示,投資者打新收益在5%至10%之間的佔比最高,爲40%。此外,收益在10%至30%的投資者佔比達到22%;另有1%的投資者靠打新獲取了30%以上的收益。

當被問及如何安排市值時,有48%的受訪投資者表示願意爲了打新保持一定的倉位,較往年數據基本持平;有46%的投資者表示,將根據實際倉位情況打新,如果空倉就不打新。另有6%的投資者長期持有一些低市盈率藍籌股作爲打新市值。

以上一組數據說明,2021年個人投資者打新收益較往年有所下滑,但絕大多數投資者仍然本着“能賺一點是一點”的心態堅持打新。多數投資者的打新收益在10%以內,而大約60%的投資者願意爲了這一部分收益保持一定的股票倉位。

值得注意的是,當被問及如何看待新股破發現象時,53%的投資者表示這將是長期現象,認爲新股定價逐漸市場化的,在所有選項中佔比最高;34%的投資者表示是短期現象,新股收益仍較穩定;14%的投資者表示不清楚。

六成投資者看好北向資金持續流入

2021年全年,北向資金加速流入,共計加倉A股4321.7億元,刷新歷史紀錄。其中,12月北向資金淨買入額近890億元,創下月度淨買入額的歷史新高。

對此,在本期受訪投資者中,有48%的投資者表示,未來北向資金還將長期流入,在所有選項中佔比最高;24%的投資者表示,不排除還有流出的可能性;19%的投資者表示不清楚;另有9%的投資者表示,境外資金流入流出將是常態。

對於2022年北向資金的流入流出狀況,36%的投資者預測北向資金還將小幅流入;27%的投資者表示A股具有配置性價比,未來外資還將大幅流入;27%的投資者表示不清楚;預測北向資金將在2022年流出A股的佔比達11%。

雖然預計北向資金會持續流入A股,但多數投資者表示,不會根據北向資金決定操作,認爲北向資金有交易參考價值的投資者穩定在三成以內。當被問及是否會跟隨北向資金進行交易時,有39%的投資者選擇經常關注,但不會跟隨操作;有26%的投資者選擇經常關注,並一定程度跟隨操作;選擇偶爾關注或不關注的投資者有27%。

三成投資者港股收益爲正

不同於A股主要股指全線收紅,2021年對於港股來說,是跌宕起伏的一年。受新冠肺炎疫情、通貨膨脹、海外資金減持及行業監管變動等多重因素影響,恒生指數從年初突破31000點高位到年末在23000點附近徘徊,全年跌幅約15%,振幅約31%。

主要指數全線下跌使得港股投資在去年變得相對艱難。當被問及2021年港股投資收益時,33%的投資者表示維持正收益,這一數字與A股有53%的投資者實現盈利相比,有較大差距,並且在獲得盈利的投資者中,絕大多數的盈利幅度在10%以內。

港股指數全年走熊也影響了投資者對未來的信心。當被問及如何看待當前港股投資價值時,52%的投資者表示港股有投資價值,但短期有下行風險,仍需觀望,佔比最高;23%的投資者表示港股長期價值不變,值得參與,佔比第二;19%的投資者表示看不清楚;另有9%的投資者表示不看好港股。表示未來一個季度將減倉港股的投資者達34%,佔比最高;選擇觀望的投資者佔27%,排名第二。

本次調查結果顯示,港股交易在受訪投資者全部交易中的佔比仍然較低。41%的個人投資者表示港股投資在其交易中佔比在10%至20%之間,佔比最高;30%的投資者表示港股投資佔比小於10%。在投資港股的主要方式中,ETF等基金產品佔據了主流,55%的投資者選擇購買基金,同比上升5個百分點;23%的投資者選擇了港股通;另有23%的投資者選擇“其他”。

以上一組數據說明,對於個人投資者來說,兩地市場的差異、選股難度的提升等諸多因素使得投資港股仍是相對小衆的話題,且半數投資者願意通過基金渠道間接投資港股。

七成投資者看漲2022年

四成投資者持股過春節

在本期調查中,認爲2022年上證指數能夠收紅的個人投資者佔比七成。但自去年四季度開始,大盤的持續弱勢表現使得投資者對春季躁動行情的期望值有所下降,僅四成投資者表示願持股過春節。

七成投資者看漲2022年

本期調查結果顯示,認爲2022年股市將上漲的個人投資者佔比爲73%。其中,有41%的投資者認爲漲幅介於0至5%之間,32%的投資者認爲漲幅在5%以上。

在對2022年上證指數波動的預測中,有34%的投資者認爲,上證指數的波動上限在3600點附近,佔比最高;有19%的投資者認爲大盤波動上限在3500點附近;有18%的投資者認爲大盤波動上限在3800點;另有17%的投資者表示,指數波動上限將超出3900點。

在對2022年全年上證指數波動下限的預測中,有33%的投資者認爲,大盤不會擊穿3400點,佔比最高;有32%的投資者認爲,大盤將守住3500點;有10%的投資者認爲,股指低點在3200點左右。較爲悲觀的投資者認爲,滬指可能擊穿3100點,佔比爲12%。

針對不同板塊的未來走勢,有36%的投資者相信,2022年A股有望出現大消費股回落,成長股反彈的格局,持有這個觀點的投資者在所有受訪者中的佔比最高。此外,有18%的投資者表示市場難以判斷,佔比第二。認爲2022年大消費回落、藍籌股表現突出,以及大消費回落、週期股表現活躍的投資者分別佔比9%、6%。另有10%的投資者表示有望出現普漲行情。

就單個季度來看,認爲2022年一季度上證指數能夠收紅的個人投資者佔比爲71%。其中,有27%的投資者認爲漲幅在5%以上;有44%的投資者認爲漲幅介於0至5%之間。認爲2022年還會出現春季躁動行情的投資者佔比爲45%,認爲不會再有春季躁動行情的投資者佔比爲41%,二者佔比基本相當。

四成投資者持股過春節

2021年四季度,大盤弱勢整理,滬指在3400點至3600點區間震盪。本次調查結果顯示,在2021年四季度,有25%的投資者實施了加倉,與前一季度基本持平;有47%的投資者進行了減倉,環比較去年三季度上升了3個百分點,另有28%的投資者表示倉位保持不變。期末受訪個人投資者的平均倉位爲42.27%,較上一季度末上升了2.57個百分點。

值得注意的是,雖然證券賬戶規模未見大幅調整,但被問及對未來資產配置的考量時,有64%的投資者表示,將不會大幅調整證券賬戶的資產規模,較前一季度減少5個百分點;有10%的投資者表示將從證券賬戶撤出資金,較上期調查增加4個百分點。

當被問及是否考慮改變權益類資產的投資策略時,44%的投資者表示準備減少權益類資產整體規模,較前一季度增加8個百分點。

當被問及未來3個月內計劃如何調整自己的股票倉位時,58%的投資者表示暫時觀望;21%的投資者表示將減倉;15%的投資者表示難判斷;另有7%的投資者有意願加倉。

同時,有44%的投資者計劃2022年春節假期持股過節,這一數據較2021年初減少了6個百分點;選擇持幣過節的投資者佔比爲41%,較去年同期調查結果增加3個百分點;另有14%的投資者表示不清楚。

上述一組數據說明,隨着去年四季度末機構對跨年行情一致預期的落空,計劃在長假持股過節的投資者人數較去年同期有所下降,個人投資者收縮對權益類資產佈局的意願有所增強。

固收品種取代權益成爲2022年配置首選

2021年四季度央行宣佈全面降準。對此,有32%的投資者表示降準有利於增加市場的流動性,佔比最高;31%的投資者表示利好金融股; 13%的投資者表示降準只帶來短期心理影響,長期看仍需迴歸市場的基本面;另有18%的投資者表示尚無法判斷。

在對2022年A股市場流動性變化的判斷上,42%的投資者認爲流動性將出現適當寬裕,佔比最高;22%的投資者認爲流動性還會進一步寬裕,佔比第二;認爲流動性將維持當前水準甚至出現邊際收緊的投資者佔比爲15%;21%的投資者表示無法判斷。

與此同時,2022年海外量化寬鬆貨幣政策的退出,也引起了市場關注。本次調查結果顯示,50%的投資者認爲疫情擾動仍存,美聯儲2022年貨幣政策不會明顯收緊;35%的投資者認同量化寬鬆將退出舞臺。並且,超過七成的投資者認爲,美聯儲貨幣政策變化對A股有一定影響:51%的投資者表示美聯儲退出寬鬆貨幣政策,將使全球經濟復甦分化加劇,金融穩定性面臨挑戰;25%的投資者表示海外貨幣政策收緊將影響A股的外資流入;僅6%的投資者認同A股將走出獨立行情。

基於對上述判斷,當被問及2022年可能進行的資產配置時,43%的投資者選擇貨幣基金、銀行理財、債券等固定收益品種,佔比最高,這一數字較去年同期上升7個百分點;38%的投資者選擇股票等權益類資產,較去年同期下降5個百分點。

結 語

總體而言,2021年A股市場雖然指數漲幅不大,但結構性機會可圈可點。如果個人投資能夠把握住以新能源概念爲代表的行情主線,將大概率取得正收益。但值得注意的是,2022年初以來,以高景氣度著稱的賽道股紛紛回調,若投資者追高買入可能“受傷”不小。

展望2022年,投資者一如既往地在年度調研中對大盤表現寄予了美好的期盼:七成投資者預計滬指年線將繼續收紅。不過,自去年四季度以來由於指數弱勢震盪,市場對跨年行情的一致預期落空,以及2022年海外貨幣政策的不確定性,使部分投資者開始考慮適當配置固定收益類資產。