銀行按揭房貸業務有所鬆動 整體增速放緩涉房風險敞口可控

此前,受監管政策影響,涉房信貸增速放緩,而近期多家銀行房貸額度釋放、放款提速,房貸鬆動信號明顯

2021年三季度,上海、廣州等一線城市房貸利率上升,多家銀行房貸額度告急,放款時間延緩至三個月到半年,甚至部分銀行暫停按揭房貸業務,出現“房貸放款難”現象。與之相比,目前銀行的房貸額度不斷釋放,放款速度明顯加快。一位國有銀行信貸經理向《中國科技投資》記者表示,“在申請資料齊全無誤的情況下,銀行審批的時間在兩週左右,覈准後約一週就放款。”

2020年底,人民銀行、銀保監會發布《關於建立銀行業金融機構房地產貸款集中度管理制度的通知》(以下簡稱《通知》),將銀行業金融機構分爲五檔,並對各檔銀行房貸佔比提出上限要求,自2021年1月1日起實施。在監管政策的影響下,銀行主動壓降調整房地產貸款佔比已有所成效,包括房地產行業貸款餘額在內的多項指標的增速均出現回落。

按揭房貸審批有所鬆動

去年三季度,爲抑制過熱的房產交易,上海、廣州多地調整房貸利率。2021年7月,上海宣佈上調房貸利率,調整後的首、二套房房貸利率分別爲5%、5.7%。截至2021年8月,廣州房貸利率年內出現五次提價,大部分銀行首、二套房房貸利率分別在5.85%、6.05%以上。截至2021年9月末,北京房貸利率一直保持平穩,仍執行首套房利率LPR+55bp、二套房利率LPR+105bp的標準,即首、二套房房貸利率分別爲5.2%、5.7%。

與此同時,受房地產調控政策的多重影響,各大銀行對申請房貸客戶的資金來源以及資質的審批趨向嚴格,同時壓縮房貸額度、放緩審批進程。各大一線城市紛紛出現“房貸放款難”現象,房貸審批放款時間被拉長至3-6個月不等。

2021年9月29日,央行與銀保監會聯合召開房地產金融工作座談會,召集全國24家主要銀行負責人蔘加會議,會議強調,金融部門要圍繞“穩地價、穩房價、穩預期”目標,堅持房子是用來住的、不是用來炒的定位,堅持不將房地產作爲短期刺激經濟的手段,持續落實好房地產長效機制。

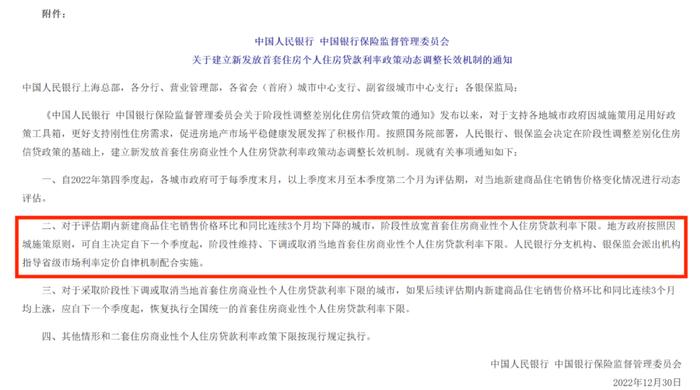

在國家嚴監管下,房地產行業遇冷,爲緩解該情況,2021年10月,監管部門公開表示,引導金融機構滿足房企和個人購房者的合理信貸需求;2021年12月,銀保監會又強調,現階段要根據各地不同情況,重點滿足首套房、改善性住房按揭需求,合理發放房地產開發貸款、併購貸款,促進房地產行業和市場平穩健康發展。

根據貝殼研究院報告顯示,2021年10月,其監測的90城主流首套房貸利率爲5.73%,二套利率爲5.99%,均較上月下調1個基點,系該機構年內監測房貸利率首次出現環比下降的情況。貝殼研究院首席市場分析師許小樂曾公開表示,這間接表明居民購房的信貸環境在改善,也是購房信貸環境築底的表現。

受房貸監管政策糾偏的影響下,銀行的按揭房貸額度得到充足保障;同時,部分城市房貸利率出現下調。此前多地房貸需排隊等候數月方能審批放款,也開始出現鬆動,審批時間明顯縮短。

在廣州,一位建設銀行(601939)信貸經理向記者表示,去年房貸額度相對緊張,審批放款需排隊等候3-6個月;相比之下,現在房貸審批放款週期明顯縮短,銀行會在一週左右對客戶作出審批結果。貝殼找房的一位房產中介則告訴《中國科技投資》記者,“現在銀行房貸審批時間大概是兩個星期到一個月左右。我年前幫助一位客戶申請廣發銀行的按揭房貸,一個星期就審批放款了。”

另有助貸人士向記者表示,去年廣州一手房銀行審批放款時間普遍爲3-6個月,二手房審批放款則需排隊等候6個月以上;如今,廣州一手房、二手房銀行審批放款時間分別縮短至2-4個星期、3-4個月。

根據貝殼研究院報告顯示,2021年12月,其監測的103個城市個人住房貸款平均放款週期爲57天,較上月縮短11天。經過兩個月的調整,當前部分城市銀行放款速度加快,超80%的城市放款週期縮短。在上述103個城市中,約20%的城市放款週期在1個月以內,約40%的城市放款週期在1-2個月。

2021年10-11月,央行首次在每月金融統計數據報告中單獨列出個人住房貸款統計數據。其中,10-11月,個人住房貸款餘額分別爲37.7萬億元、38.1萬億元;當月分別增加3481億元、4013億元;分別較上月增加1013億元、532億元。

*央行公佈的2021年10-11月個人住房貸款統計數據,截圖自央行官微

房貸增速放緩

根據《通知》,五檔銀行金融機構分別爲中資大型銀行、中資中型銀行、中資小型銀行和非縣域農合機構、縣域農合機構、村鎮銀行,房地產貸款佔比上限分別爲40%、27.5%、22.5%、17.5%、12.5%;個人住房貸款佔比上限分別爲32.5%、20%、17.5%、12.5%、7.5%。

《通知》還指出,2020年12月末,銀行業金融機構房地產貸款佔比、個人住房貸款佔比超出監管要求的2個百分點以內的,業務調整過渡期爲本通知實施之日起兩年;超出監管要求的2個百分點及以上的,業務調整過渡期爲本通知實施之日起四年。目前,超標銀行仍在壓降房地產貸款集中度的整改期之內。

近期,中證鵬元資信評估股份有限公司(以下簡稱“中證鵬元”)發佈《房地產貸款集中度管理新政對銀行業影響幾何?》(以下簡稱《公告》)指出,以2020年前上市的39家上市銀行爲樣本,截至2020年末,14家銀行存在房地產貸款集中度指標超標情形,其中,6家銀行房地產貸款佔比和個人住房貸款佔比均超標。

2021年上半年,多家房地產貸款集中度超標的銀行開始進行壓降,力求在業務調整過渡期內完成任務。《公告》還指出,截至2021年6月末,商業銀行集中度超標情況整體有所好轉。原39 家上市銀行對公房地產貸款佔比僅爲6.47%,個人住房按揭貸款佔比爲17.03%。原39家上市銀行中有28家銀行房地產貸款集中度指標出現一定程度下降,其中,超標銀行個數從2020年末的14家降至13家,平均房地產貸款佔比下降0.46%。

*上市銀行個人房貸集中度情況,截圖自中證鵬元發佈的《公告》

某銀行市場分析師向《中國科技投資》記者表示,壓降房貸佔比,可通過做大分母的方式,但更多是要通過加大對區域小微企業、製造業等重點新興領域的信貸投放。

央行公佈的《2021年金融機構貸款投向統計報告》指出,截至2021年末,房地產貸款餘額52.17萬億元,同比增長7.9%,較上年末增速下降3.7%;全年共增加3.81萬億元,佔同期各項貸款增量的19.1%,較上年全年水平低7.2%。其中,房地產開發貸款餘額、個人住房貸款餘額分別爲12.01萬億元、38.32萬億元;分別同比增長0.9%、11.3%,分別較上年末增速下降5.2%、3.3%。

中國房地產數據研究院院長陳晟告訴《中國科技投資》記者,“2021年下半年,房地產貸款政策有所調整、恢復,開發貸和個人的購房貸款整體都是按照三道紅線執行,所體現出的指標都是同比下降。整個房貸增速的回落也體現出2021年房地產行業,從比較憧憬的狀態適當恢復到中性的狀態。”

鄉村振興建設委副祕書長袁帥向記者表示,在房企三道紅線融資新規、銀行房地產貸款集中度管理等行業嚴監管政策下,房地產行業信貸投放整體放緩,房地產開發貸款和個人住房貸款增速快速下滑,銀行房地產信貸投放結構也在發生變化,對公房地產貸款佔比較爲穩定,個人按揭貸款佔比提升、趨於平穩,房地產調控“因城施策”,個人住房貸款收緊、嚴控非房貸違規流入。監管部門堅持貫徹“房住不炒”的定位,堅持把“穩定”作爲樓市行業發展的基本目標,房貸增速放緩回落,樓市行穩才能致遠。