中金|新型光伏電池技術擴產高峯即將到來 把握技術變革浪潮

原標題 中金 | 光伏電池片設備:新型電池技術擴產高峯即將到來,把握技術變革浪潮

來源 中金點睛

文 張梓丁 陳顯帆等

光伏電池技術已經來到新舊迭代的關鍵期,隨着新型電池技術的逐步成熟且具備一定量產經濟性,我們認爲2022年將成爲新型電池技術大規模量產的元年。同時,伴隨着老一代PERC技術擴產的放緩,電池產能將一改曾經過剩的狀態,疊加新技術的成熟,我們認爲電池片擴產的新一階段上升期已經到來,建議投資者積極把握受益於新技術迭代的設備股機會。

摘要

2021年電池片擴產節奏放緩,2022年開始有望開啓新一階段的擴產上升期。2021年電池片環節的設備招標規模位於產業鏈各環節的低位,主要由於PERC技術的進步相對停滯,而新一代技術尚未確定,下游廠商存在觀望情緒。往前看,我們認爲,隨着:1)終端裝機需求的快速增長;2)新型電池技術的成熟;3)電池盈利能力的逐步恢復,2022/23年電池片擴產值得期待。

TOPCon/XBC/HJT快速發展,量產經濟性可期。(1)TOPCon:技術相對成熟,頭部企業具備量產經濟優勢。我們測算目前TOPCon組件成本高出PERC僅0.03元/W左右,而終端銷售相比於PERC有0.04~0.16元/W的溢價,因此2021年以來,晶科等企業已穩步推進TOPCon產業化,我們預計2022/23年TOPCon設備空間合計257億元,其中約7成與PERC兼容。(2)HJT:提效降本潛力大,單GW設備市場空間大。我們測算,目前HJT比PERC組件成本仍高0.08元/W左右,但HJT可以兼容薄硅片和使用銀包銅,有較大降本優勢,同時HJT的單位設備投資額更高,其擴產將爲相關設備公司帶來更大收入彈性。(3)XBC:量產進度有望超預期。IBC電池量產平均效率可達25%+,與HJT和TOPCon疊加的HBC/Polo-IBC電池,量產效率有望突破26%,XBC技術有望在分佈式場景有較大優勢,主要增量設備爲激光設備。

重點關注光伏技術迭代帶來的設備投資機遇。我們估計今年TOPCon/XBC有望新增產能60/40GW左右,而HJT若降本推進順利,設備招標規模有望衝擊20GW。我們估計2021~23年光伏電池設備市場空間分別爲130/298/335億元,CAGR達61%。看到2025年,屆時PERC產能將幾乎退出市場,而我們預計全行業約需500GW產能來支撐需求,則2022~2025年行業年均擴產或達125GW。光伏設備在終端增長+技術迭代雙重驅動下,有望迎發展良機。

風險

新技術驗證、下游需求不及預期風險、設備價格下降風險。

正文

總覽

2021年電池片擴產節奏偏慢,2022年開始有望逐步加快擴產

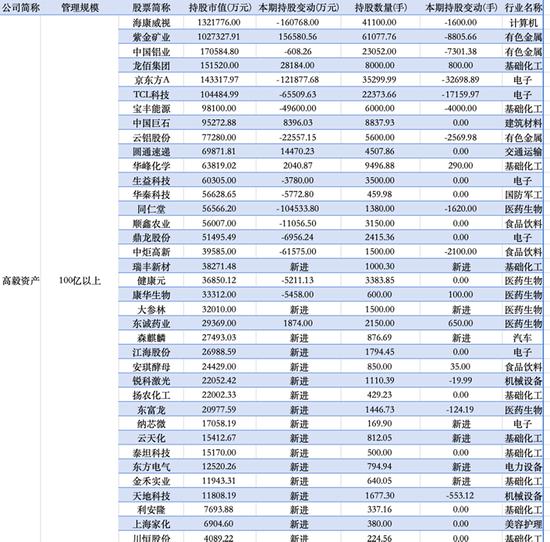

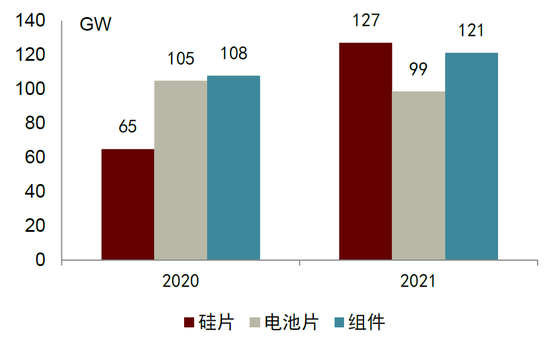

回顧2021年光伏各個環節的擴產情況,我們估算無論是硅片設備還是組件設備的行業招標總量,都起碼在120GW以上,而電池片環節的設備招標,我們認爲實際落地的總量規模爲100GW左右,去年電池片環節的擴產規模是產業鏈最小的環節。很長一段時間,市場都認爲電池片存在較爲明顯的產能過剩,我們認爲經過去年的擴產節奏放緩,大尺寸高效電池產能目前已經相對平衡,我們認爲這主要由於去年來看,PERC技術路線的降本提效潛力已經不大,而新技術路線正在迭代過程中卻尚未成熟,很多設備廠商都在觀望狀態,即便擴PERC也會預留TOPCon等新技術的升級空間。往前看,我們認爲,隨着:1)終端需求的增長(我們預測2022年終端裝機需求增速在40%左右);2)新型電池技術快速進步和成熟,並具備一定的量產經濟性,對存量老技術形成越來越大的競爭壓力;3)電池片整體盈利能力也有恢復趨勢,2022/23年的電池片擴產我們報以更加樂觀的態度,尤其是新型電池技術TOPCon、XBC和HJT的擴產將快速放量,同時也伴隨着部分海外PERC的擴產。

若把目光拉長到2025年,屆時我們認爲PERC產能將幾乎退出市場,而我們預計全行業需要約500GW的電池片產能來支撐需求,這些均爲新型電池技術,則從2022~2025年,行業年均擴產將超過125GW,且單GW設備投資額均高於PERC。若考慮到目前並行的幾種技術路線中可能不是所有路線都將延續到2025年,這中間或許伴隨着又一次技術的淘汰,則實際擴產總需求我們認爲將更高。

圖表:各環節設備招標量估計

資料來源:晶盛機電、捷佳偉創、奧特維公司公告,中金公司研究部

圖表:光伏產業鏈各環節盈利能力

資料來源:Solarzoom,中金公司研究部

新型電池技術已初步具備量產經濟性,放量元年正式到來

2021年行業的擴產還是以PERC爲主,但市場的主要關注度已經聚集到新一代的電池技術上,主要包括HJT、TOPCon和XBC技術,三種技術各有優劣。去年市場對新技術的擴產經濟性還存在疑慮,但隨着技術的快速進步,我們認爲頭部企業在新技術佈局上已經存在着經濟性優勢,今年或將是新技術大規模放量的元年。我們認爲從今年的擴產強度來看,TOPCon>XBC>HJT。

我們估計,今年TOPCon和XBC分別有望新增產能60/40GW左右,而HJT在去年招標了8.1GW的背景下,今年若各個技術方向推進順利(微晶+薄硅片+少銀方案),HJT招標規模有望衝擊20GW。

再往前看,考慮到TOPCon的成本優勢、終端溢價,以及單GW投資額低(我們估計僅爲2億元/GW,未來還將繼續降低,且與PERC有約7成設備可以兼容),我們認爲TOPCon 2023年的產能擴張仍將加速,綜合考慮各家廠商的擴產規劃和我們的預測,我們預測2022/23年TOPCon的新擴產能有望超過130GW。

XBC技術是單面發電,在分佈式應用領域有突出優勢,同時可以與TOPCon/HJT疊加成爲TBC/HBC,形成效率的進一步提升,且考慮到頭部企業目前XBC設備投資成本不高,我們認爲2022年至少有40GW的相關產能擴張,若技術進展順利,我們預測2023年產能擴張也將持續。

此外,我們預測2022年仍有30GW左右的PERC訂單落地,可能主要以海外擴產以及部分預留機位的大尺寸PERC爲主。

光伏電池設備有望受益於新技術擴產浪潮

從設備角度來看,我們估計2021/22/23年設備市場空間分別爲130億/298億/335億元,CAGR爲61%(假設2022年PERC/TOPCon/XBC/HJT單GW投資額分別爲1.3/2.0/2.2/4億元,其中P型XBC和N型XBC設備投資或許有差異)。單獨看2022年相對於2021年的設備增量部分,主要是TOPCon涉及的硼擴散/LPCVD(或者PECVD),XBC的激光設備,以及HJT設備。

圖表:光伏電池設備市場空間估算

資料來源:Taiyang News,中金公司研究部

新型電池放量元年已經到來,各類技術“羣雄逐鹿”

目前電池片技術正處於從傳統PERC技術到新型技術的轉型期,多種技術路線羣雄逐鹿。隨着傳統的PERC電池技術的提效降本進入技術瓶頸期,行業在傳統電池技術上的競爭逐步趨於紅海,發展新型電池技術愈加迫切。2021年PERC電池技術的量產效率平均約爲23.1%,而其最高效率爲24.06%(2019年由隆基所創造),這意味着PERC電池技術正逐步逼近其極限。而2021年10月隆基創造了HJT電池26.3%的轉化效率,晶科能源創造了n-TOPCon電池25.41%的轉化效率。另外,通過與IBC技術的疊加,HJT和TOPCon技術均可以創造更高的轉化效率,目前HJT疊加IBC(HBC)的電池結構最高效率已達26.7%(來自日本kaneka公司),而TOPCon疊加IBC的一種電池結構(POLO-IBC)最高效率已達26.1%。HJT和TOPCon技術相對於PERC技術有顯著的轉化效率優勢,促使行業正快速的從PERC技術向新技術轉型。此外,N型電池對於P型電池有低衰減、弱光效應好、溫度係數低等優點,有助於提高全生命週期的發電增益,因此,行業目前也正在積極的從P型技術往N型技術轉型。

主要技術路線簡介:TOPCon/HJT/IBC

光伏電池片技術種類繁多,目前PERC技術爲行業主流,但隨着新的電池技術不斷發展,新一代主流技術目前尚未形成統一定論,HJT、TOPCon、IBC,以及基於以上路線的疊加技術如HBC、TBC、POLO-IBC、P-TOPCon、P-HJT等都廣受行業關注。2021年,HJT產線招標總量達到8.1GW量級,TOPCon招標超過20GW量級,我們預測2022年將處於多種電池技術路線開花的狀態,新技術的變革與競賽將成爲光伏電池端的行業主旋律。“變革”與“機遇”往往並存,變革意味着傳統PERC產線將面臨大量的淘汰出清,爲光伏設備帶來重大投資機遇。

TOPCon:與PERC產線兼容,轉化效率潛力高

TOPCon全稱Tunnel Oxide Passivated Contact,即隧穿氧化層鈍化接觸太陽能電池結構。2013年德國Fraunhofer太陽能研究所首次提出TOPCon電池結構,使用磷摻雜的硅薄膜實現電子選擇性接觸,並在其與晶體硅之間製備一層小於2nm的隧穿氧化層,形成電子選擇性鈍化接觸。其隧穿原理是允許一種載流子通過,阻止另一種載流子輸運,抑制界面複合。

圖表:N型TOPCon電池結構

資料來源:Solar Energy,中金公司研究部

圖表:TOPCon生產工藝流程

資料來源:CRES,中金公司研究部

TOPCon具有高的轉化效率,以及與傳統PERC技術路線的高兼容性。根據目前的轉化效率記錄,Fraunhofer創造了26.0%的實驗室轉化效率(基於P型硅片和PECVD技術),晶科創下了25.41%的記錄(基於N型硅片和LPCVD技術)。目前的行業平均量產效率也普遍達到24.5%的水平,且TOPCon的理論效率最高可達28.7%,未來提升潛力較大。此外,TOPCon與傳統的PERC技術在產線上有約70%的設備可以兼容,投資額相對更低,因此受到了較多傳統電池片廠商的青睞。

HJT:效率潛力高,降本潛力優勢大

HJT全稱Heterojunction with Intrinsic Thin Layer,也被稱爲HIT,即本徵薄膜異質結,爲對稱雙面電池結構。1974年Walter Fuhs提出非晶硅與晶硅結合的HJT結構,1983年異質結電池正式面世,但轉換效率僅爲12.3%。HJT中間爲N型晶體硅,然後在正面依次沉積本徵非晶硅薄膜和P型非晶硅薄膜,形成P-N結,並在P-N結之間插入了本徵非晶硅層作爲緩衝層,具有很好的鈍化作用,很好地解決了常規電池摻雜層和襯底接觸區域的高度載流子複合損失問題。

圖表:HJT電池結構

資料來源:Solar Energy,中金公司研究部

圖表:HJT生產工藝流程

資料來源:安徽華晟HJT論壇,中金公司研究部

IBC:轉換效率高,但工藝較爲複雜

IBC電池即叉指形背接觸(Interdigitated Back Contact)。IBC電池的特點是:(1)轉換效率高。PN結和金屬接觸都處於太陽電池的背部,前表面徹底避免了金屬柵線電極的遮擋,結合前表面的金字塔絨面結構和減反層組成的陷光結構,能夠最大限度地利用入射光,減少光學損失,較常規太陽電池短路電流可提升7%左右;同時,背部採用優化的金屬柵線電極,降低了串聯電阻;可對錶面鈍化及表面陷光結構進行最優化的設計,可得到較低的前表面複合速率和表面反射,從而提高Voc(開路電壓)和Jsc(短路電流)。(2)造型美觀,這種前面無遮擋的太陽電池外形美觀,適合應用於光伏建築一體化,具有極大商業化前景。(3)易組裝,減小了電池片間隔,封裝密度高,組裝工藝簡化。

圖表:IBC電池結構

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

IBC電池工藝較爲複雜,面臨以下挑戰:(1)對基體材料要求較高,需要較高的少子壽命。因爲IBC電池屬於背結電池,爲使光生載流子在到達背面p-n結前儘可能少的或完全不被複合掉,就需要較高的少子擴散長度。(2)IBC電池對前表面的鈍化要求較高。如果前表面複合較高,光生載流子在未到達背面p-n結區之前,已被複合掉,將會大幅降低電池轉換效率。(3)工藝過程複雜。背面指交叉狀的p區和n區在製作過程中,需要多次的掩膜和光刻技術,爲了防止漏電,p區和n區之間的gap區域也需非常精準,這無疑都增加了工藝難度。

各類技術各有優劣,目前處於技術共存期

從效率極限看,單面鈍化的TOPCon和HJT相差不大,均低於IBC;從目前量產的情況以及提效目標看,HJT與TOPCon之間差距並不顯著。從極限效率的角度看,HJT極限效率是27.5%,而TOPCon單面鈍化的極限效率是27.1%,雙面鈍化極限效率是28.7%,IBC的極限效率可達29.4%。從量產情況和提效目標看,目前晶科能源N型TOPCon的量產電池轉化效率可達24.5%,其他TOPCon試驗線轉換效率也處於該水平,我們判斷在TOPCon SE技術成熟的情況下,預計有望再度提升0.4%的轉化效率。目前量產的HJT產線在不加微晶的情況下可以實現24.5%以上的轉換效率,我們判斷加入N面微晶技術預計可以達到25%。而往後看,HJT與TOPCon均能夠兼容IBC、鈣鈦礦疊層等下一代技術,疊層電池的極限效率可以超過40%。

從設備投資額看:TOPCon<IBC<HJT。TOPCon有望作爲現存PERC產能的加法型技術,我們估計PERC老產線改造爲TOPCon需新增設備投資額約7,000~8,000萬元/GW,而TOPCon新產線的建設需要設備投資額2億元/GW左右。IBC有部分設備與PERC產線兼容,根據普樂新能源,目前IBC產線設備投資額爲3億元/GW。HJT必須新增產線,目前投資額約4億元/GW。

圖表:各類電池技術對比

資料來源:普樂新能源,中金公司研究部

組件製造成本視角的比較

從單W成本來看,目前TOPCon<hjt< span=“”>;但後續HJT的降本路徑比較清晰,降本空間較大。從目前成本來看,TOPCon的低於HJT。往後看,1)硅片厚度,由於HJT是低溫工藝且是對稱結構,硅片減薄的空間大於TOPCon;2)銀漿耗量,由於HJT可以使用銀包銅工藝,而TOPCon無法兼容銀包銅,因此銀包銅的導入有利於加大HJT的比較優勢;3)全生命週期的發電增益HJT要高於TOPCon。

我們基於一體化模式來測算PERC/TOPCon/HJT成本,基於我們的基礎假設,我們認爲:當前一體化的成本來看,PERC/TOPCon/HJT分別爲1.77/1.80/1.85元/W,其中電池片環節的非硅成本分別爲0.19/0.23/0.28元/W。考慮到TOPCon和HJT可以使用更薄的硅片,同時有更高的轉化效率,我們估計其硅成本和組件端成本具有優勢,而電池端的非硅成本可以繼續通過提效、少銀化方案來進行降低。

圖表:TOPCon和HJT電池片仍與PERC存在價差(2022年5月)

資料來源:PVinfolink,Solarzoom,中環股份,安徽華晟等,中金公司研究部

往後看:我們認爲TOPCon和HJT的組件成本有望在2023年低於PERC,在成本上成爲具有顯著優勢的技術。而隨着時間推進,若HJT在硅片減薄和銀包銅技術上進展順利,同時微晶技術提效順利,則其組件端成本有望進一步低於TOPCon。(具體的假設條件我們將在下文詳細展開)

圖表:電池成本拆分全流程-一體化的角度

資料來源:PVinfolink,Solarzoom,中環股份,安徽華晟等,中金公司研究部

圖表:TOPCon和HJT組件成本有望在2023年低於PERC

資料來源:PVinfolink,Solarzoom,中環股份,安徽華晟等,中金公司研究部

電站端度電成本視角的比較

我們認爲,當前TOPCon/HJT在電站端相對於PERC已經有度電成本的優勢,這些優勢主要來自於:1)更低的BOS成本,考慮到TOPCon/HJT組件的轉化效率高於PERC,因此單位面積的發電量高於PERC,可以攤薄BOS成本;2)全生命週期的發電量增益,由於TOPCon/HJT有更低的衰減,更好的雙面性,以及更低的溫度係數,因此全生命週期會帶來更高的發電增益。

我們估計目前TOPCon/HJT在BOS端有望帶來0.05/0.06元/W的成本攤薄,這一部分成本攤薄更容易得到業主認可。在電站建設過程中,除組件外的成本主要包括面積相關和非面積相關成本,面積相關成本包括支架、電纜、建設用地、升壓站、送出線路等,而非面積相關則包括逆變器、箱變、其他電氣成本等。TOPCon/HJT基於更高的組件效率,將攤薄面積相關成本,依據2021年的成本數據,我們估計目前TOPCon/HJT在BOS端有望帶來0.05/0.06元/W的成本攤薄。實際攤薄水平視項目用地,支架選擇等會有差異,但這一成本攤薄的測算在電站建設過程中可以較爲確定性的計算得出,因此我們認爲更容易得到業主的認可。

圖表:PERC電站建設成本拆分(2022年)

資料來源:西勘院,中金公司研究部(注:餅圖中突出部分爲與面積相關的成本)

全生命週期發電增益帶來的度電成本降低相對於BOS成本降低的幅度要更大,但由於發電增益受到客觀環境條件如光照、溫度等影響,較難準確的界定。理論上來說,N型硅片由於擁有更高的少子壽命,且不會發生硼氧複合,因此其首年衰減和後續線衰都要更低,同時由於TOPCon和HJT擁有更高的雙面率和更低的溫度係數,以及更好的弱光性能,其全生命週期發電增益要高於PERC。

我們測算得出:

►情境一:不考慮任何發電增益:TOPCon/HJT電站的度電成本LCOE相對於PERC低1.2%/1.3%;若在LCOE相等的情況下,則TOPCon/HJT組件價格可比PERC分別溢價2.8%/3.2%,即比PERC高出0.05/0.06元/W.

►情境二:僅考慮低衰減帶來的發電增益:TOPCon/HJT電站的度電成本LCOE相對於PERC低2.9%/3.4%;若在LCOE相等的情況下,則TOPCon/HJT組件價格可比PERC分別溢價6.3%/8.0%,即比PERC高出0.12/0.15元/W。

►情境三:綜合考慮各種因素帶來的發電增益:TOPCon度電成本LCOE相對於PERC低3.4%~5.3%,HJT度電成本LCOE比PERC低4.3%~8%;在LCOE相等情況下,則TOPCon組件價格可以比PERC溢價8.3%~13.2%,即比PERC高出0.16~0.25元/W,HJT組件價格可以比PERC溢價10.7%~20.5%,即比PERC高出0.2~0.39元/W。

綜合考慮以上情境的上限和下限,我們得出TOPCon相對於PERC溢價範圍爲2.8%~13.2%,分別爲0.05~0.25元/W,HJT相對於PERC的溢價範圍爲3.2%~20.5%,分別爲0.06~0.39元/W。考慮到情境二和情境三的實際增益數據與實證環境有關,相對更難獲得業主的認可,因此我們認爲當TOPCon/HJT實際組件成本與PERC的差距低於0.05/0.06元/W時,可獲得大規模推廣的條件。

圖表:各情境下TOPCon/HJT溢價分析

資料來源:PVinfolink,Solarzoom,Solarbe,中金公司研究部

圖表:TOPCon LCOE敏感性分析(相對於PERC)

資料來源:PVinfolink,Solarzoom,中科院電工研究所,中金公司研究部

圖表:HJT LCOE敏感性分析(相對於PERC比較)

資料來源:PVinfolink,Solarzoom,中科院電工研究所,中金公司研究部

我們在以上章節中對各類技術進行了簡要的介紹,以及各種參數的對比,此外還進行了組件製造成本和電站端度電成本的對比。在接下來的章節中,我們將分別對各類技術進行更詳細的分析,包括製造流程,成本測算的詳細過程,所需設備的拆分和市場空間的測算。

TOPCon:2022年爲量產元年,目前製造成本和經濟性佔優

TOPCon:初步具備產業化的經濟性條件

根據我們的基礎假設測算,我們估計TOPCon組件成本目前和PERC仍存在0.03元/W左右的差距,而電池片非硅成本層面,我們估計TOPCon比PERC有0.04元/W的差距。但考慮到各家的TOPCon方案還是會有差異,同時良率的差異也比較大,因此我們認爲實際上各家廠商目前的TOPCon成本也有比較大區別,以上數據僅代表我們基礎假設下的測算結果。

TOPCon組件成本較PERC高主要由於良率、銀漿、硅片、設備投資額等因素。我們認爲,TOPCon的降本未來主要集中在硅片端(NP價差縮窄+薄片化)、銀漿端、良率提升、以及效率提升帶來各項成本的攤薄。

圖表:N型TOPCon組件成本拆分(2022/5)

資料來源:PVinfolink,Solarzoom,中金公司研究部

圖表:TOPCon電池非硅成本拆分(2022/5)

資料來源:PVinfolink,Solarzoom,中金公司研究部

我們測算至2023/24年,TOPCon組件成本有望下降至1.70/1.67元/W。根據我們前章節的測算,TOPCon組件端有望獲得比PERC高0.05~0.25元/W的溢價,而根據我們本章節測算,我們估計TOPCon組件成本目前和PERC存在0.03元/W左右的差距,因此我們認爲對於熟練掌握TOPCon生產工藝流程的頭部一體化企業來說,TOPCon已經具備產業化的經濟性前提,2022年TOPCon的擴產總量可期。

圖表:我們預計2024年TOPCon成本有望下降至1.67元/W

資料來源:PVinfolink,Solarzoom,中環股份,安徽華晟等,中金公司研究部

TOPCon電池設備端:與PERC兼容性強,新增硼擴散和隧穿/Poly鍍膜設備

TOPCon最核心的環節在於隧穿氧化層和poly層的製備,該環節目前有多種技術方案供選擇:(1)LPCVD製備本徵多晶硅薄膜+管式爐進行磷擴散/旋塗擴散/離子注入摻磷;(2)LPCVD製備多晶硅薄膜+原位摻雜工藝;(3)PECVD製備多晶硅薄膜+原位摻雜工藝;(4)PVD製備多晶硅薄膜+原位摻雜工藝。LPCVD技術較爲成熟,但存在繞鍍、成膜速率低、熱壁沉積、原位摻雜較難需要二次磷擴散、需要定期更換石英爐管和載具等問題。LPCVD繞鍍問題的解決目前是通過雙面鍍膜的方式,這樣會使得所需機臺數增加,成本增加,同時每年對石英更換的成本需要約800萬/GW。而PECVD工藝流程少、成膜速率高、可控性強、利於原位摻雜,但也易出現氣體爆膜現象,同時仍然缺乏成熟的量產數據進行背書;特別的,由於PECVD可分解不同種類氣體,形成各種類型的薄膜,因此也可以用於p型TOPCon的薄膜製備,以及其他類型薄膜的製備。

TOPCon產業化穩步推進,預計2022~2023年電池設備空間257億元

2021年以來,TOPCon產業化加速推進。根據我們前文的表述,我們認爲TOPCon目前已經初步具備產業化所需的經濟性,因此從2021年以來,我們看到TOPCon的擴產進度不斷加快。

我們估計2022~23年TOPCon設備市場空間有望達到257億元。我們估計,到2022年底,TOPCon的名義產能有望達到65GW左右,若TOPCon現有產線的進展良好,提效順利,同時經過一年多的培育,業主方接受度高的話,我們認爲2023年TOPCon的擴產有望繼續加速。假設2022/23年TOPCon的單GW設備投資額爲2/1.8億元人民幣,則我們預測2022/23年市場空間分別爲119/138億元,合計257億元。

HJT:效率高、降本空間大的潛力型技術

成本:HJT降本空間大、路線清晰

我們估算,基於我們的基礎假設,目前HJT電池組件端成本較PERC仍然有0.08元/W的差距,電池片非硅成本仍然有0.09元/W的差距,但年內HJT組件成本有希望與PERC接近,2023年有望低於PERC。HJT電池片的生產成本可拆分爲硅片、非硅材料(包括銀漿、靶材、氣體及化學品)、設備折舊,以及其他製造費用(包括人工、動力成本)。

我們測算得出,PERC電池片目前的生產成本爲0.99元/W(基於硅片一體化,下同),TOPCon爲1.05元/W,HJT爲1.09元/W;PERC/TOPCon/HJT組件成本(一體化)爲1.77/1.80/1.85元/W。單從電池端的非硅成本來看,HJT高於PERC/TOPCon 0.09/0.05元/W。

圖表:當前階段HJT電池片仍與PERC/TOPCon存在成本差距(2022年5月)

資料來源:PVinfolink,Solarzoom,中金公司研究部

HJT降本空間大、路徑清晰。雖然當前HJT的成本高於PERC和TOPCon,但由於其硅片、銀漿、靶材、設備、製造費用等各個環節均存在顯著的降本空間,且降本路徑非常清晰,我們預測HJT未來的潛在成本具備優勢。降本的關鍵在於“硅片減薄+降低銀耗+效率提升”,此外,靶材和設備雖然佔總成本比例下,但也依然存在降本空間。其中,設備投資額主要影響的是HJT電池首次擴產的固定資產投資額,進而影響到擴產速度,但在電池整體成本中的佔比較低。特別的,區別於TOPCon和PERC,HJT可以適用更加薄的硅片和銀包銅工藝,具有更大的降本空間。

圖表:HJT電池降本關鍵在於硅片減薄+降低銀耗+效率提升

資料來源:PVinfolink,中環股份公司公告,安徽華晟異質結論壇,中金公司研究部,降本空間基於我們上文基礎假設做比較

我們估計,2022年各大下游HJT廠商的各項技術有較大可能性順利導入,在提效降本同時不影響可靠性和良率的基礎前提下,我們估計HJT在2023年組件端成本有望低於PERC,佔據越來越多的市場份額。

圖表:我們測算至2023年,HJT組件成本有望相比PERC存在優勢

資料來源:PVinfolink,中環股份公司公告,安徽華晟異質結論壇,中金公司研究部

設備:HJT工序相比PERC/TOPCon簡單,主要包括4道主要工序

HJT工序相對PERC和TOPCon更爲簡單,主要包括4道主要工序,分別爲清洗制絨、非晶硅沉積、TCO膜沉積和金屬電極化,相比PERC的9~10步大大減少。但由於HJT非晶硅薄膜厚度僅4~10nm,而PERC的二氧化硅膜層厚度可以達到80nm,因此HJT對CVD等鍍膜設備的要求更高。此外,HJT電池還可搭配半棒半片、硅片吸雜、光注入等工序,助力降本提效。

圖表:HJT僅需4道主設備,同時可搭配半棒半片、硅片吸雜、光注入等步驟降本增效

資料來源:各公司公告,各公司官網,中金公司研究部

空間:我們估計2022~2024年HJT設備訂單空間合計有望達到370億元左右

HJT基於清晰的降本路徑以及空間大的降本潛力,我們認爲其滲透率有望得到逐步提升。當前時點,我們估算TOPCon在總體成本上優於HJT,且也存在提效降本空間,因此我們認爲2022年TOPCon的擴產有望領先市場。XBC技術基於其高效率的優勢和單面性特點,有望在分佈式市場佔據更多份額。而HJT作爲充滿潛力的技術路線,我們認爲隨着提效降本的進行,其滲透率將持續提升。相比於TOPCon來說,我們認爲HJT很大的優勢在於適用於更薄的硅片,以及適合銀包銅工藝。具體來看,HJT因爲低溫工藝和對稱結構,可以匹配比TOPCon和PERC更薄的硅片以降低硅材料成本。而在電池的非硅成本上,TOPCon和HJT都受到高銀漿成本的限制,但是HJT可以通過導入銀包銅技術來降低成本,這點相對TOPCon具備優勢。

我們判斷,2022~23年將是HJT、TOPCon和IBC的並行之年,HJT有望實現滲透率的快速提升。根據此前的測算,我們預計2023年HJT在組件端的成本將低於PERC,並且與TOPCon相當,隨着薄片化+銀包銅+微晶的滲透率繼續提高,2024年組件端成本有望具備更加顯著的優勢。我們測算HJT2022~2024年市場空間有望分別達到44億元/96億元/230億元,合計370億元。

圖表:我們預計2024年HJT設備訂單總額爲230億元

資料來源:CPIA,中金公司研究部

IBC:在分佈式場景具備優勢,量產有望超預期

IBC可與多種電池技術疊加,效率潛力大,在分佈式場景具備領先優勢

IBC電池可與HJT、TOPCon、鈣鈦礦等多種電池疊加。IBC電池可與多種不同電池技術疊加,形成不同工藝路線,包括:1)以SunPower爲代表的經典IBC電池工藝;2)以ISFH爲代表的POLO-IBC電池工藝,由於POLO-IBC工藝複雜,業內更看好低成本的同源技術TBC電池工藝(TOPCon-IBC);3)以Kaneka爲代表的HBC電池工藝(IBC-HJT);4)與鈣鈦礦疊加形成PSC IBC疊層電池工藝。

圖表:IBC電池結構

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

圖表:IBC電池可與多種技術疊加,效率提升潛力大

資料來源:《Back-contact structures for optoelectronic devices: Applications and perspectives》,中金公司研究部

HBC實驗室轉換效率可達26.63%,爲當前單結晶硅電池的最高水平。根據《IBC太陽電池技術的研究進展(席珍珍,2021)》,與IBC太陽電池結構相比,HBC太陽電池採用氫化非晶硅(a-Si∶H)作爲雙面鈍化層,在背面形成局部異質結結構,基於高質量的非晶硅鈍化,獲得高開路電壓。與HJT太陽電池相比,HBC太陽電池前表面無電極遮擋,採用減反射層取代透明的導電氧化物薄膜(TCO),在短波長範圍內光學損失更少,成本更低。截至目前,HBC太陽電池的實驗室轉換效率代表着晶硅太陽電池的最高光電轉換效率水平。

圖表:HBC太陽電池結構

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

圖表:近年來部分HBC太陽電池光電轉換效率

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

TBC工藝逐步成熟。TBC電池主要是通過對傳統IBC電池的背面進行優化設計,即用p+和n+的POLY-Si作爲Emitter和BSF,並在POLY-Si與摻雜層之間沉積一層隧穿氧化層SiO2,使其具有更低的複合,更好的接觸,更高的轉化效率。目前已有文獻[1]支撐TBC電池實驗室轉換效率可達26%以上,量產效率約在24.5%-25.5%。

圖表:TBC太陽電池結構

資料來源:中來光電,中金公司研究部

圖表:近年來部分POLO-IBC太陽電池光電轉換效率

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

IBC+鈣鈦礦疊層電池理論效率可突破30%。根據《IBC太陽電池技術的研究進展(席珍珍,2021)》,爲了突破晶硅太陽電池光電轉化效率的理論極限(29.4%),鈣鈦礦晶硅疊層電池(理論效率達到30%以上)成爲光伏行業新的研究熱點。鈣鈦礦的帶隙爲1.55eV時,可以吸收波長小於800nm的光子,而帶隙爲1.12eV的晶硅電池可吸收波長小於1100nm的光子。因而,將鈣鈦礦電池與IBC太陽電池結合製備的疊層電池能夠實現吸收光譜互補,通過提高太陽光譜的利用率來提高IBC太陽電池光電轉換效率。目前已有文獻[2]支持IBC+鈣鈦礦疊層電池實驗室效率達到27.7%。

圖表:PSC IBC疊層太陽電池結構

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

圖表:近年來部分PSC IBC太陽電池光電轉換效率

資料來源:《IBC太陽電池技術的研究進展(席珍珍,2021)》,中金公司研究部

IBC電池製備:難點爲背面交叉指PN區製備,激光設備爲主要增量

根據索比光伏網,IBC製備工序是在高壽命的N型硅片襯底的背面形成相間的P+和N+擴散區,前表面製備金字塔狀絨面來增強光的吸收,同時在前表面形成前表面場(FSF)。前表面多采用SiNx的疊層鈍化減反膜,背面採用SiO2、AlOx、SiNx等鈍化層或疊層。最後在背面選擇性地形成P和N的金屬接觸。

如何在電池背面製作交叉指式的PN區是IBC電池的工藝難點。IBC電池的製備過程中,激光刻蝕可以用於製備PN結環節的掩膜消融,是解決絲網印刷侷限性的一種途徑。其原理是利用激光的高能量,採用極短脈衝,使物質瞬間被汽化,可精確地控制作用深度。無論是間接刻蝕掩膜,還是直接刻蝕,激光的方法都可以得到比絲網印刷更加細小的電池單位結構,更小的金屬接觸開孔和更靈活的設計。工藝的劣勢是激光加工帶來的硅片損傷,以及對接觸電阻的影響;另外,精準對位是激光設備的必要條件,因此其加工時間往往較長,平均每片電池片的激光加工需耗時幾分鐘到十幾分鍾,生產效率有待提高。

IBC/HBC/TBC電池分別與PERC/HJT/TOPCon產線具有一定兼容性,主要增量設備爲激光設備,用於背面PN區開槽。根據普樂新能源,目前IBC產線設備投資額爲3億元/GW,HBC設備投資額爲5億元/GW,TBC設備投資額爲3億元/GW。

圖表:IBC/HBC/TBC電池工藝流程及所需設備

資料來源:普樂新能源、黃河水電、愛旭太陽能相關專利說明書,中金公司研究部

風險提示

1)技術風險。若公司技術儲備不足,則在下一代技術路線競爭中存在落後的風險。此外,若公司儲備的技術不是下一代主流技術,則面臨較大的經營風險。

2)下游需求不及預期風險。我們在正文中做的種種推演都基於產業鏈各個環節的參數假設,若某些環節的發展路徑不及我們預期,則可能會導致HJT降本速度慢於我們預期,設備需求也將延後,甚至有可能出現另一種技術降本速度快於HJT從而成爲主流。

3)設備價格下降風險。若下游向上遊進行設備壓價,則設備企業面臨毛利率下滑風險。