外匯交易提醒:美股慘遭拋售,美元結束三連跌,美國滯脹或不可避免

週四(5月19日)亞市盤初,美元指數現報103.83,美元週三上漲0.6%,結束此前連續三個交易日的跌勢,對全球經濟增長前景和通脹不斷上升的擔憂打擊市場人氣,此前一天,美聯儲主席鮑威爾做出了鷹派發言。鮑威爾週二承諾,美聯儲將升息至遏制通脹急升所需的水平,包括升至中性水平以上,他稱通脹急升已經給經濟基礎構成威脅。

中性利率指的是既不刺激、也不限制經濟活動的利率水平。人們普遍預計到2023年年中,中性利率將在3.5%左右。

週三,隨着股市遭拋售和美國國債收益率下降,美元受益於對避險資產的需求。Caxton市場情報主管Michael Brown表示:“不出所料,週二的風險資產大漲似乎是短暫的,在週三上午的交易中幾乎就完全不見了。因此,對美元的避險需求重新出現,出現了某種‘湧向現金’的現象,儘管市場人氣不穩,但美國國債未能獲得太多買盤。”

Caxton的Brown表示,“從技術上講,這將讓多頭開心,美元指數已設法保持在103.20的先前支撐位之上,再加上持續低迷的經濟背景,應該會使美元暫時保持堅挺。”英鎊兌美元週三下跌超1.2%,此前數據顯示英國通脹率升至9%的40年最高。

由於投資者對風險較高的貨幣持悲觀看法,被視爲風險偏好流動性指標的澳元下跌超1.0%。澳洲統計局週三公佈的數據顯示,第一季經季節調整的薪資價格指數(WPI)較前季上升0.7%,低於預估的上升0.8%,這導致投資者減少了對該國更大幅度加息的押注。

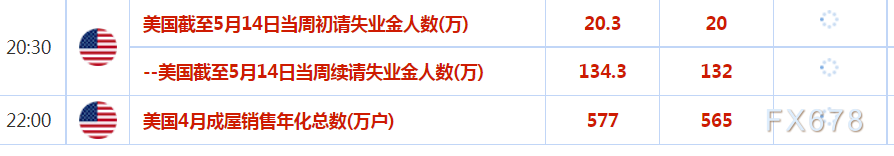

週四前瞻

機構觀點

摩根大通:受股市下跌等因素拖累 下調美國GDP預期

股價下跌、抵押貸款利率上升以及美元相對於貿易伙伴的走強將對經濟前景構成壓力,下調今明兩年對美國經濟的預期。將2022年下半年經濟增長預期從3%下調至2.4%,將2023年上半年預期從2.1%下調至1.5%,將2023年下半年預期從1.4%下調至1%。這將導致美國2023年下半年的失業率達到3.5%,此前預期爲3.2%。美聯儲正在加大力度,在金融環境中實施所需的緊縮措施,這讓我們有一定信心認爲,未來幾個季度GDP增速將下滑至潛在增速以下。

基金管理公司Gramercy:美國滯脹不可避免

基金管理公司Gramercy Fund Management董事長Mohamed El-Erian稱雖然美國或許可以避免經濟衰退,但滯脹不可避免。我們已經看到經濟增速下降,也將會看到通脹保持高位。美聯儲現在終於開始追趕現實形勢的發展。他們仍然要消化“增長顯著放緩”,這意味着市場還會繼續調整。

市場堅定對加央行在6月1日的下一次會議上進行第二次加息的預期

大多數經濟學家認爲,到今年夏天,加拿大央行會將隔夜利率提高到 2%。投資者認爲加拿大的基準利率將在未來12個月內上升到3%以上,這是上世紀末以來最激進的緊縮週期之一。

高盛:美國有經濟衰退風險

高盛CEO David Solomon稱,該行的客戶正在爲經濟增長放緩和資產價格下跌做準備,而所有這些都是因爲“極度懲罰性”的通脹給經濟造成了負擔。

他在接受電話採訪時雖然說“經濟有陷入衰退的可能,”但並沒有過分擔心這種風險,援引自己公司Jan Hatzius等經濟學家的估算稱,未來12至24個月衰退的風險至少在30%。他正在密切關注信貸利差是否開始更顯著地擴大。

在他說此話前幾個月,高盛John Waldron對一個大型投資客戶說美聯儲抗通脹的行動不夠迅速。本週,高盛前首席執行官Lloyd Blankfein也對物價飆升表達了類似的不安。

Solomon週二在電話中說,“我們必須擺脫通脹,通脹極具懲罰性,特別對於那些靠週薪、靠死工資喫飯的人來說更是如此。它對這個社會階層是一種巨大的稅負。我認爲控制它非常非常重要。”

他還說,高盛的客戶正認識到經濟狀況收緊,目前而言這個過程仍然相當有序。雖然股價下跌可以預見,但如果動盪蔓延到信貸利差,那將“令人擔憂”。他說,“我們看到貨幣環境在收緊,考慮到我們正在進入貨幣政策更加嚴苛的環境,資產價格發生什麼就不奇怪了。”

超過60%的日企認爲日本央行應在本財年結束前停止大規模貨幣刺激

一項調查顯示,超過60%的日本企業希望日本央行在2022財年(截至2023年3月)結束其大規模寬鬆貨幣政策,因爲日元疲軟帶來了痛苦,大約四分之一的企業呼籲央行現在就採取行動。不到一年前,日本企業曾熱情支持日本央行的政策,但今年日元快速下滑至20年低點,推高了燃料和原材料進口價格,不僅推高了企業成本,也對家庭支出帶來打擊。24%的受訪者認爲日本央行現在應該停止大規模的貨幣刺激,23%的受訪者認爲應該在9月前停止刺激。