生鮮前置倉的面子和裏子

歡迎關注“新浪科技”的微信訂閱號:techsina

文/歐錦

來源/價值星球Planet(ID:ValuePlanet)

前置倉還沒過春就入冬了?

有媒體報道,叮咚買菜陸續在安徽宣城、滁州,廣東中山、珠海、清遠、江門,河北唐山、廊坊,以及天津等地發佈“停止服務公告”,對相應站點進行了關停。

無獨有偶,5月下旬因收盤價過去連續30個交易日內,低於1美元的最低要求,每日優鮮收到了來自納斯達克的書面通知。

根據上市規則,若在收到通知後的180天內,每日優鮮ADS收盤價至少連續十個工作日爲每股1美元或更高,將重新獲得上市合規。如在11月29日前仍未恢復合規,可能獲得額外的180天修復期。

這已是短短一月內,每日優鮮第二次收函。此前,由於未能按時提交2021年報,納斯達克已發出一份警示函。

換言之,每日優鮮可能面臨退市風險。

上述兩家企業都曾被資本熱捧,並靠着前置倉模式一騎絕塵登陸美股,如今又同時負面纏身。另一方面,前置倉的典型玩家呆蘿蔔已破產重整、吉及鮮也暫停營業,火爆一時的生鮮前置倉模式爲何不“香”了?

昔日資本寵兒

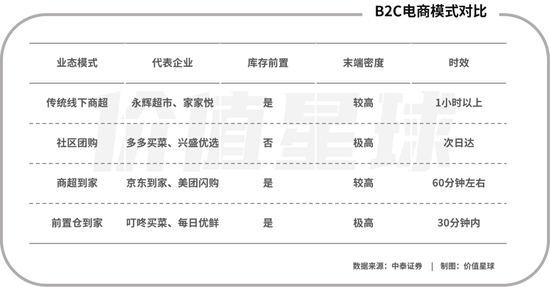

所謂的前置倉模式,通常是指在社區3km以內建立倉庫,根據數據分析和供應鏈資源選擇適合的商品,由城市分選中心配送至前置倉,進行小倉囤貨。同時組建物流團隊,在消費者下單後,0.5小時內將商品從前置倉配送到消費者的到家服務。

與社區團購模式相比,前置倉滿足的是消費者的即時需求,0.5小時的配送時效要求提前預測需求,備貨到倉,所以庫存成本較高且需要前置。

與商超到家模式相比,前置倉位置更深入社區,庫存更貼近末端。傳統商超主要以大型店爲主,一家店通常可以覆蓋3-5km範圍內的消費需求。而前置倉爲提供確定性的服務,只能覆蓋2-3km以內的消費需求,所以需要佈局密度更高,末端成本也更高。

雖然成本較高,但是由於深入到社區,又是剛需消費,稱得上是一個穩定且活躍的流量池,所以不少互聯網大廠都參與到其中。

僅2021年內,與前置倉相關的大額融資就有十餘筆,其中金額過億不在少數,其中典型的就有軟銀願景基金3.3億美元投資叮咚買菜。

此外,國內互聯網巨頭也悉數下場,如阿里系的盒馬、易果生鮮,騰訊參投的每日優鮮,京東則靠京東到家、七鮮、永輝超市齊發力,美團龍珠也戰投誼品生鮮等等。

由於國內生鮮行業整體利潤率較低,再加上前置倉模式本身成本高,如若不能很好的把控供應鏈成本和履約成本,企業就很容易陷入資金困局。高瓴資本領投的呆蘿蔔就在2019年11月宣佈破產重整,幾乎同時吉及鮮CEO臺璐陽宣佈公司融資失敗,盈利不達預期,進行裁員、關倉。

一系列中小玩家出清後,前置倉領域的兩大巨頭每日優鮮和叮咚買菜也浮出水面。二者於2021年6月先後登陸美股市場,每日優鮮上市首日微漲0.09%,叮咚買菜上市首日破發,跌幅25.69%。

僅從兩家企業的公開的數據來看,叮咚買菜的營收總額和前置倉站點數都明顯高於每日優鮮,截至2021年Q3叮咚買菜站點爲1375個,每日優鮮2022年規劃站點爲1150個,但叮咚買菜的客單價低於每日優鮮。

如前文所述,叮咚買菜正在撤城“斷臂求生”。2021年9月底叮咚買菜對外宣稱在37個城市鋪設了前置倉服務,時至今日叮咚買菜APP可下單的城市僅剩27個,換句話說叮咚買菜已經“關停”了10座城市。

在唐山、廊坊和天津的前置倉關閉後,意味着目前叮咚買菜在北方市場僅剩下北京一座城市。

同樣,據《北京青年報》報道,北京每日優鮮電子商務有限公司因拖欠供應商貨款被北京市朝陽區人民法院列爲被執行人,執行標的532.95萬元。

事實上,財報顯示截至2018年末、2019年末、2020年末,每日優鮮的總資產分別爲37.54億元、21.02億元、21.63億元,總負債爲18.61億元、27.42億元、30.69億元,公司資產負債率約爲49.6%、130.5%、141.9%,已有兩年處於“資不抵債”的狀況。

由此可見,即便叮咚買菜和每日優鮮已經從“血海”裏殺出,但是前置倉模式仍存在盈利難題。

當前UE模型待優化

前置倉模式的高成本,也決定了企業在選品、履約等環節都需要追求高確定性的品質和服務。

基於此,叮咚買菜和每日優鮮在選品時大部分食材都是直採模式。財報顯示,截至2020年底,每日優鮮的生鮮直採比例超過93%,而2021年三季度,叮咚買菜的直採比例超79%。

但當前UE模型(Unit Economics,指單體經濟模型)下,這兩家企業均未能實現整體盈利。

中泰證券預測,根據2021年四季度叮咚買菜公告中披露的上海區域單倉模型,上海區域客單價爲66元,較平均60元客單價高6元,毛利率高2.7個百分點。上海分選中心成本和末端履約成本分別爲4元、10元,公司平均值分別爲4.8元、13元。

在這樣的前提下,叮咚買菜上海地區可以得到7%左右的經營利潤率,進而實現區域性盈利。

而爲了將區域性盈利擴展成全面盈利,叮咚買菜和每日優鮮着力優化成本和利潤率。

2019-2021年,叮咚買菜訂單規模從0.9億單提升至3.84億單,履約成本(含分選中心成本和前置倉成本)佔收入比重隨之從49.9%收窄36%。2021年四季度,單均履約成本17.7元,比2020年同期19.7元下降10%。

除了降低成本,靠選品提升客單價也是重要手段之一。以叮咚買菜的“拳擊蝦”爲例,“拳擊蝦”毛利率33.8%,遠高於公司整體毛利率水平,單價在98.9元左右,超出平均訂單單價73.9%。

中泰證券認爲,隨着訂單規模提升、選品不斷優化,前置倉盈利區域將從局部逐漸拓展。

再加上全國多地疫情零星散發,叮咚買菜和每日優鮮在“保供”的大背景下,各項數據都有不同程度的增長。叮咚買菜創始人梁昌霖在今年2月的財報電話會議上也表示,要以上海爲範本,“力爭第四季度在全國接近盈利”。

從供給側來看,瓜果蔬菜、魚鮮肉類都是非標準化產品,同時需求側的地域化、個性化特徵明顯,很難形成全國性網絡效應。

所以,生鮮市場的流量獲取相對較慢,無法快速形成規模效應和網絡效應。現階段如何以更低的成本獲得流量而非大規模“燒錢換用戶”,是每個生鮮電商玩家都要深思的問題。

前置倉的命門

前置倉模式要想實現盈利,急需解決的問題有兩個,客單價和復購率。

有券商對比行業內相關城市成熟倉的經驗,對履約層面盈利進行敏感性測算,認爲客單價、單倉訂單量和毛利率是實現履約層面盈利的主要影響因素。

在毛利率25%假設下,客單價達到58元、單倉日單量達到1000單時,可實現履約層面盈利。

對比每日優鮮2021年季度情況,二季度公司完成訂單總數2380萬份、每單均價爲96.1元;第三季度爲2870萬份、88.4元。而截至2021年6月末、9月末,公司前置倉數量爲625個、631個,粗略計算,這兩個季度公司單倉日單量約爲317單、379單,離千單規模還有較大一段距離。

且上述兩季度,每日優鮮的毛利率僅爲7.5%、12.3%,離毛利率25%的假設條件尚遠。

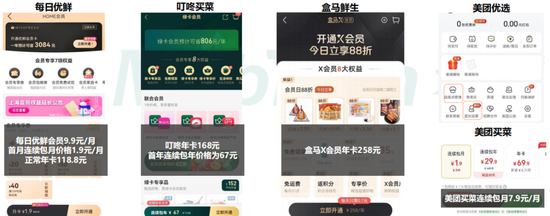

爲了提升復購率,叮咚買菜和每日優鮮都希望藉助會員的形式“綁定”消費者。在不考慮優惠活動的前提下,叮咚買菜年卡會員售價168元,每日優鮮年卡會員118.8元。

圖源:Mob研究院

這些會員顯著提升了平臺的交易額,2021年一季度,叮咚買菜月均交易會員數爲150萬人,佔月均交易用戶數的22%,但貢獻了47%的GMV;2019年和2020年月均交易會員消費額分別爲407元和478元,高於非會員用戶。

不過2021年二季度叮咚買菜會員月均貢獻3.4單,這一復購率並不高。同期每日優鮮會員月均僅貢獻0.7單,更是低於行業平均水平。

綜上,新冠疫情在一定程度上強化了生鮮電商的社會價值,而前置倉離消費者距離近、交付快等特點讓它成爲消費者日常採買的重要選項之一。但是從市場價值來看,兩家前置倉典型上市企業仍處於虧損階段且股價表現欠佳,燒錢模式或將持續。

目前純粹依靠資本的力量砸市場,靠補貼吸引消費者,很難帶來有足夠品牌忠誠度的用戶。

無論是每日優鮮佈局智慧菜場,還是叮咚買菜“撤店”,其實都是想更加靠近目標客戶(一、二線城市的都市白領消費人羣),減少無序擴張造成的長期虧損,以迴歸到盈利的正常商業模式中。

這兩家的發展故事,或許能給生鮮電商從業者一點警醒,昔日資本追捧的“明星”也頂不住經年累月的“燒錢”,單靠融資很難支撐長久發展,學會“造血”纔是企業穿越週期、抵禦風險之道。