消費金融着力優化服務提振需求 減費讓利惠及民衆

轉自:經濟日報

受一系列不利因素影響,部分行業和領域的消費需求不旺,如何降低消費信貸成本和擴大居民消費需求成爲當前消費金融行業發力的方向。

消費金融公司是多層次信貸市場的重要組成部分,通過適度降低消費金融收費標準、提高產品覆蓋度,能有效降低普惠金融服務羣體的信貸成本。近日,中國銀行業協會發布《中國消費金融公司發展報告(2022)》顯示,消費金融公司按照穩定宏觀經濟大盤和消費需求的政策要求,暢通消費信貸服務實體經濟的金融渠道,不斷提升金融服務民生的能力和水平,實現業務穩步復甦。

減費讓利惠及民衆

所謂消費金融公司,是指經銀保監會批准,在我國境內設立的,不吸收公衆存款,以小額、分散爲原則,爲我國境內居民個人提供以消費爲目的的貸款的非銀行金融機構。

招聯金融首席研究員董希淼認爲,消金公司是專業從事消費金融業務的正規金融機構,是消費金融市場的重要參與者,消費金融公司業務發展大大提高了消費金融的靈活性和便利性,不僅有效降低了金融消費者的交易成本,還增強了消費金融市場的活力。“專業持牌的消金公司業務覆蓋個人消費貸款、信貸資產轉讓及發行金融債等,作爲傳統商業銀行的重要補充渠道之一,消費金融在減費讓利、擴大需求等方面發揮着重要作用。”銀保監會有關負責人表示。

《報告》顯示,消費金融公司積極倡導並踐行綠色低碳環保理念,利用現代金融科技實現無紙化、智能化的全流程綠色金融服務。同時,積極承擔社會責任,加大疫情支持政策的宣傳力度,充分滿足受新冠肺炎疫情影響的困難客戶的合理訴求,開闢綠色通道,推出延期還款、減免息費等一系列幫扶措施,確保支持政策及時落地見效。

據不完全統計,2021年,消費金融公司共計爲5.6萬名客戶辦理延期還款35.95億元;爲24.7萬名逾期客戶減免利息2.98億元;爲16.8萬名逾期客戶減免費用1.63億元。“消金公司實施延緩還款、減免息費等一系列措施,既是在疫情常態化防控背景下響應監管精神的重要舉措,也體現出金融機構自身的社會責任與擔當,與廣大客戶共克時艱,助力市場主體渡過資金難關,有效緩解各方面壓力。”易觀分析金融行業高級分析師蘇筱芮表示。

消費金融公司在支持居民釋放消費潛力、推動消費升級方面發揮着重要作用。記者從中原消費金融公司獲悉,截至今年6月底,中原消費金融累計放款超5740.97萬筆,放款金額2020.98億元,服務客戶1709.60萬人,減費讓利的真金白銀切實惠及消費者,爲個人消費信貸市場注入了新的活力。中原消費金融公司總經理周文龍表示,中原消費金融在行業內首次設置貸款冷靜期,並推出首借用戶可享七天無理由還款服務,不收取任何息費,有效降低了金融消費者的信貸成本。此外,中原消費金融通過站在消費者的角度提供差異化信貸,引導消費者在償還信貸能力範圍內適度消費。

與消費金融使用場景緊密聯結的支付端也在積極實施減費讓利扶持小微商家行動。財付通公司助理總經理侯錦坤錶示,通過不斷完善減費對象劃分機制,根據工信部劃分標準,對企業類客戶按照行業類別、交易額等進行綜合判斷,進一步細分小微企業客戶,做到精準助力、有效扶持,在減輕疫情下小微企業、個體工商戶的經營壓力方面發揮了積極作用。數據顯示,2021年9月至2022年6月,微信支付(財付通)在支付服務手續費方面已累計讓利約30億元,惠及小微商家超過2000萬家。

新市民服務成“藍海”

今年3月份,銀保監會、中國人民銀行聯合發佈《關於加強新市民金融服務工作的通知》,針對新市民在創業、就業、住房、教育、醫療、養老等重點領域的金融需求,高質量擴大金融供給,提升金融服務的均等性和便利度。

消金機構不斷創新消費信貸產品以及優化服務,新市民的工作與生活消費所產生的業務有望成爲消費金融的下一個藍海市場。

“近兩年,經濟下行壓力較大,部分新市民收入水平下降,信貸評級下滑,難以從銀行機構獲得足夠的信貸支持,消費金融公司在一定程度上起到了兜底作用,有效緩解了這部分借款人的資金壓力,對於穩定消費、促進經濟復甦具有一定的作用。”星圖金融研究院副院長薛洪言表示,今年以來,消金公司綜合施策落實降成本促消費政策,加大對新市民的金融服務和紓困力度,充分釋放了消費潛力。

新市民主要是指因本人創業就業、子女上學、投靠子女等原因來到城鎮常住,未獲得當地戶籍或獲得當地戶籍不滿三年的各類羣體,包括但不限於進城務工人員、新就業大中專畢業生等,目前約有3億人。銀保監會有關負責人表示,新市民都面臨着安居樂業、就業創業、租房買房、孩子上學、老人養老等需求,且這些需求都是實實在在的。

爲滿足新市民消費信貸需求,招聯金融精準讓利新市民。今年以來,招聯金融推出“新市民築夢行動”,包含樂業計劃、優享計劃、優才計劃等。其中,針對工作不穩定,頻繁更換場所導致生活資金週轉困難的新市民,招聯金融適時推出樂業計劃,依託自身大數據、雲計算等先進技術,及時、精準地提供提額、免息、低息等優惠金融產品和服務,並積極爲新市民創造更多高質量就業崗位。截至2022年7月,招聯金融累計服務新市民1577.62萬人,服務範圍涵蓋31個省份307個城市,逐步擴大對新市民羣體的保障覆蓋面。

然而,從新市民羣體來看,新市民在城市居住時間較短、個人信息透明度不高、缺乏房產等有效抵押物,導致這類客羣的金融供給風險大、成本高。“新市民由於徵信信息不足、收入不穩定等因素,往往享受不到傳統金融機構提供的優質金融服務。因此,需要充分發揮數字技術優勢,有效提升普惠金融的服務能力。特別是數字技術較爲成熟的消金機構,以大數據爲驅動力,可以更好地對新市民進行精準畫像,降低金融機構獲取客戶的成本,及時且準確地瞭解客戶融資需求。”馬上消費研究院相關負責人表示,馬上消費根據新市民的職業、收入、資金用途等多維度要素,進行智能風控綜合決策,確保在風險可控的同時提供相應的貸款額度,幫助新市民客戶以解資金上的燃眉之急,對於信用度高、還款表現好的新市民,給予更低利率與更高額度,使新市民客戶受惠。

探索發展長效機制

近年來,消金公司按照國家穩經濟和促消費的政策要求,啓動各類促消費惠民生的專題活動,有效提振了城鄉居民消費信心,促進消費預期積極轉變。

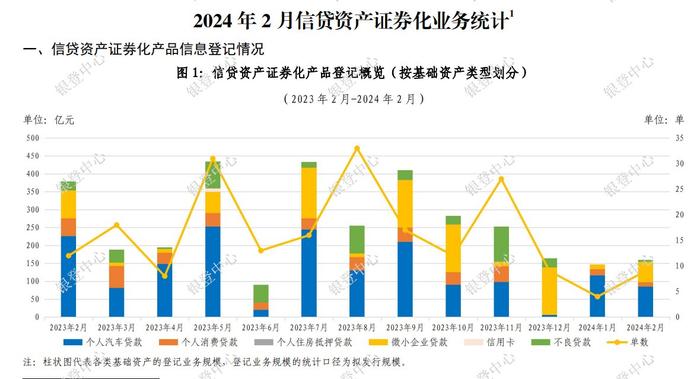

《報告》顯示,截至2021年年底,消費金融公司數量增至30家,貸款餘額突破7000億元,達到7106億元,同比增長44.2%;資產總額達到7530億元,同比增長43.5%,與受疫情衝擊比較嚴重的2020年相比有了較大的恢復。貸款餘額和資產總額2020年和2021年兩年複合增長率分別爲22.6%和22.8%,已接近疫情前的年均增速。

“2020年疫情暴發後,我國短期消費貸款增速有所下降,但2021年已經基本恢復至疫情前的增長水平。”董希淼表示,原因主要有兩個方面,一方面隨着一系列促進經濟穩定的政策措施落地見效,2021年居民消費需求有所恢復,短期消費貸款增速逐步增長,帶動消費金融公司業務恢復和發展;另一方面消費金融市場吸引了互聯網平臺、商業銀行等機構積極加入,消費金融公司增加到30家,部分新成立的消費金融公司業務發展較快,直接帶來了資產總額和貸款餘額的增長。

值得注意的是,爲增強居民消費貸款意願,擴大社會有效需求,今年以來,貸款市場報價利率(LPR)已經多次下降。1月、8月公開市場操作和中期借貸便利(MLF)中標利率兩次累計下降了20個基點,帶動1年期貸款市場報價利率下行0.15個百分點,5年期以上貸款市場報價利率下行0.35個百分點。

“下調LPR有利於降低企業融資成本和個人信貸成本。對於消金公司融資而言,降低融資成本傳導到貸款端,直接促使貸款產品的利率降低。”薛洪言表示,現階段,影響個人消費貸款定價的成本因素主要有資金成本、風險成本、引流成本和其他成本。在經濟復甦不穩、疫情多點散發的背景下,個人消費信貸的風險成本並無太大調降空間;引流成本主要涉及與外部流量平臺的合作,當前監管以互聯網貸款統一監管爲契機,應着力理順消金公司與流量平臺之間的利潤分配機制,爲壓縮流量成本奠定基礎;其他成本主要與消金公司經營效率有關,未來隨着公司治理和經營效率的提升,這部分成本有望實現趨勢性壓降。

總體來看,壓降個人消費信貸成本是個系統工程,需要銀行與消金機構共同努力。從中長期看,應探索促進消費潛力釋放和消費需求增長的長效機制,深度融入多元消費場景、優化產品設計與業務流程,逐步降低運營成本,提升服務水平。

今年4月份,國務院辦公廳發佈《關於進一步釋放消費潛力促進消費持續恢復的意見》明確,推動商業銀行、汽車金融公司、消費金融公司等提升金融服務能力,引導金融機構在風險可控和商業可持續前提下豐富大宗消費金融產品。專家認爲,消金公司應加大對居民大宗消費的支持和服務,更好地發揮消費金融的積極作用。

董希淼表示,一要開發針對性的消費金融產品。如推出更多的家電、家裝、旅遊主題消費貸款等產品,豐富大宗消費金融產品線,全方位契合消費者需求。二要加強大宗消費金融場景建設。與汽車經銷商、電商平臺、商場超市等合作,嵌入消費金融產品,方便消費者隨時隨地獲取金融服務支持。三要規範大宗消費金融發展。消金機構應在成本可覆蓋的情況下,適度降低利率及收費標準,全面準確披露息費水平,提升消費者體驗。

隨着居民消費意願和需求的上升,汽車已經取代家電,成爲大宗消費的主戰場。目前國家正在採取措施大力促進汽車消費。董希淼建議,取消消金公司在汽車消費場景的限制,支持消金公司推出汽車消費金融產品,進一步促進消費升級和內需釋放。

責任編輯:吳劍 SF031