房貸轉經營貸看似“三贏” 真的無風險嗎?

原標題:房貸轉經營貸看似“三贏”,真的無風險嗎?丨投教121

21世紀經濟報道記者 家俊輝 胡天姣 廣州報道

投資走正道,安全有保障,歡迎來到《投教121》。

作爲供房一族,如果有一個可以幫你節省大筆房貸利息支出的方案擺在面前,你是否會心動?理論上,大家都想試一試,尤其是那些房貸利率“高位站崗”的還貸族。

有需求就有市場,有市場就有發現市場的眼睛,也就有了所謂的方案——轉貸降息,即貸款人藉助第三方助貸機構的一系列操作,將個人房產按揭貸款轉換爲利率更低的個人房產抵押經營貸款,以達到減少利息支出,降低負債成本的效果。

看似一個很“絕妙”的方案,但對普通購房者而言,其背後隱藏着巨大的風險,且聽21投教君一一講解。

市場從何而來?

首先,要從房貸利率說起。去年上半年,在“房住不炒”的總體要求下,爲了有效抑制投機炒房、穩定樓市預期,房地產金融監管政策持續加碼,全國各地房貸利率節節攀升。

以一線城市廣州爲例,去年前8月,廣州房貸利率五次提價,最高時該地區主流商業銀行的首二套房貸利率分別不低於5.85%和6.05%。更有大量二三線城市首套房貸利率直接破“6”,比如蘇州首套最高達到6.2%,杭州首套最高達到6.3%,鄭州首套最高則達到6.37%。

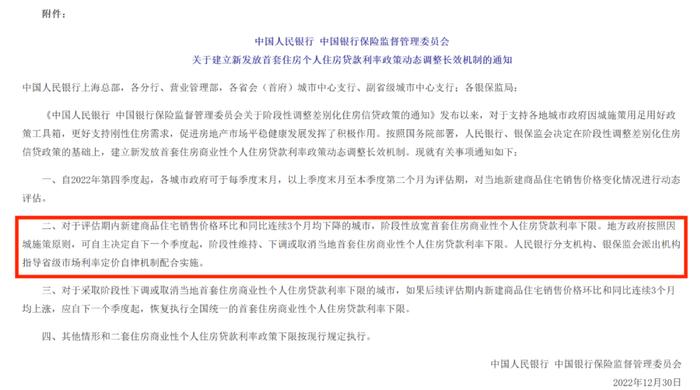

但去年下半年開始,爲了維護房地產市場的健康發展,維護住房消費者的合法權益,金融監管部門有序調整樓市金融監管政策,全國房貸利率進入調降期。尤其是今年以來,受國際形勢動盪、國內疫 情多點散發等因素的超預期影響,經濟下行壓力加大,在穩增長的要求下,央行多次下調LPR報價並降低房貸利率下限,這直接推動全國各地房貸利率大幅度調降。

根據貝殼研究院觀測,今年9月住房信貸環境進一步寬鬆,整體房貸利率再創新低。103個重點城市中超八成的城市主流房貸利率低至首套4.1%、二套4.9%的下限水平。而業內人士普遍指出,未來房貸利率有望進一步下調。

房貸利率持續下調,對新增房貸無疑是極大的利好,但存量房貸卻享受不到此種優惠,這讓早已揹負上高額房貸利息,特別是去年上半年剛“上車”的供房族產生了巨大的心理落差,也讓善於“包裝”的貸款中介發現了“商機”,有針對性地推出了“轉貸降息”的“解決方案”。

再來說說房抵經營貸。作爲一款帶有普惠性質的信貸產品,房抵經營貸主要用於支持小微企業和個體工商戶的經營發展,貸款額度一般爲抵押物的7成甚至更高。

近年來,國家爲了支持小微企業等羣體的發展,持續推動銀行金融機構加大對該羣體的金融供給,並要求貸款利率要逐年下降。比如今年4月份,銀保監會發布的《關於2022年進一步強化金融支持小微企業發展工作的通知》指出,銀行業要繼續實現普惠型小微企業貸款增速、戶數“兩增”,力爭普惠型小微企業貸款餘額中信用貸款佔比持續提高。努力提升小微企業貸款戶中首貸戶的比重,大型銀行、股份制銀行實現全年新增小微企業法人“首貸戶”數量高於上年。力爭全年銀行業總體新發放普惠型小微企業貸款利率較2021年有所下降。

在這樣的要求下,一方面小微企業融資門檻和成本有了明顯下降。根據央行披露,截至今年8月末,我國企業貸款平均利率爲4.05%,是有統計以來最低值。而據21世紀經濟報道記者瞭解,銀行向小微企業發放的貸款利率普遍在4%以下,優質客戶甚至可以做到3.5%左右。

另一方面金融機構加強了考覈管理,業務人員承擔了較大的業績壓力,而這也給了貸款中介可趁之機。

有多次爲客戶成功辦理房貸置換經營貸經驗的中介人士向記者直言,“在我們的操作下,客戶少付了一大筆利息,銀行員工完成了考覈任務,而我們也賺到了手續費,這樣的結果大家都滿意”。

風險從何處來?

在上述中介人士的口中,房貸置換經營貸是一個三方都滿意的方案,但他卻對這一系列操作背後的風險隻字未提。更沒提的是,這些風險最終幾乎由貸款人獨自承擔。

一般而言,小微企業在申請房貸經營貸時,銀行會要求企業營業執照滿半年或一年,有實際經營地點,企業流水可以覆蓋貸款本息償還。此外,用於抵押的房產要結清之前的貸款。

顯然,對於只想省下一筆利息支出的供房族而言,基本都難以滿足在銀行辦理房抵經營貸的標準,但這些在貸款中介眼中都“不是事兒”。

“沒有營業執照,我們負責幫你辦,經營流水、地點等資料也能操作,肯定能通過銀行審覈,你只需要付一定的手續費”,上述中介人士向記者表示,他們還向客戶提供用於結清之前房貸的過橋資金,客戶可按天付利息,但年化利息普遍在20%以上

據上述中介人士介紹,房貸置換經營貸的整個流程基本都能在一個月內完成,“完成後貸款人就可以按照計劃還款了”。然而,這時候貸款人的“噩夢”纔剛剛開始。(劃重點!)

首先,相比於房貸長達30年的貸款週期,房抵經營貸的貸款期限往往只有3-5年。置換之後,貸款人的還款壓力驟增,如果沒有足夠的現金流支撐還款計劃,就要面臨較大的違 約風險。一旦違 約,還款人會上徵信黑名單不說,其房產也會被銀行拿去拍賣。

當然,在大部分中介的“包裝”下,房貸經營貸的貸款期限被“拉長”到20年,甚至30年。但實際上,這中間存在一個續貸行爲,比如每5年向銀行遞交一次申請材料,接受一次審覈,而更大的風險恰恰藏於其中。貸款人需要明白,中介幫忙辦理的材料均系僞造,經不住多次審查。

透過表象,房貸置換經營貸本質上就是一種違規操作導致經營貸流向樓市的行爲。在“房住不炒”的大背景下,這是對監管“紅線”的嚴重挑釁。此前多個監管部門聯合發佈的《關於防止經營用途貸款違規流入房地產領域的通知》已明確指出,一旦發現貸款人貸款被挪用於房地產領域的將立刻收回貸款,壓降授信額度,並追究相應法律責任。