中期選舉拉開帷幕,美股將如何表現?市場關注焦點是什麼?

週二可以說是每個美國人,以及全球股市的投資者最近一直在等待的一天。美國中期選舉的投票活動將於當地時間週二正式開始。如果結果是共和黨人一開始就遙遙領先,最終贏得了市場普遍預期的“紅色浪潮”勝利,美國人最早能夠在當地時間週二晚間知道這一結果。尤其是美股投資者對於這一結果非常關心,因爲選舉結果可能對他們的投資組合影響深遠。

此外,市場除了關注共和黨能否奪回國會參衆兩院多數席位外,還重點關注人們對於通脹的預期是否會因兩院控制權而改變,以及多數黨未來將如何處理債務上限這一大難題,還有就是執政黨更換對於金融市場的影響力究竟如何?

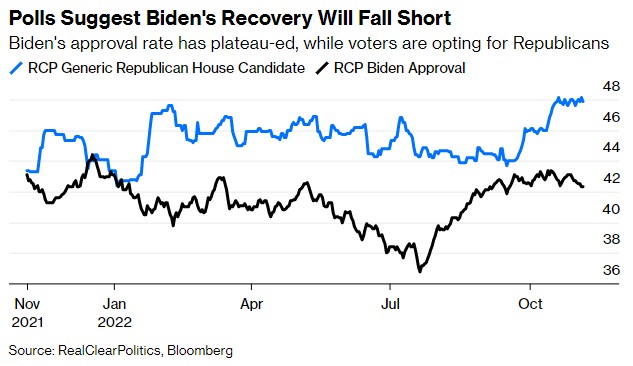

智通財經瞭解到,早期民調數據顯示,共和黨在國會參衆兩院的預期投票數均遙遙領先。不過隨着總統拜登支持率回升,這一差距在夏季有所縮小。但RealClearPolitics的民調數據顯示,現任總統拜登支持率回升趨勢在大約六週前幾乎停滯。

民調顯示,拜登支持率將達不到預期目標——拜登的支持率已經趨於穩定,而選民們仍在給共和黨投票

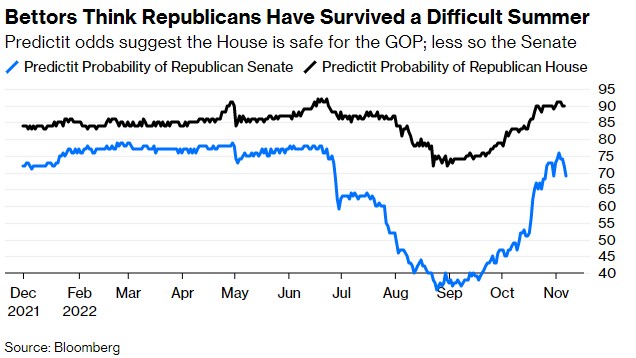

這一預期與中期選舉獲勝概率之間有何種聯繫呢? 博彩網站 PredictIt.com提供了一項很好的衡量標準。民意調查之後,選民在夏天改變了他們的觀點,一度認爲民主黨在參議院選舉中獲勝是有可能的。現在,除了共和黨在衆議院獲得勝利之外都將是重大意外事件,然而參議院也被認爲更有可能落入共和黨手中。

共和黨人度過了一個艱難的夏天——預測結果顯示,衆議院對共和黨來說是安全的,參議院則不那麼樂觀

無論發生什麼,現在白宮的主人——民主黨人將在未來兩年擁有否決權。不過,如果共和黨獲得國會控制權,民主黨的議程將不會得到全面通過。另一方面,美國將看到一個分裂的政府,這將阻礙民主黨人拜登的政策議程,並阻礙任何雄心勃勃的政策順利通過。

換句話說,政策僵局將隨之而來,這可能是壞事,也可能不是壞事,取決於選民支持哪個政黨。兩黨分裂已成爲華盛頓現狀,政治不確定性帶來的波動性往往不會很誇張。然而,重點在於——共和黨控制的國會通常會促使股票和風險資產短期實現上行,至少從歷史數據來看是這樣。

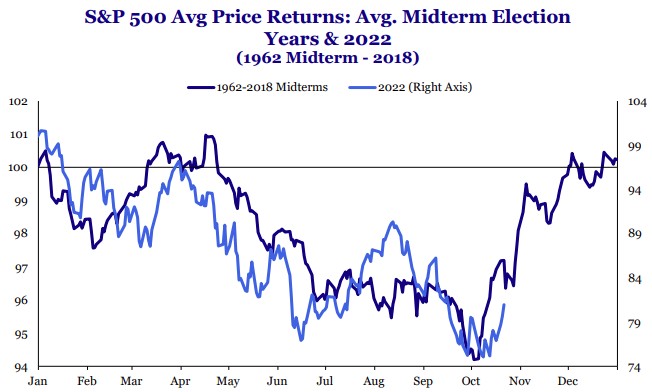

中期選舉或成美股短期內最強催化劑

無論結果如何,中期選舉週期總體上是美國股市的繁榮時期。正如投資機構Strategas Research Partners繪製的過去中期選舉期間與2022年整體對照圖表所示,這是過去中期選舉年份的典型美股市場走勢。

華爾街知名大空頭——摩根士丹利首席策略師邁克爾·威爾遜(Michael Wilson)昨日表示,在本週美國中期選舉之前,投資者應繼續看好美股短期行情。威爾遜曾準確預測了今年的美股暴跌行情。

威爾遜在週一的一份報告中寫道,民調顯示共和黨人將贏得國會參衆兩院中至少一院的多數席位,這可能成爲美債收益率下行趨勢和股價上漲的最強催化劑,這將足以讓熊市反彈持續下去。據瞭解,華爾街大行普遍希望歷史能夠重演——即在中期選舉之後股市呈上行趨勢。

不確定性的消除對股市來說可謂大利好,許多策略師一直在展示這樣的圖表,以此作爲看漲的理由。它需要被一個問題所緩和,那就是現在的選票統計速度變慢了,而且很可能在今年因選票統計過程本身而引起的政治衝突越來越多。

如果選舉結果比目前看起來的更接近,那麼賓夕法尼亞州——它可能對參議院的結果至關重要,統計結果可能會讓美國選民們等上一週。如果兩黨候選人在佐治亞州都沒有贏得50%的選票,那麼該州的參議員競選將在明年1月進行決勝選舉。如果就像兩年前的情況一樣,民主黨在佐治亞州的勝利足以讓他們獲得對參議院的有效控制,那麼我們可能要比往常多等幾個月,才能迎來解決不確定性帶來的實際。

也就是說,如果選舉出現“一邊倒”,比如共和黨人獲得超出預期的票數,那麼可能在投票結束後幾個小時內,共和黨人即可宣佈大獲全勝。但若選情非常膠着,則選舉結果可能要等到數日,甚至數週之後才能揭曉。

中期選舉之際,哪些美股值得重點關注?

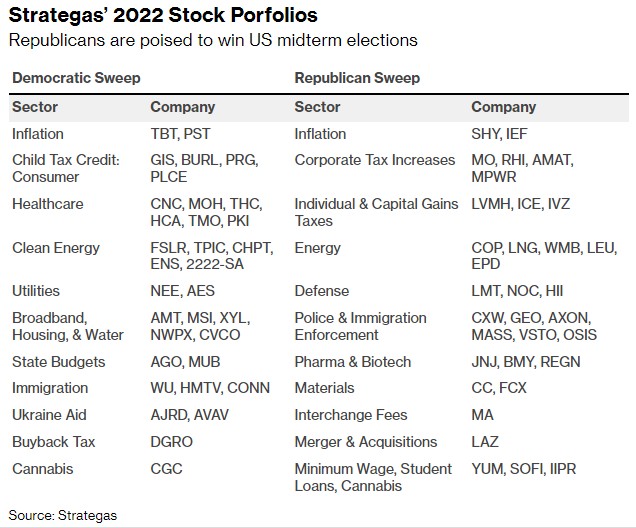

雖然總統最終是誰對股市的影響非常有限,但是總的來說,準確的選舉結果也可能對個股產生深遠影響。來自上述投資機構Strategas的分析師Dan Clifton 針對可能出現的結果提出了兩種股票投資組合。

一種是共和黨大獲全勝,另一種是民主黨大獲全勝。這兩個投資組合爲數不多的共同主題之一是通貨膨脹率。除此之外,國防、能源和大麻等不同行業也可能受到影響。如下表,總結了Dan Clifton建議的投資組合,以便更清楚地瞭解其中差異。

Strategas編制的2022股票投資組合,包含行業與股票代碼

在俄烏衝突愈演愈烈之際,“共和黨投資組合”更青睞國防類股票,加強邊境安全的警察部隊和移民執法部隊可能會成爲優先事項,而那些將從取消企業增稅中獲益頗多最多的公司,可能要到2024年的下一屆選舉纔會受益。與此同時,“民主黨投資組合”包括清潔能源股、不會因民主黨提出的“股票回購稅”而受損的公司,以及州預算計劃的受益者。

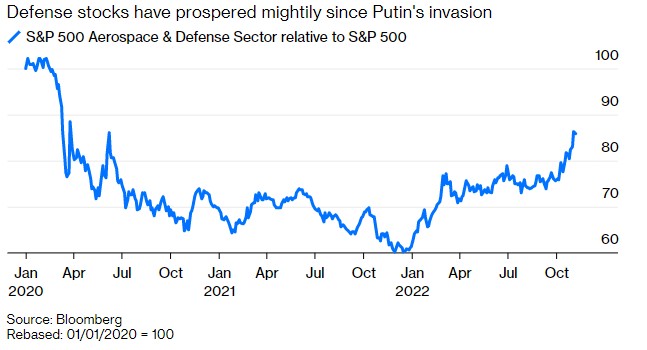

國防行業,可以說是從俄烏衝突中受益匪淺的行業:

傳統上,共和黨領導人在國防開支上比民主黨大方得多,因此,這種情況繼續下去可能是不錯的押注。然而,需要注意的是,隨着多數共和黨人越來越直言不諱地反對烏克蘭局勢進一步升級,這或許不應該被視爲100%確定實現受益的投資組合。

選舉結果是否會導致美國向烏克蘭施壓,迫使其通過談判達成和平協議?不少戰略分析人士認爲這是有可能的。這對全球經濟來說可能是件好事,但是,對國防類股票持有者來說可能是重大不利因素。

通脹預期會因兩院控制權而改變嗎?

在自上而下的宏觀層面上,最重要的是選舉結果對美國通脹率和宏觀經濟政策的影響。如果民主黨獲勝,他們將擁有完全控制權,並可能推動其支出議程的其餘部分,這一舉動可能會被市場視爲“推高通脹”(儘管這可能對受益於政府慷慨援助的股票有利)。

由於衆議院目前看來幾乎肯定會轉向共和黨控制權,任何意外都可能產生巨大影響。假若共和黨贏得衆議院、參議院或兩院皆勝,僵局可能會限制聯邦支出大幅增長,這對金融市場來說可謂是助力“拉低通脹”。

摩根士丹利策略師邁克·威爾遜週一曾表示:“如果這是共和黨的決定性勝利,中期選舉可能會產生持久的影響,因爲正如我之前所說的,我們認爲通脹飆升的大部分是過度財政支出的結果,當然,即使共和黨只贏得一個議院,通脹率也會受到抑制……最終,這應該對債券市場有利。”

多年來的研究表明,債券市場似乎更青睞“混合政府”。這往往意味着不可能發生過度借貸,這對債券投資者有利。來自LPL Financial的Barry Gilbert和Jeffrey Buchbinder認爲,股市也是如此,但相對不那麼明顯。

自1951年以來的統計數據顯示,民主黨總統與共和黨或分裂的國會(目前很可能出現的結果)背景下,標普500指數的平均回報率超過17%,而美股整體平均回報率僅略高於12%。反之,分裂的國會和共和黨總統的背景下,市場也看到了同樣強勁的回報率。

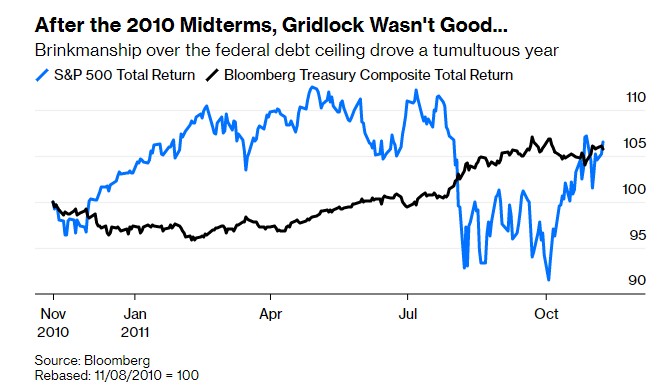

多數黨將如何處理債務上限這一大難題?

所有這一切都有一個不確定因素——那就是佔多數派的共和黨在國會究竟會如何表現。2011年是中期選舉後爲數不多的幾次美股暴跌的年份之一,當時“茶黨”(Tea Party)浪潮席捲共和黨控制了參衆兩院。隨後,圍繞是否提高聯邦債務限額採取了邊緣政策,這實際上意味着威脅美國拖欠部分國債,即對部分國債違約。衆所周知,標準普爾(Standard & Poor ‘s)因此取消了美國的AAA信用評級,隨後市場大幅拋售,直到2011年8月僵局解決、債務上限提高後纔出現戲劇性反彈。

2010年中期選舉後,僵局帶來的結果不理性——圍繞聯邦債務上限的邊緣政策引發了動盪的一年

反常的是,美國國債價格在被降級後實際上上漲了(收益率與價格走勢相反),因爲多數國際投資者仍將其視爲危機時期的最佳避風港。但總體而言,這是市場歷史上最怪異、最危險的年份之一,沒有人希望看到這種情況重演。

更重要的是,沒有人想知道,如果國會真的強行實施主權債務違約,會發生什麼,但這肯定不會令市場感到樂觀。

來自BMO Capital Markets的Ian Lyngen表示,他最擔心的是中期選舉之後會發生什麼:“不確定因素是中期選舉結果在多大程度上間接支持特朗普成爲2024年總統候選人——這一現實最終可能引發風險資產更大規模的反應。”

來自加拿大帝國商業銀行的Bipan Rai 表示:“真正的戲劇性事件將發生在明年春季或者夏季,屆時人們對債務上限規模的擔憂將再度升溫,預計各種非常規措施也將用盡。”

這一次,在高通脹和債券市場暴跌的背景之下,國會未來將如何處理債務上限難題將是市場關注的焦點,從這次中期選舉的結果,包括當選議員對於債務上限的歷史看法,也許能夠窺見相關線索。

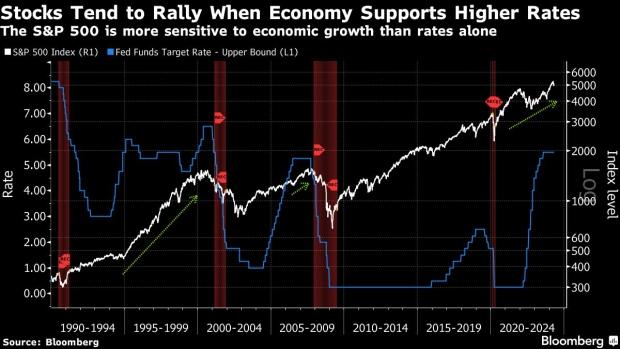

“投資者不應過度關注未來的執政黨,而應更密切地關注美聯儲的行動。”

未來執政黨對於金融市場的影響力究竟如何也是市場關注的重點,然而,目前分析人士和學界普遍認爲執政黨不是真正的主角。

大摩首席策略師威爾遜的一個關鍵觀點是,通脹飆升主要是由過度支出驅動的,無論是在2020年還是2021年。當然,這是有爭議的。還有一些分析人士則認爲,這種通貨膨脹是一種貨幣現象,是由爲應對新冠疫情而大量增加貨幣供應所驅動的。按照這種觀點,是美聯儲讓市場陷入了困境,現在,可能輪到美聯儲帶領市場徹底走出困境。

來自霸菱投資研究所的Christopher Smart認爲:“這次中期週期根本沒有什麼重要意義,因爲最終一切都歸結於美聯儲的態度和政策。”

“坦白地說,考慮到選民的分歧仍然很大,即使2024年總統大選臨近,也很難想象經濟政策會有什麼新的方向……最終的政治權力可能仍掌握在選民手中,但在未來幾年,經濟的走向幾乎完全掌握在美聯儲及其控制通脹和支撐就業水平的‘硬核工具’手中。”

這也是2012年發表的一項頗具影響力的研究的結論,該研究名爲《當你參與選舉時你應該期待什麼》。

“證券投資收益率與美聯儲貨幣政策的轉變、政治僵局和總統任期的年份密切相關;然而,投資收益水平通常與總統的政黨關係是恆定不變的。總體而言,我們的研究結果表明,投資者不應過度關注哪一黨未來是執政黨,而應更密切地關注美聯儲的行動。此外,政治和諧似乎應該受到股票投資者的歡迎,而不是債券投資者。”該研究指出。

有分析觀點認爲,在一個政黨日益分裂的國家,不太可能有人會對結果感到非常興奮。但只要共和黨人不再高估自身實力,共和黨人的勝利將對債市略有幫助,因此也會對股市有所幫助,而將留任到下屆總統大選之後的美聯儲官員們對市場的影響比政黨人物仍要大得多。