社保基金、企業年金和壽險資金投資收益率比較:社保基金收益率高,壽險資金夏普比率高!

先說結論:

1、2021年社保基金規模約2.7萬億元,企業年金爲2.6萬億元,兩者規模相當;相比而言,

壽險投資資金規模高達20萬億元,遠高於社保基金和企業年金。

2、基於2010-2021年的統計期間,從投資收益率的簡單平均值來看,社保基金平均投資收益率高達7.4%,是三者中最高的;

企業年金和壽險資金收益率均爲5.5%,平均投資收益率水平相當,但保險資金投資收益率的標準差是三者中最低的。

在此期間計算的夏普比率值,壽險資金最高、社保基金第2、企業年金排在第3,上證指數平均收益率甚至低於3.5%,夏普比率爲負。

3、社保基金、企業年金和壽險資金的投資收益率與上證指數的相關係數在1%的水平下是顯著的。

所以,造成三者投資收益率差異的根本原因,還在於底層的權益中樞不同。

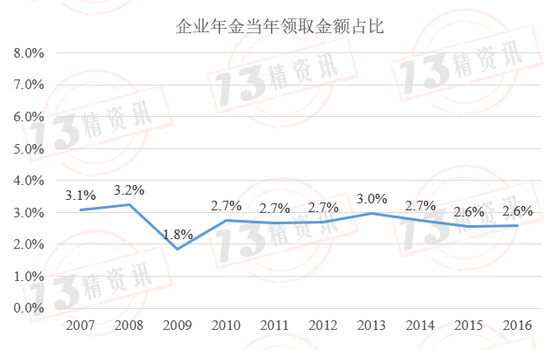

企業年金當年領取金額佔全部資金的比重始終維持在3%左右,較小的支付壓力也使得企業年金側重於投資權益類資產。

近十年來企業年金的權益類資產佔比始終維持在80%以上。

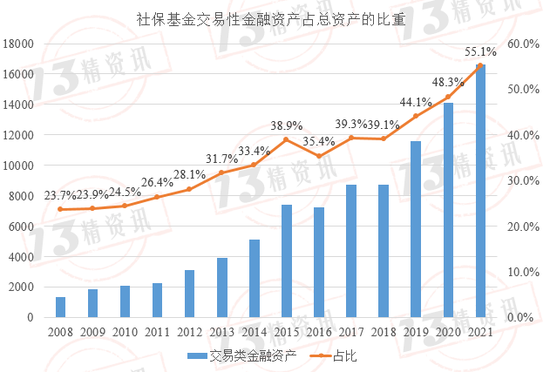

社保基金交易性金融資產從2008年的23.7%持續提高到2021年的55.1%。

該類資金佔比的持續提高,在一定程度上也可以反映出社保基金權益資產配置的變化趨勢。

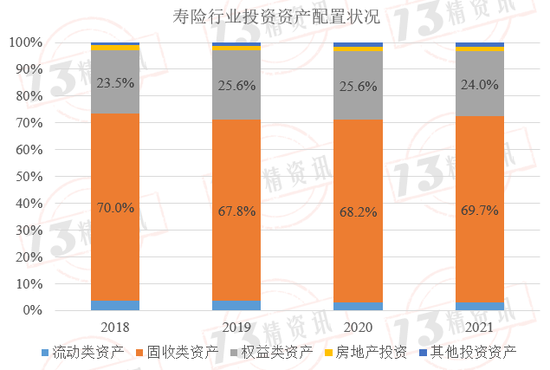

而壽險行業權益資產配置比例維持在25%左右。

社保基金、企業年金的監管方式和保險資金有很大不同。

至少,保險資金需要考慮退保風險、流動性風險和償付能力不足風險,對於流動性有着更高的要求,權益資產的實際配置會相對較低。

通俗來講,社保基金資產配置的核心思想就是堅持均值迴歸的理念。

社保基金的動態資產配置是基於價值投資和長期投資的基本思想,根據市場在某一階段的價值中樞,在市場向上或向下大幅度偏離價值中樞時進行“高拋低吸”。

回顧過去,社保基金通過高拋低吸產生的超額收益幾乎與市場貝塔收益相當,在波雲詭譎的資本市場上能夠乘風破浪,靠的就是理性耐性,審時度勢。

然而社保基金投資理念,可能並不適用壽險資金,儘管我們總說二者有着相似的風險容忍度特徵,其實這麼說是不完全準確的。

事實上,社保基金顯然有着比壽險資金更高的風險偏好。

我們總是奉勸壽險機構,就是一定不要賭投資,不要賭權益,要控制好權益風險敞口,恪守投資規則!

儘管投資能力體現在獲取市場的貝塔收益,但應對系統性風險導致收益率整體下行的承受能力?社保基金和壽險資金是不同的!

正文:

2022年,作爲保險人您肯定關注到了這兩個話題,一個是中國養老保險現況,另一個是保險資金的投資收益率。

實際上,養老保險產品本身需要堅持“保值增值”的投資原則,投資收益率也是該類產品關注的重點內容。

通過2022整個年度的知識科普,相信您已經對我國的養老保險體系有了初步的瞭解。

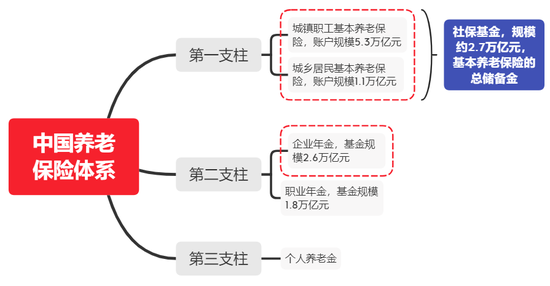

下圖,我們給出了中國養老保險體系的基本構成,以及2021年度各個組成部分的規模現狀。

幸運地是,“13精”還收集到了社保基金、企業年金的歷年投資收益率。

基於此,我們想系統比較下養老保險、保險資金的投資理念和投資業績。

1

社保基金、企業年金和壽險資金概況

全國社會保障基金(以下簡稱社保基金)作爲國家社會保障儲備基金,是多層次社會保障體系的重要組成部分,也是應對人口老齡化的重要財力基礎。

其主要資金來源是由中央財政撥入資金、國有股減持劃入資金及股權資產、經國務院批准以其他方式籌集的資金及其投資收益形成的由中央政府集中的社會保障基金。

從2000年-2021年期間,社保基金賬戶來自於財政淨撥入資金超過1萬億元。

目前,該基金仍處於籌資累積階段,在我國人口老齡化高峯值之前,社保基金不需要承擔更大的給付壓力,這使得資產管理人可以側重於中長期投資,獲得更大的投資收益。

實際上,在2022年初全國社保基金理事會會長劉偉在《人民日報》發文指出, 做大做強全國社保基金,要聚焦金融服務實體經濟,加大股權投資力度,積極參與國有企業改革和國家重大項目,推動投資收益與社會效益實現雙贏。

2020年-2021年期間,社保基金投資收益累積約1.77萬億元,已經是財政淨投入的1.7倍。

值得關注的是,2008年(上證指數下跌65%)和2018年(上證指數下跌25%)兩個年度是投資虧損的。

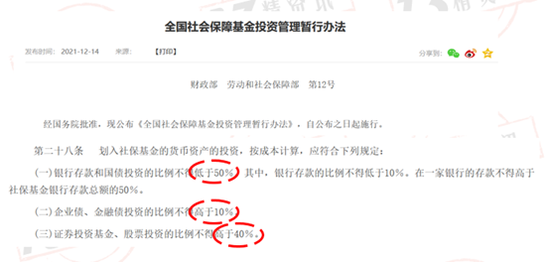

《全國社會保障基金投資管理暫行辦法》指出,社保基金投資運作的基本原則是,在保證基金資產安全性、流動性的前提下,實現基金資產的增值。其中,權益類投資佔比不得高於40%。

這與保險公司權益類投資最高可達45%的比例近似。

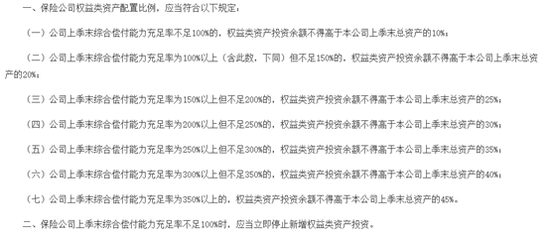

《關於優化保險公司權益類資產配置監管有關事項的通知》規定,爲進一步引導保險資金服務實體經濟,提升保險公司資金運用的自主決策空間,設置差異化的權益類資產投資監管比例。

更大程度將資金運用的自主決策權交給保險公司。

公司上季末綜合償付能力充足率爲300%以上但不足350%的,權益類資產投資餘額不得高於本公司上季末總資產的40%;

公司上季末綜合償付能力充足率爲350%以上的,權益類資產投資餘額不得高於本公司上季末總資產的45%。

償付能力充足率更多情景下的權益資產配置比例規定,可見下圖。

通過比較不難發現,兩者都限制了權益類資產的配置比例,而且在險資提高權益比例限制之後,已經超過了社保基金的限制比例。

遺憾的是,我們我們無法直接找到社保基金股票及權益類資產的投資規模。但從社保基金資產負債表中,我們看到交易性金融資產科目。

交易性金融資產( trading securities)是指企業打算通過積極管理和交易以獲取利潤的債權證券和權益證券。企業通常會頻繁買賣這類證券以期在短期價格變化中獲取利潤。

2021年社保基金交易性金融資產規模達到了1.66萬億元,佔總資產的比重高達55.1%。且呈現出持續上漲勢態!從2008年的23.7%持續提高到2021年的55.1%。

該類資金佔比的持續提高,在一定程度上也可以反映出社保基金權益資產配置的變化趨勢。

此外,我們也計算了壽險行業投資資產結構。詳細可見 揭開78家壽險公司資產配置的面紗:過去4年權益類資產佔比圍繞25%波動!

2021年壽險行業權益資產配置比例爲24%。

2000 年國務院頒佈的《關於完善城鎮社會保障體系試點方案》,“企業年金”作爲一個名詞開始正式進入我國養老保障體系。

該方案提出“有條件的企業可以爲職工建立企業年金”,該方案同時還確立了企業年金的自願原則、運營模式以及稅收優惠政策,這表明我國企業年金開始發展起來。

2004 年,勞動和社會保障部發布《企業年金試行辦法》和《企業年金管理試行辦法》,詳細地規範了企業年金的籌資、運行、管理、支取等內容,構成了企業年金的主要框架。

2006 年,企業年金基金市場化投資運營開始步入正軌。

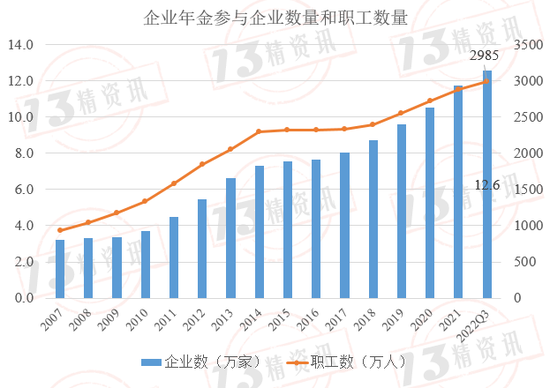

截止到2022第三季度末,全國有12.6萬戶企業建立企業年金,企業數不足全國企業法人單位數的1%;

參加職工2985萬人,參與職工人數不到基本養老保險參保人的3%。

企業年金當年領取金額佔全部資金的比重始終維持在3%左右,較小的支付壓力也使得企業年金側重於投資權益類資產。

近十年來企業年金的權益類資產佔比始終維持在80%以上,近三年又有顯著提升。

截止到2022年第三季度末,企業年金權益類資產配置佔比高達88.4%。

該部分的最後,我們給出了社保基金、企業年金和壽險資金的規模比較。

以2021年爲例,社保基金規模約2.7萬億元,企業年金爲2.6萬億元,兩者規模相當;

相比而言,壽險投資資金規模高達20萬億元,遠高於社保基金和企業年金。

接下來的重點,我們將系統比較三者的投資業績特徵及差異。

2

社保基金、企業年金和壽險資金投資收益率比較

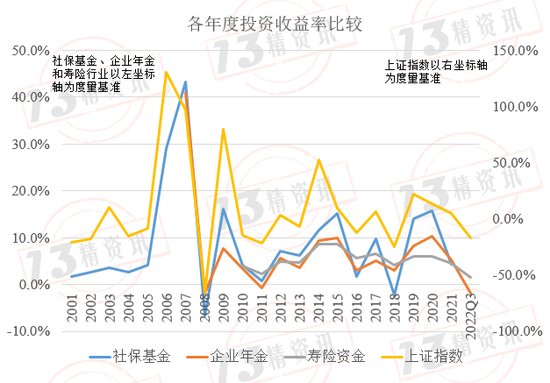

首先,我們系統比較了社保基金、企業年金和壽險資金投資收益率與上證指數的趨勢比較。

不難發現,三者與上證指數均有較強的相關性。

從相關性係數檢驗來看,三者與上證指數的相關係數在1%的水平下是顯著的。

進一步,“13精”計算了三者投資收益率的夏普比率。

夏普比率指的是投資資產平均收益率減無風險利率再除以該資產收益率的標準差。

夏普比率是對收益與風險加以考慮的綜合指標,能夠排除風險因素對績效評估的不利影響,可以理解爲是風險調整後的收益率。

該指標的計算公式是:

在2010-2021年的統計期間,從投資收益率的簡單平均值來看,社保基金平均投資收益率高達7.4%,是三者中最高的;

企業年金和壽險資金收益率均爲5.5%,平均投資收益率水平相當;但保險資金的標準差是三者中最低的。

在此期間計算的夏普比率值,壽險資金最高、社保基金第二、企業年金排在第三,上證指數平均收益率甚至低於3.5%,夏普比率爲負。

最後,我們給出了2012年以來社保基金、企業年金和壽險資金的投資收益率明細。

需要說明的是,2022年數據爲前三季度投資收益率指標,我們收集到了企業年金、壽險資金該期間的投資收益率。

在統計期間,我們不難發現企業年金在2008年投資收益率爲-0.8%,2022前三季度投資收益率爲負的-1.8%;

社保基金2018年投資收益率爲-2.3%,2022數據暫時沒有公佈。

相比而言,保險公司2022前三季度的投資收益率是1.5%,是統計區間內最低的。

我們以爲,造成三者投資收益率差異的根本原因,還在於底層的權益中樞不同。

社保基金、企業年金的監管方式和保險資金有很大不同。

保險資金需要考慮退保風險、流動性風險和償付能力不足風險,對於流動性有着更高的要求,權益資產的實際配置會相對較低。

通俗來看,均值迴歸是社保基金資產配置的核心思想。

社保基金的動態資產配置是基於價值投資和長期投資的基本思想,根據市場在某一階段的價值中樞,在市場向上或向下大幅度偏離價值中樞時進行“高拋低吸”。

回顧過去,社保基金通過高拋低吸產生的超額收益幾乎與市場貝塔收益相當,在波雲詭譎的資本市場上能夠乘風破浪,靠的就是理性耐性,審時度勢。

然而社保基金投資理念,可能並不適用壽險資金,儘管我們總說二者有着相似的風險容忍度特徵,其實這麼說是不完全準確的。

事實上,社保基金顯然有着比壽險資金更高的風險偏好。

我們總是奉勸壽險機構,就是一定不要賭投資,不要賭權益,要控制好權益風險敞口,恪守投資規則!

儘管投資能力體現在獲取市場的貝塔收益,但應對系統性風險導致收益率整體下行的承受能力?社保基金和壽險資金是不同的!